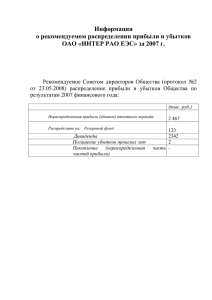

Слайд 1 - Юнити Ре

реклама

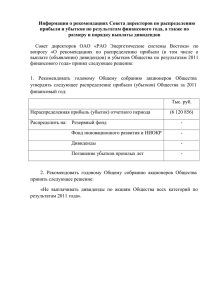

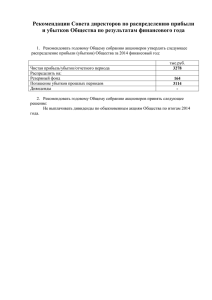

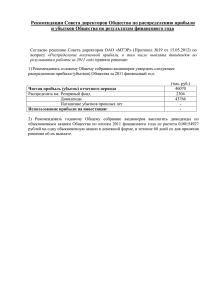

Перестраховочный рынок: годовщина мирового экономического кризиса Дмитрий ГАРМАШ Заместитель генерального директора, к.э.н. ООО СПК «Юнити Ре» Год назад: мировой рынок Ситуация и тенденции: • мягкий рынок; • достаточность перестраховочной и ретроцессионной емкости; • высокие темпы роста бизнеса (средний темп – 7-15% в год); • активное внедрение нового инвестиционного капитала новые игроки; • активный рост инвестиций и M&A, географическое расширение бизнеса; • основная цель инвестиций – долгосрочное перспективное развитие; • активная инвестиционная компенсация технического результата; • средний КК по отрасли – 95% (по декаде – более 105%) Год назад: Россия и СНГ • сравнительно высокие темпы роста экономики страхового и перестраховочного секторов (средний темп – 20-30% в год); • ключевые двигатели - инвестиционно ориентированные секторы: ипотека, потребкредиты, девелоперский бизнес / строительство; • формирование среднего класса населения как залог развития; • активное увеличение иностранного участия – инвестиции, M&A; • мягкий перестраховочный рынок + значительная неценовая конкуренция; • темпы роста сборов премии намного превышают темпы роста убытков размытая динамика и фазировка цикла приемлемый агрегатный уровень перестраховочных выплат (25-40%) • упор на покупку западных программ с излишней емкостью для единичных рисков + малая подверженность CAT; • залог роста собственного бизнеса – рост рынка в целом в рамках общего роста экономики и экстенсивное управление. Начало кризисных тенденций 2008 год за последние 10 лет: • 4-й по размеру застрахованных убытков • 3-й по количеству природных катастроф • среднее влияние на активы перестраховщиков катастрофических убытков от ураганов Ike & Gustav: 1,5-6,5% • среднее влияние на активы перестраховщиков динамики финансового рынка и инвестиционного результата: 5-30% Итог 2008 года: • AIG – 60 млрд долл убытков в 4 квартале 2008г. = мировой исторический максимум с 2002 года (Time Warner – 54 млрд долл) • Munich Re – чистая прибыль 1,5 млрд евро ( в 2,5 раза) • Lloyd’s – чистая прибыль 2,0 млрд евро ( в 2 раза) • Swiss Re – чистый убыток 864 млн шв.франков Кризисные тенденции: направления • двойной удар: смена фазы цикла + инвестиционный коллапс эффект и на активы, и на пассивы (пере)страховщика; • буфер А – отраслевое позиционирование («даунстрим») – падение стоимости активов в ср. на 15% (31% по DJ-50); • буфер Б – высокие операционные результаты прошлых лет + консервативная инвестиционная политика; • инвестиционные + технические убытки уход инвесторов сужение доступной емкости, в особенности ретроцессионной; Кризисные тенденции: направления •упор на активную техническую коррекцию результата рост стоимости перестраховочного покрытия в ср. на 5-25%; •активное изменение стратегий развития + потенциальные сдвиги в эшелонах игроков международного рынка; •упор на краткосрочное перспективное развитие; •консервативная инвестиционная политика Результаты 9 месяцев 2009 г.: • • • • • • средний комбинированный коэффициент – 97% Chaucer – рост премий на 23% (650,3 млн ф.с. за 3 кв. 2009г.) Amlin – рост премий на 52% (1 374 млн ф.с. за 3 кв. 2009г.) Catlin – рост нетто премий на 24% Everest – рост премий на 13% Aspen – рост премий на 6,1%, до 1,66 млрд долл. Российский рынок в 2009 году Общие и явные тенденции: • падение сборов премии и рост уровня выплат: Вид Премии, 1 полугодие 2009 г. %к аналогичному периоду 2008 г. Выплаты, 1 полугодие 2009 г. %к аналогичному периоду 2008 г. Всего по страхованию 493,43 104,2 351,54 124,7 Добровольное страхование 225,4 91,0 108,76 130,0 Обязательное страхование 268,03 118,6 242,78 122,4 Добровольное страхование имущества 137,69 88,5 72,32 136,2 Перестрахование 23,33 90,1 7,54 83,9 Российский рынок в 2009 году Общие и явные тенденции: • увеличение кредитного риска активная селекция партнеров; • уменьшение числа игроков: уход/увод, M&A, банкротство; • упор на интенсивный менеджмент – оптимизация; • жесткая селекция профессиональных кадров; • ключевое средство выживания – борьба за клиента и открытие новых рынков; • дэмпинг как ключевой рыночный инструмент накрытие убытками окончательный груз - на перестраховщике! • отсутствие рыночных барьеров для плохих рисков; • рост дебиторской задолженности управление ей как один из основных инструментов управления компанией; • консервативные инвестиции и краткосрочное планирование Кризисная тактика Рынки и клиенты • Появление новых ниш за счет стабильного роста спроса на альтернативную емкость с международного рынка • Увеличение количества рынков в секьюрити для снижения кредитного риска • Упор на проверенные связи и собственную оценку партнера Дистрибуция • Глобальное повышение роли брокеров (снижение РВД, привлечение альтернативной емкости, регионы) Конкуренция и новые игроки • Демпинг и рост ценовой конкуренции • Смена стратегий ключевых западных рынков • Селекция внутренних игроков за счет ухода и M&A Регуляторы • Усиление / реструктуризация государственного влияния Капитал и рейтингование •Увеличение спроса на международное рейтингование •Ужесточение рейтинговой оценки и капитальных моделей •Рост качественных требований к капиталу и рейтингу СПАСИБО ЗА ВНИМАНИЕ! ООО СПК «Юнити Ре» Действующий рейтинг Standard & Poor’s: BB- / ruAA-, прогноз позитивный T: F: E: W: 956 6589 956 6598 [email protected] www.unityre.ru