ОАО «ФСК ЕЭС» Презентация Инвестиционного меморандума Июнь 2008 1

реклама

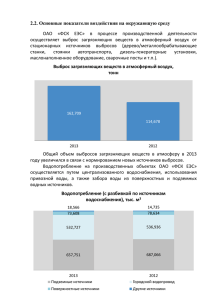

Презентация Инвестиционного меморандума ОАО «ФСК ЕЭС» Июнь 2008 1 Ограничение ответственности Настоящий меморандум предназначен для ознакомления потенциальных инвесторов с ОАО «Федеральная сетевая компания Единой энергетической системы» (далее – ОАО «ФСК ЕЭС», «Компания»). Меморандум распространяется исключительно в информационных целях. Он не является составной частью документов, подлежащих представлению в какие-либо регистрирующие или иные государственные органы РФ в связи с регистрацией ценных бумаг Компании. Информация, используемая в инвестиционном меморандуме, предоставлена ОАО «ФСК ЕЭС». Финансовый консультант – ОАО «ИК «ЕВРОФИНАНСЫ», его представители не проводили проверку точности и полноты информации, содержащейся в настоящем меморандуме. Финансовый консультант не принимает на себя ответственности за полноту и/или точность информации, предоставленной Компанией. Данный материал и содержащиеся в нем сведения носят исключительно информативный характер и не могут рассматриваться в качестве оферты. Информация, содержащаяся в инвестиционном меморандуме, не является исчерпывающей. Любое лицо, рассматривающее возможность приобретения акций Компании, должно провести свой собственный анализ финансового положения ОАО «ФСК ЕЭС» на основе информации, содержащейся в решении о выпуске и проспекте ценных бумаг. Дата, указанная на первой странице меморандума, не означает, что информация, содержащаяся в меморандуме, является полной и/или точной на эту дату. Финансовый консультант и Компания не берут на себя обязательство обновлять информацию, содержащуюся в меморандуме. Настоящий меморандум не является предложением о продаже или предложением о покупке акций или любых иных ценных бумаг какому-либо лицу в России или любой иной стране или регионе. Настоящий меморандум не является рекламным материалом относительно акций. 2 Михаил Юрьевич Тузов 3 ФСК - Профиль компании ОАО «ФСК ЕЭС» является ключевым звеном Единой Энергетической системы страны - одной из крупнейших энергосистем в мире, гаранта энергетической безопасности современной мировой экономики. Управление ЕНЭС* с целью ее сохранения и развития. ОАО «ФСК ЕЭС» – естественная монополия в секторе передачи электроэнергии России. Около 97% выручки формируется за счет оплаты услуг за передачу электроэнергии. В настоящее время отвечает за консолидацию сетевого комплекса ЕНЭС и управление пакетами акций в распределительных компаниях, принадлежащими ОАО «РАО ЕЭС». 120 тыс. км линий 796 подстанций Мощностью 310 тыс. МВА Напряжением 110-1 150 кВ Регионы расположения объектов ЕНЭС, принадлежащие ОАО «ФСК ЕЭС» Регионы функционирования ФСК ЕЭС *Понятие и правовой статус ЕНЭС определены Федеральным законом «Об электроэнергетике» от 26.03.2006 № 35-ФЗ. 4 Эффективный менеджмент Правление Раппопорт Андрей Натанович Председатель Правления 11 часовых поясов Чистяков Александр Николаевич Управление активами Инвестиционная политика Васильев Виктор Алексеевич Управление сетью Демин Андрей Александрович Финансы и экономика производственных единиц Тузов Михаил Юрьевич Корпоративный менеджмент Маслов Алексей Викторович Инжиниринг и строительство Казаков Александр Иванович Взаимодействие с распределительным сетевым комплексом 100 крупнейших Прядеин Виктор Васильевич Развитие взаимоотношений с клиентами 20 000 работающих 70 регионов функционирования 50 % активов РАО ЕЭС 5 Стратегические цели ФСК Долгосрочная инвестиционная привлекательность Инвестиции около US$60 млрд. до 2015 г. в развитие и поддержание сетевой инфраструктуры (в ценах 2008 г.) Достижение стоимости капитала, сопоставимой со странами аналогичного уровня экономического развития к 2015 г. Стабилизация EBITDA на уровне, достаточном для реализации долгосрочных инвестиционных проектов в сетях к 2011 г. Повышение эффективности Доведение показателей операционной эффективности до уровня магистрально-сетевых компаний развитых стран за счет экономических стимулов Увеличение доли заемного капитала в RAB до уровня сопоставимых компаний в развитых странах – 27-30% Повышение надежности Создание в течение 5 лет резерва пропускной способности и трансформаторной мощности для реализации стратегии экономического развития Введение экономической ответственности за выполнение стандартов надежности и качества обслуживания 6 Александр Николаевич Чистяков 7 Основа бизнеса ФСК Управление Единой национальной электрической сетью; Передача электрической энергии и организация присоединения к электрической сети; Организация обслуживания электрических сетей; Развитие и поддержание технического состояния электрических сетей. ОАО «ФСК ЕЭС» - естественная монополия. Деятельность Компании регламентируется законодательством об электроэнергетике. 8 Эволюция тарифообразования Период 2003 2004 2005 2006 1 июля 2003 С 1.01.08 – 48 170,26 руб./МВт в мес. Выделение тарифа ОАО «ФСК ЕЭС» из абонплаты ОАО РАО «ЕЭС России» База расчета Оплата потерь Полезный отпуск потребителям региона 20072008 Полезный отпуск потребителям региона Полезный отпуск потребителей региона (70%) + Присоединенная мощность (30%) 2010 RAB Оплата потерь 1 полугодие: отпуск из сети Заявленная мощность – 2 полугодие: заявленная мощность ЕДИНЫЙ ТАРИФ Экономически обоснованная норма доходности на вложенный капитал * Индивидуальный *Индивидуальный тариф тариф 9 Новые ценовые условия Сравнение ключевых параметров систем тарифообразования Тариф «Затраты +» (настоящее время) Тариф RAB 1 год 5 лет (на первом этапе – 3 года) Нет Предусматривается 6 видов ежегодных корректировок Экономически обоснованные расходы На основе метода сравнения аналогов Стимул к снижению операционных расходов Экономия 2 года (при согласовании с РЭК) Экономия 5 лет остается в Компании Источники для оплаты инвестиций Амортизация + прибыль текущего года Акционерный и заемный капитал, который будет оплачен потребителями Регулирование стоимости капитала Проценты по кредитам в фактическом объеме по фактической стоимости Нормативный метод. Фактическая стоимость капитала может отличаться Нет Инвестпрограммы и необходимая валовая выручка привязаны к уровням надежности Параметр Период установления тарифа (период регулирования) Корректировки на объективные отклонения Регулирование операционных расходов Регулирование надежности и качества облуживания потребителей 10 Долгосрочный потенциал RAB Тарифы (в сопоставимых ценах) Затраты плюс RAB Прибыль Доход на капитал Амортизация Возврат капитала Операционные расходы Операционные расходы Доходность снижается за счет снижения рисков Возврат капитала увеличивается с ростом базы капитала Снижение расходов обеспечивается за счет роста инвестиций и экономических стимулов Затраты плюс Собственные источники Займы Собственные источники Займы RAB позволяет привлекать больше займов База капитала растет за счет ввода в строй нового оборудования и модернизации (снижения износа) существующего База капитала Балансовая стоимость Долг Снижение стоимости капитала Экономические стимулы снижать расходы Соответствие тарифов уровню надежности и качества услуг Рост капитализации Доля заемного капитала растет (падает стоимость капитала) Механизм гарантирования возвратности инвестиций Повышение надежности и качества услуг по передаче э/э Привлечение масштабных частных инвестиций Снижение расходов потребителей RAB Долг Масштабные инвестиции на новое строительство и модернизацию сетей Капитал Затраты плюс Инвестиции RAB Обеспечение экономического роста за счет развития и модернизации сетевой инфраструктуры Увеличение капитальной базы за счет роста инвестиций Снижение регуляторных рисков и неопределенности Снижение операционных издержек Экономическая ответственность за надежность и качество обслуживания Надежность инвестиционной составляющей 11 Рост бизнеса и клиентской базы Формула ФСК Экономический рост + Прогноз электропотребления по России (5,2%) на период до 2020 г.* 2 000,0 млрд . кВт·ч Дефицит электроэнергии и рост спроса на присоединение к сетям = 2 000 1 800 (4,1%) 1 600,0 1 600 1 426,3 1 400 = => Факт постоянного роста потребления = = = 1 260,0 1 200 1 073,8 1 000 940,7 809,1 800 1990 Рост бизнеса 1 710,0 1998 1 196,6 863,7 2000 2005 отчет Развитие магистральных сетей страны 980,0 2006 2010 2015 2020 год ы прогноз максимальный вариант базовый вариант Масштабная инвестиционная программа Динамика клиентской базы (передача э/э) => Прогноз Министерства промышленности и энергетики. Динамика выручки Структура клиентов 129 178 959 2007 год - 90 МРСК, энергосбытов и др. МРСК (РСК); 77% 70 592 480 2008 год (1 квартал) – 95 61 384 715 53 599 546 Энергосбыты; 14% 29 866 866 2005 2006 2007 2008 (прогноз) Потребители; 14% 2009 (прогноз) 12 Развитие бизнеса и инвестиции Производственные цели • Расширение пропускной способности сетей с целью удовлетворения растущего объема потребления электроэнергии. Создание возможности подключения дополнительной нагрузки потребителей • Выдача мощности вводимых энергоблоков на АЭС, ГЭС и ТЭС с общим объемом 33,9 ГВт • Повышение надежности работы сети, ее отказоустойчивости • Создание объектов технологической инфраструктуры для функционирования конкурентного рынка электроэнергии и мощности • Снижение общего уровня износа оборудования • Снижение операционных издержек, связанных с техническим обслуживанием и ремонтом оборудования 13 Развитие бизнеса Устойчивый рост потребления электроэнергии (CAGR 4% до 2020 г.*) увеличивает нагрузку на сетевую инфраструктуру В 2007 г. нагрузка сетей близка к максимальной уже в 16 регионах страны Для поддержания роста потребления необходимо строительство 70 тыс. км новых линий электропередач и 200 тыс. МВА трансформаторной мощности до 2020 г. Дефицит электроэнергии в регионах Регионы, испытывающие дефицит электроэнергии Увеличение сетевых мощностей 2008 45 тыс. км. ФСК 140 тыс. МВА 75 тыс. км. МСК + 170 тыс. МВА * Прогнозы Минпромэнерго – «Генеральная схема размещения объектов электроэнергетики» 2008-2020 2020 70 тыс. км. 190 тыс. км Новое строительство 200 тыс. МВА 510 тыс. МВА 14 Технологическая эффективность Норматив технологических потерь в ЕНЭС на 2007 год составил 5,22%. Фактические потери э/э в сетях ЕНЭС составили 4,61%. 2006 2007 Отпуск э/э, млн. кВт.ч 448 324,085 464 045,515 Фактический объем потерь по ЕНЭС, млн. кВт.ч 21 345,452 21 401,11 Норматив доли потерь к отпуску, % Холостой ход; 7% Собственые нужды; 4% Прочие технологические ; 5% Корона; 20% Потери в 2006 - 2007 гг. Доля потерь к отпуску, % Структура потерь э/э в 2007 году 4,76 4,61 5,52 5,22 Переменные потери; 64% Технологические нарушения 2006 г. - 30 2007 г. - 21 Июнь 2007г. – оперативное оповещение о технологических нарушениях в ЕНЭС посредством SMS - сообщений 15 Инвестиционная программа 2008 – 2012 гг. Общая потребность в финансовых средствах составляет 1 020 137,8 млн. руб. Ежегодный объем планируемых инвестиций ОАО «ФСК ЕЭС» составляет от 6 до 10 млрд. долл. В результате выполнения программы на 2008-2012 гг. планируется ввести линии электропередачи общей протяженностью 22,2 тыс. км и трансформаторную мощность в объеме 87,6 тыс. МВт. Ввод новых высоковольтных линий км 6 000 7 315 5 000 4 000 3 000 надежную выдачу мощности вводимых в указанный период энергоблоков АЭС, ГЭС и ТЭС с общим объемом 33,9 ГВт; 0 2009 2010 Итого за 2008 – 2012 гг. – 22 468 км Ввод трансформаторной мощности МВА • ликвидацию «узких мест»; • положительную динамику возрастной структуры электрических сетей, сокращения доли выработавших свой ресурс ВЛ и ПС; 25 000 21 687 20 000 реализацию межсистемных эффектов от работы всех объединенных энергосистем в составе ЕЭС России; надежное функционирование рассматриваемый период. 2012 1 000 Протяженность ВЛ, км прирост нагрузок потребителей; • 2011 3 591 2 000 2008 • • 5 014 3 150 Реализация программы позволит обеспечить: • 3 398 ЕЭС России на 15 000 10 000 11 961 22 821 13 954 7 317 5 000 0 2008 2009 2010 2011 2012 Трансформаторная мощность, МВА Итого за 2008 – 2012 гг. – 77 740 МВА 16 Финансирование инвестпрограммы Финансирование инвестиционных затрат на первом этапе за счет допэмиссий в пользу государства и ОАО РАО «ЕЭС России»: в результате двух завершенных допэмиссий в 2007-2008 привлечено более US$3.4 млрд. Введение тарифного регулирования на основе RAB позволяет финансировать инвестпрограмму за счет реинвестирования акционерного капитала на условиях возвратности интенсивного использования заемного капитала Структура источников финансирования Средства ФСК ЕЭС; 27% Федеральный бюдж ет; 25% Плата за ТП; 25% Продаж а акций генераций; 25% Средства ОАО РАО "ЕЭС России" ; 1% Дополнительный источник финансирования – плата за технологическое присоединение к сетям (более US$4 млрд. до 2012 г.) 17 Современные технологии Важнейшие энергообъекты, завершенные в 2007 – 2008 гг.: Бескудниково • первая очередь подстанции 500 кВ Емелино в Свердловской области • До конца 2008 года установленная мощность трансформаторов подстанции будет увеличена более чем в 1,5 раза и составит 2 800 МВА • подстанция Ржевская в Санкт-Петербурге • • линия 500 кВ Заря – Барабинск – Таврическая, соединившая Омскую и Новосибирскую энергосистему по территории РФ • линия 220 кВ Холмогорская – Муравленковская в Тюменской области Завершен первый этап реконструкции объекта: введено в эксплуатацию оборудование комплектных распределительных устройств с элегазовой изоляцией (КРУЭ) 110, 220 и 500 кВ, 6 автотрансформаторов напряжением 220 и 500 кВ, общей установленной мощностью 2400 МВА. К новому оборудованию подключены действующие линии электропередачи напряжением 110, 220 и 500 кВ. • До конца 2008 г. – второй этап реконструкции: перезавод 9 действующих кабельно-воздушных линий электропередачи 500, 220, 110 кВ, введено в работу оборудование закрытых распределительных устройств 20 и 10 кВ, введены в работу 4 трансформатора 110 кВ, общей трансформаторной мощностью 400 МВА. • подстанции 500 кВ «Бескудниково» (финансирование проекта стоимостью 12,6 млрд. руб.) 18 Устойчивое финансовое положение компании (по РСБУ) Выручка Валовая прибыль Чистая прибыль EBITDA 2005 29 866 866 6 632 459 1 997 066 17 853 121 2006 2007 2008 (прогноз) 53 599 546 61 384 715 70 592 480 9 975 445 9 354 884 6 573 730 1 833 484 2 296 167 1 002 730 19 961 099 21 808 749 26 696 572 2009 (прогноз) 129 178 959 57 053 919 41 373 900 84 149 612 Выручка Валовая прибыль Чистая прибыль EBITDA 2005 2006 2007 2008 (прогноз) 2009 (прогноз) 19 Устойчивое финансовое положение компании (по МСФО) Консолидированный Отчет о прибылях и убытках (млн. руб.) 2004 2005 2006 30.06.2007 Прибыль от текущей деятельности 7 290 10 190 35 549 5 957 Прибыль до налогообложения 7 145 9 379 33 896 5 175 Чистая прибыль 4 500 6 464 25 123 4 065 Консолидированный Отчет о движении денежных средств (млн. руб.) 2004 2005 2006 30.06.2007 Прибыль до налогообложения 7 145 9 379 33 896 5 175 Износ (включая экономическое устаревание основных средств) 6 067 7 345 9 249 5 558 Прочие статьи 3 119 948 (19 194) 3 607 Изменения в оборотном капитале (6 365) (1 180) (1 386) (5 420) Налог на прибыль (1 012) (1 386) (1 827) (1 485) Денежные потоки от основной деятельности 8 957 15 106 20 738 7 435 В том числе Приобретение основных средств и прочие поступления (18 844) (24 431) (30 880) (20 548) Денежные потоки по инвестиционной деятельности (18 894) (26 390) (32 620) (20 162) В том числе Поступления по долгосрочным заемным средствам 5 649 14 035 16 000 - Денежные потоки по финансовой деятельности 8 820 12 508 16 112 23 404 Денежные средства на начало отчетного периода 1 253 212 1 741 5 971 Денежные средства на конец отчетного периода 165 1 436 5 971 16 648 Операционная деятельность: Инвестиционная деятельность: Финансовая деятельность 20 Динамика выручки и EBITDA • Выручка ОАО «ФСК ЕЭС» - 61,4 млрд. руб. (2007г.), 98,31% - доходы от передачи электроэнергии. • Тенденция к постоянному росту − рост тарифов по передаче электроэнергии по ЕНЭС, − увеличением объемов обслуживания сетей, − включения в стоимость услуг оплаты потребителями технологических потерь в сетях ЕНЭС, − включения в необходимую валовую выручку расходов на ремонтно-эксплуатационное обслуживание дополнительных сетей МСК, переданных ОАО «ФСК ЕЭС», − 129 178 959 рост доходов от оказания профильных услуг по нерегулируемым видам деятельности. • Планируемый рост выручки в 2008 – 2009 гг. обуславливается прогнозным увеличением активов, генерирующих выручку (диверсификация услуг). 84 149 612 70 592 480 53 599 546 Темп роста выручки Темп роста EBITDA 2008г. (прогноз) - 15,0% 2008г. (прогноз) – 22,4% 2007г. – 14,5% 2007г. – 9% 2006г. – 79,5% 2006г. – 11,8% 14 599 121 2005г. – 28,4% 2005г. – 22,3% 2004 61 384 715 Выру 29 866 866 23 260 737 17 853 121 2005 Выручка 19 961 099 2006 21 808 749 2007 26 696 572 EBITD 2008 (прогноз) 2009 (прогноз) EBITDA 21 Заемный капитал ФСК планирует увеличение чистого долга с US$640 млн. в 2007 до более US$10 млрд. в 2015 г. (рост кредитного плеча до 27%) Долговая нагрузка 100% 80% – повышение прозрачности компании для инвесторов (раскрытие отчетности по МСФО) Займы в 2005 – 2007 гг. Чистый долг ФСК (2015) 27% Акционерный капитал Источник: данные компаний 2005 2006 2007 Апр-2008 B+ BB+ 5 000 25 000 B 20 000 15 000 10 000 6% 2004 5 000 30 000 31% 0% Кредитные рейтинги ФСК ЕЭС 40 000 35 000 36% ФСК (2007) – получение рейтинга корпоративного управления 41% Terna (Италия) – повышение кредитных рейтингов (в настоящее время BBB от S&P, Baa2 от Moody’s) 58% 20% Red electrica (Испания) – внедрение новой системы регулирования 40% National Grid (В-британия) Реализация комплекса мер для снижения стоимости капитала 60% REN (Португалия) Для компаний в аналогичной системе регулирования характерный уровень кредитного плеча составляет 30-40% 30 000 19 000 B+ BBB 25 000 Baa2 Baa2 5 000 Baa2 0 2005 2006 2007 Кред ит ЕБРР, млн. руб. Облигационные займы, млн. руб. Примечание: данные на май 2008 года Источник: Standard and Poors, Moody’s 22 Михаил Юрьевич Тузов 23 Формирование ФСК Нынешняя структура прав собственности Российская Федерация 16% РАО ЕЭС 84% Процесс реструктуризации Выделение Выделение РАО ЕЭС Государственный холдинг ФСК ЕЭС 49%-100% Миноритарный холдинг ФСК ЕЭС Целевая структура прав собственности Июль 2008 года Российская Федерация 75%+1 акция Миноритарные акционеры РАО ЕЭС и МСК 25%- 1 акция ФСК ЕЭС Одновременное присоединение ФСК ЕЭС 56 МСК 56 МСК 1 июля 2008 г. ОАО РАО ЕЭС перестает существовать Акционеры РАО ЕЭС получат акции ФСК пропорционально своей доле в РАО ЕЭС исходя из коэффициентов конвертации 56 МСК присоединяются к ФСК 1 июля 2008 г. 24 Акционерный капитал 2002 2007 2008 (сейчас) 121 607 241 779,5 рублей 180 691 103 960 рублей 238 173 731 077,5 рублей 243 214 483 559 обыкновенных акций 50 копеек каждая 361 382 207 920 обыкновенных акций 50 копеек каждая 476 347 462 155 обыкновенных акций 50 копеек каждая 100% – ОАО РАО «ЕЭС России» 87,56% – ОАО РАО «ЕЭС России» 83,87% – ОАО РАО «ЕЭС России» 12,44% – РФ 16,13% – РФ 2008 (после 1 июля) ~ 580 000 000 000 рублей ~1 155 000 000 000 обыкновенных акций 50 копеек каждая 76,6% – РФ 23,4% – миноритарии 25 ФСК – будущая «голубая фишка» Масштабы деятельности Перспективы роста Изменение системы регулирования Ликвидность Технологическая и инновационная эффективность ОАО «ФСК ЕЭС» - крупнейшее предприятие российской и мировой энергетики. В рейтинге журнала «Эксперт» «ТОП-200 предприятий по капитализации» ОАО «ФСК ЕЭС» могло бы занять 9 – 10 место (по оценкам ИК «Еврофинансы»), опередив остальные предприятия российской энергетики Интенсивная инвестиционная программа предусматривает увеличение активов ОАО «ФСК ЕЭС» более чем в 4 раза с 2007 по 2015 гг. Планируется значительный рост EBITDA до US$ 3 565 млн. в 2009 г. Увеличение чистого долга с US$ 640 млн. в 2007 до более US$ 10 млрд. в 2015 г. В 2008 г. будет сформирована система регулирования на основе возвратности капитала (RAB) ОАО «ФСК ЕЭС» планирует перейти на RAB в 2010 г. Денежные потоки компании будут предсказуемы в долгосрочном периоде Free float ОАО «ФСК ЕЭС» составит 10 - 20% Программы депозитарных расписок по ОАО «ФСК ЕЭС» Современная бизнес-стратегия Применение передовых разработок в строительстве и реконструкции Внедрение системы ключевых показателей эффективности (КПЭ) Создание системы управления активами (asset management) Внедрение процессного управления 26 Сопоставление ФСК с международными аналогами Капитализация, млрд. USD ● ОАО «ФСК ЕЭС» - крупнейшая энергетическая компания страны после 1 июля ● ОАО «ФСК ЕЭС» - крупнейшая сетевая компания в Европе, одна из крупнейших сетевых компаний в мире ФСК ЕЭС 24* ГидроОГК 17 ОГК 3…6 ТГК 0,3 … 6 ИнтерРАО 3 * Данные по капитализации на июнь 2008 года * Оценка Трансформатор- ная мощность, МВА Протяженность магистральных сетей, км Доля сетевого бизнеса, % Капитализация сетевого бизнеса, млрд. долл. Капитализация на 1 км магистральных сетей, долл. Капитализация на 1 МВА трансформаторной мощности, долл. ФСК ЕЭС 310 000 120 000 100 24,00 200 000 77 419 Power Grid Corporation of India (Индия) 275 272 204 261 100 Н.д. Н.д. Н.д. State Grid Corporation of China (Китай) 115 031 426 533 100 Red Electrica de Espana (Испания) 58 000 33 669 100 9,01 267 530 155 301 National Grid (Великобритания) 57 500* 24 616 54 19,77 803 000 343 762 American Electric Power (США) 38 168** 71 175 17 2,89 40 604 75 718 Hydro-Quebec (Канада) 35 647** 33 008 22 Компания Госкомпания 100% в собственности государства Данные по капитализации на июнь 2008 года * По пиковой нагрузке ** По мощности генерации в структуре компании 27 Поддержка ФСК со стороны государства • Доля государства в ОАО «ФСК ЕЭС» составляет 76,6% • В составе Совета директоров ОАО «ФСК ЕЭС» – представители государственных органов власти (В.Б. Христенко, Д. А. Аскинадзе, А. В. Дементьев, Ю.В. Медведев) • Доля бюджетного финансирования инвестиционной программы ОАО «ФСК ЕЭС» в 2009 г. около 50 млрд. рублей • Активное взаимодействие ОАО «ФСК ЕЭС» и органов госвласти (Правительство, Минэкономразвития, Минэнерго, ФСТ) по вопросам реформирования законодательства об энергетике (переход на RAB) 28 Выход акций ФСК на фондовый рынок • Прогнозная дата начала биржевой торговли – середина июля 2008 года • Торговые площадки – ФБ «ММВБ» и РТС (классический рынок) • Список «В» на обеих площадках • Программа депозитарных расписок с июля 2008 года Акции ФСК в сопоставлении Эмитент ОАО «Газпром» ОАО "Роснефть" ОАО НК «Лукойл» ОАО АК "Сбербанк" ОАО ГМК "Норильский никель" ОАО РАО «ЕЭС России» ОАО «ФСК ЕЭС» после реорганизации ОАО "ГидроОГК" (сейчас) ОАО «Транснефть» Стоимость free-float % freeна ММВБ float на (оценочно), ММВБ млн. рублей Капитализация, млн. рублей Капитализация free-float, млн. рублей % freefloat Дивиденд / Рыночная стоимость, % Среднедневной объем торгов ММВБ, млн. рублей 8 525 3 041 2 262 1 893 4 337 468 1 055 784 50,89 15,40 46,62 41,42 1 792 85 89 146 21,02 2,79 3,95 7,74 0,71 0,46 1,43 0,45 22 4 13 10 1 331 626 47,00 97 7,26 2,52 7 1 088 511 47,00 104 9,55 0,00 4 566 132 23,40 н.д. н.д. н.д. н.д. 414 227 67 57 16,10 25,00 21 28 5,00 12,50 0,42 0,62 0,5 0,4 29 Современное корпоративное управление • С февраля 2008 года – Кодекс корпоративного управления. • Февраль - март 2008 года – Комитеты в составе Совета директоров (Комитет по надежности, Комитет по кадрам и вознаграждениям, Комитет по аудиту, Комитет по стратегии) • С июля 2008 года – независимые директора в составе Совета директоров • ОАО «ФСК ЕЭС» использует большой опыт ОАО РАО «ЕЭС России» в области корпоративного управления • Получение рейтинга корпоративного управления 30 ФСК ЕЭС: приглашение к диалогу • Интернет-сайт ОАО «ФСК ЕЭС» • «Горячая линия» для российских и международных инвесторов • «Диалоги» с инвестиционным сообществом и аналитиками • Международные стандарты взаимодействия (МСФО, международные кредитные рейтинги, корпоративная социальная отчетность) • Активное взаимодействие с государством • Корпоративные стандарты взаимодействия и открытости для СМИ 31 Бренд ФСК Уникальная компания в стране и мире Технологически эффективная и инновационная Энергетический Быстрорастущи й бизнес «транспорт» страны ФСК Поддержка государства «Голубая фишка» Современное корпоративное управление Открытость Готовность к диалогу 32