2. Налог на прибыль организаций

реклама

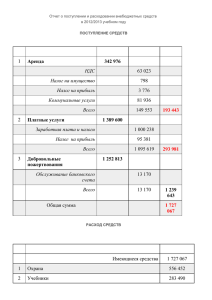

Тема 5: ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ НЕКОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ План лекции: 1. Налоговое поле НКО 2. Налог на прибыль организаций 3. Налог на добавленную стоимость 4. Единый социальный налог 5. Упрощенная система налогообложения 1. Налоговое поле НКО Для НКО не предусмотрены налоговые льготы только в связи с тем, что они не ведут предпринимательскую деятельность. В Российской Федерации установлены следующие виды налогов и сборов: федеральные; региональные; местные; специальные налоговые режимы. Федеральными налогами и сборами признаются налоги и сборы, которые установлены Налоговым кодексом РФ и обязательны к уплате на всей территории Российской Федерации. К федеральным налогам и сборам, которые могут уплачивать НКО, относятся: налог на прибыль организаций; налог на добавленную стоимость; единый социальный налог; налог на доходы физических лиц; государственная пошлина. Региональными налогами признаются налоги, которые установлены Налоговым кодексом РФ и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации. К региональным налогам, которые могут уплачивать НКО, относятся: налог на имущество организаций; транспортный налог. Местными налогами признаются налоги, которые установлены Налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований К специальным налоговым режимам, применяемым некоммерческими организациями, относятся: упрошенная система налогообложения; система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. 2. Налог на прибыль организаций Источники формирования имущества (поступления) некоммерческой организации: регулярные и единовременные поступления от учредителей (участников, членов); добровольные имущественные взносы и пожертвования; выручка от реализации товаров, работ, услуг; дивиденды (доходы, проценты), получаемые по акциям, облигациям, другим ценным бумагам и вкладам; доходы, получаемые от собственности некоммерческой организации; другие не запрещенные законом поступления; налогах и обязательны к уплате на территориях соответствующих муниципальных образований. Некоммерческие организации, имеющие членство: общественные организации, ассоциации (союзы), некоммерческие партнерства, торгово-промышленные палаты, нотариальные палаты, товарищества собственников жилья, некоммерческие товарищества (садоводческие, огороднические или дачные), потребительские кооперативы, в том числе кредитные, сельскохозяйственные, в том числе потребительские общества. Целевым поступления: должны быть получены на содержание некоммерческих организаций и ведение ими уставной деятельности; должны поступить безвозмездно от других организаций и (или) физических лиц; должны быть использованы указанными получателями по назначению; налогоплательщики — получатели указанных целевых поступлений обязаны вести отдельный учет доходов (расходов), полученных (произведенных) в рамках целевых поступлений. 3. Налог на добавленную стоимость Согласно статье 145 НК РФ организации имеют право на освобождение от исполнения обязанностей налогоплательщика по этому налогу, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога не превысила в совокупности два миллиона рублей. Чтобы реализовать это право, нужно представить в налоговый орган по месту своего учета письменное уведомление (его форма утверждается Минфином РФ) и следующие документы: выписку из бухгалтерского баланса; выписку из книги продаж; копию журнала полученных и выставленных счетов-фактур. Некоммерческие организации могут не иметь объекта налогообложения, с которого начисляется НДС. Они могут: либо не иметь никакой реализации; либо выполнять операции, которые не считаются реализацией с позиции налогового кодекса; либо совершать операции по реализации, не подлежащие обложению НДС. Налоговым периодом по НДС является либо календарный месяц, либо квартал, если в течение квартала ежемесячные суммы выручки от реализации товаров (работ, услуг) без учета налога не превышают два миллиона рублей. Налоговые ставки по НДС, применяемые некоммерческими организациями, могут составлять 10 или 18%. 4. Единый социальный налог При определении налоговой базы учитываются любые выплаты и вознаграждения, в том числе в натуральной форме. Налоговая база определяется отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом. Не подлежат налогообложению: государственные пособия, выплачиваемые в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, в том числе пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по безработице, беременности и родам (подпункт 1 пункта 1 статьи 238 НК РФ); все виды установленных законодательством Российской Федерации, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с: - возмещением вреда, причиненного увечьем или иным повреждением здоровья; - бесплатным предоставлением жилых помещений и коммунальных услуг, питания и продуктов, топлива или соответствующего денежного возмещения; - оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия; - оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебнотренировочного процесса и участия в спортивных соревнованиях; - увольнением работников, включая компенсации за неиспользованный отпуск; - возмещением иных расходов, включая расходы на повышение профессионального уровня работников; Налоговым периодом признается календарный год. Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года. Датой осуществления выплат и иных вознаграждений или получения доходов является день начисления выплат и иных вознаграждений в пользу работника (физического лица, в пользу которого осуществляются выплаты). 5. Упрошенная система налогообложения Вновь созданная организация вправе подать заявление о переходе на УСН в пятидневный срок с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе. Не вправе применять упрощенную систему налогообложения: организации, имеющие филиалы и (или) представительства; банки; страховщики; негосударственные пенсионные фонды; инвестиционные фонды; профессиональные участники рынка ценных бумаг; ломбарды; организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, организации и индивидуальные предприниматели, занимающиеся игорным бизнесом; частные нотариусы, адвокаты, учредившие адвокатские кабинеты, организации и индивидуальные предприниматели, являющиеся участниками соглашений о разделе продукции; организации, в которых доля участия других организаций составляет более 25 процентов. бюджетные учреждения, а также иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории РФ. Налоговым периодом признается календарный год, отчетными периодами — первый квартал, полугодие и девять месяцев календарного года. Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом.