и промежуточным режимом валютного курса

реклама

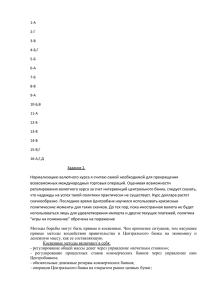

Стабилизационная монетарная политика. Роль режимов валютного курса и частных международных долгов Актуальность Необходимость стабилизационной политики при шоках совокупного спроса снижение ставки процента роль режима изменение курса валюты валютного курса Перетоки капитала влияние чистых внешних долгов на стабилизационную политику Необходимость учитывать стабилизационную политику других стран Модель j (0, 1) Множество стран Некооперативные действия Статическая модель ( 2 периода: до негативного шока спроса и после) Все страны классифицированы по: 1) Режиму валютного курса: плавающий (F-floaters) промежуточный (I-intermediates) (страны с фиксированным курсом не рассматриваются) 2) По положению на международном рынке капитала: с чистым внешним долгом (D-debts) с чистыми внешними активами (A-assets) Структурные уравнения модели: , 0 Eg 0 x j i j e j g j j - разница между текущим уровнем спроса и потенциальным (output gap) совокупного gi - агрегированный шок спроса e BPjl (s j sl ) (i j il (s j sl )t1 ) jl , 0 - платежный баланс, отражающий операции страны j со страной l. CAjl ( s j sl ) -баланс текущих операций j-й страны, отражающий торговые операции с l-страной KAjl (i j il (s j sl )te1 ) -счет капитала j-й страны, отражающий операции с l-страной, связанные с капиталом jl - шок платежного баланса, относящийся к операциям между странами j и l. Ожидания людей экзогенны и люди думают, что валютный курс вернется к своему равновесному значению в будущем ( s j s ) e l t 1 0 ( s j sl ) Уравнение платежного баланса м.б. переписано в следующей форме BPjl ( ) ( s j sl ) (i j il ) jl Агрегируя по всем странам мы получим платежный баланс для j-й страны. BPj ( ) e j (i j iW ) j 1 iW i l dl- агрегированная мировая ставка процента 0 1 j jl dl 0 - агрегированный шок платежного баланса j j NPFD j для j-й страны уравнение для агрегированного шока платежного баланса трактуется как эндогенная величина, зависящая от чистого частного внешнего долга Итак, представим платежный баланс для j-й страны следующим образом: ( ) e j (i j iW ) j NPFD j IR j 0 Функции потерь: L j x e j (1 j ) NPFDj e j 2 j 2 j Отдельно по типу валютного режима и состоянию чистых внешних долгов: Режим плавающего курса: 2 LFA x j j 2 LFD x j j (1 j ) NPFDj e j Промежуточный режим: LIAj x 2j e2j LIDj x 2j e2j (1 j ) NPFDj e j NPFD j 0 NPFD j 0 NPFD j 0 NPFD j 0 Инструменты стабилизационной политики: Ставка процента Валютный курс плав. и промеж. режимы промежут. режимы Оптимальная политика Режим плавающего валютного курса: j i KF [ NPFD j ] (1 K F ) iW ( ) gj FA j i FD KF [ j gj ( NPFD j 0 j (1 j ) 1 2 ) NPFDj ] (1 K F ) iW ] ( ) ( ) 2 NPFD j 0 Режим промежуточного валютного курса: - достаточное количество резервов i IE j gj e 0 IE j IR IE j ( gj iW ) j NPFD j - недостаточное количество резервов NPFD j 0 NPFD j 0 e IA j KI g 1 j [ j j NPFD j IR j iW ] i IAj (1 K I ) [ j 1 j g NPFD j IR j iW ] K I j e ID e IA j max( 0, j K ID i ID j NPFD j ) i IA , if e ID j K ID NPFD j j 0 j 1 j i NPFD IR j , if e ID j j 0 W Условия общего равновесия: FA i j (iW )dj jFA FD i j (iW )dj jFD FA e j (iW )dj jFA ID i j (iW )dj jID FD e j (iW )dj jFD IA i j (iW )dj iW jIA ID e j (iW )dj jID IA e j (iW )dj 0 jIA Внутреннее оптимальное равновесие: eWopt e FA j (iW )dj jFA iWopt FA i j (iW )dj jFA e FD j (iW )dj jFD FD i j (iW )dj jFD e ID j (iW )dj jID ID i j (iW )dj jID e IA j (iW )dj jIA IA i j (iW )dj jIA Свойства общего равновесия: opt W e eWopt 0 E ( IR j ) iWopt Eg eWopt 0 Внутренний оптимальный мировой уровень девальвации может быть как положительным , так и отрицательным. Внутренний оптимальный уровень девальвации отрицательно зависит от среднего уровня резервов E(IRj) Внутренняя оптимальная ставка процента снижается меньше, чем это необходимо для полной стабилизации мирового совокупного спроса Внутренний оптимальный мировой уровень девальвации не равен нулю при произвольном распределении экзогенных переменных и параметров модели в случае некооперативного поведения игроков Внутренний оптимум не обязательно является окончательным решением для стран, т.к. фактический мировой уровень девальвации равен нулю по определению , отсюда следует, что некоторые страны получат не оптимальный уровень валютного курса. Назовем ситуацию недостижимости внутреннего оптимума как мировая внутренняя не оптимальность монетарной политики. Страны могут предсказывать ситуацию данной не оптимальности и стараться улучшить получаемые результаты, добавляя к своему внутреннему оптимуму внешнюю компоненту. Определение Внешняя компонента монетарной политики – это добавление к оптимальной монетарной политике, направленное на преодоление внутренней монетарной не оптимальности. Внешняя часть монетарной политики не изменит совокупные параметры общего равновесия для групп стран с плавающим (i F ,e F) и промежуточным I режимом валютного курса (e I ,i .) Единственный результат от добавления этой внешней компоненты - перераспределение внутри группы стран с промежуточным режимом. Бремя внутренней не оптимальности полностью ложится на страны с промежуточным валютным режимом Все страны с промежуточным режимом столкнуться с равным отклонением фактического уровня девальвации от внутренне оптимального: e I j fact F 1 e eWopt 1 F I j - доля стран с режимом плавающего валютного курса на рынке. 1 Мультипликатор 1 F показывает, что чем меньше доля стран с промежуточным режимом, тем большее отклонение от внутреннего оптимума у этих стран Не координированные попытки данных стран предвидеть эту не оптимальность не поможет им снизить свои потери. Даже если страны будут учитывать внешнюю компоненту, то единственным возможным результатом этого будет перераспределение внутри группы стран с промежуточным режимом валютного курса. Эмпирическое исследование мирового финансового кризиса 2008-2009 42 страны + Еврозона 28 – с режимом плавающего валютного курса 15 – с промежуточным режимом 38 - NPFD > 0 5 – NPFD <0 Период: Q3 2008 – Q2 2009 Производят 91% мирового ВВП Среднее сокращение ставки процента 2,1% Сокращение темпов роста ВВП > 5% Рисунок1. Изменение темпов роста ВВП и изменение ставки процента для разных режимов валютного курса. i F 2.34 % i I 0.78 % .04 .02 Россия g F 5.12 % g I 5.78 % .00 i -.02 Китай -.04 g IE 4.12 % g IN 10.91 % -.06 -.08 -.20 Floaters Intermediates E-group Intermediates N-group i IE 1.14 % i IN 0.35% -.16 -.12 -.08 g -.04 .00 Изменение эффективного валютного курса и ставки процента .04 .02 i F 2.34 % i I 0.78 % Япония e F 0.67 % Россия .00 i -.02 e I 3.72 % e IN 20.62 % Китай Floaters Intermediates E-group Intermediates N-group -.04 -.06 -.08 -.2 -.1 .0 .1 .2 e .3 .4 .5 Девальвация и уровень международных долгов .5 NFD Y .4 IN NFD 25.1% Y IE 20.2% .3 Россия Floaters Intermediates E-group Intermediates N-group .2 e .1 Колумбия Швейцария Тунис Латвия Гонконг Коста-Рика .0 Китай -.1 Япония -.2 -2 -1 0 1 NFD/GDP 2 3 Калибровка модели g j i j e j i j iF g j D F iI g j (1 D F ) e j eF g j D F eI g j (1 DF ) W (1 D F ) NFD j Yj DF 1 DF 0 NFD (i j iW ) для стран с плавающим валютным курсом для стран с промежуточным режимом. Из наблюдений были исключены: 1) Япония, Гонконг, Китай, Швейцария Критерий: i j ,Q 3 2008 2 % (ставка процента близка в нулю) 2) Венгрия, Индонезия, Киргизия, Румыния, ЮАР, Турция, Уругвай Критерий : i j ,Q 2 2009 8 % (борьба с инфляцией) ieIF Результат оценки Оценка параметров модели Parameter value F I 1.084 0.161 -0.744 0.064 1.655 10 14.930 Фактическое поведение стран и компьютерная симуляция Итог: 1)Построена статическая модель по стабилизационной монетарной политике Роль режима валютного курса Роль чистого внешнего долга Модель показывает, что страны с высоким уровнем чистого внешнего долга не могут позволить себе полностью стабилизировать реальный сектор из-за возможных потерь от девальвации национальной валюты 2)Рассмотрено общее равновесие и его свойства В общем равновесии страны с промежуточным режимом валютного курса сталкиваются с проблемой недостижимости второго наилучшего внутреннего оптимума 3) Некоторые эффекты, заложенные в модели, встречаются при эмпирическом анализе . 4) Построена компьютерная симуляции: Хорошо описывает поведение стран с режимом плавающего курса Расхождения в поведении стран с промежуточным режимом (неучтенные факторы) пространство для дальнейшего развития модели