Финансовая деятельность

реклама

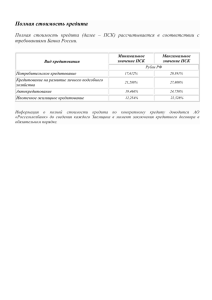

Методические материалы по курсу: БИЗНЕСПЛАНИРОВАН ИЕ 1 ТЕМА Финансовый план 2 Структура бизнес-плана 1.Резюме 2.Краткое содержание 3.Описание бизнеса 4. Анализ рынка 5.План маркетинга 6. План производства 7. Организационный план 8.Финансовый план 9. Оценка риска Финансовый план Обобщает материалы предшествующих разделов Является результирующим для производственной части Позволяет связать все действия по реализации проекта Оптимально распределить ресурсы Определить календарные сроки финансирования Финансирование Величина необходимых средств Источники инвестиций Срок окупаемости Размер ожидаемого дохода Инвестиционные затраты Оценка общих инвестиционных затрат: Расходы подготовительного периода Основные средства Оборотные средства Нематериальные активы 6 Расходы подготовительного периода Расходы по открытию фирмы Подготовительные исследования Статьи расходов Сумма Экспертиза существующих основных средств Технические условия, согласования Проектные работы 27 евро Строительномонтажные работы Оборудование 5317 евро Итого 19722 евро 458 евро 460 евро 13460 евро Инвестиционные затраты в оборотные средства Иоб =НОСдн*Тоб +ОДС+ДЗ Иоб - инвестиции в оборотные средства, НОСдн - норматив оборотных средств, Тоб – норма запаса, ОДС- минимальный остаток денежных средств на расчетном счете, ДЗ- краткосрочная дебиторская задолженность План денежного потока Финансовый документ, отражает движение потоков денежных средств на планируемый период Цель плана денежного потока Определить объемы финансовых потребностей (кредитов, инвестиций), а также обеспечить сбалансированность поступления и расходования денежных средств. Денежные потоки Три группы денежных потоков: От Операционной деятельности От Инвестиционной деятельности От Финансовой деятельности 12 Операционная деятельность 1. 2. 3. Основной вид деятельности фирмы: Продажа продукции, товаров, работ, услуг Арендные платежи Комиссионные Инвестиционная деятельность Вид деятельности, связанный с приобретением, созданием и продажей внеоборотных активов (основных средств, нематериальных активов) Финансовая деятельность Вид деятельности, которая приводит к изменению в составе капитала и заемных средств фирмы (привлечение и возврат кредитов) Формат плана денежных потоков 1. 2. Статьи располагаются по их типу, сначала приток, затем выплаты Статьи располагаются по виду деятельности (операционная, инвестиционная, финансовая), в рамках каждой сначала поступления, потом выплаты Статьи располагаются по их типу 1. 2. Поступления От операционной деятельности От инвестиционной деятельности От финансовой деятельности Выплаты От операционной деятельности От инвестиционной деятельности От финансовой деятельности Статьи располагаются по виду деятельности Операционный денежный поток поступления выплаты 2. Инвестиционный денежный поток поступления выплаты 3. Финансовый денежный поток поступления выплаты 1. Шаг 1. Определить источники возможных поступлений денег Внешние (кредиты, инвестиции) Внутренние (доходы от операционной деятельности) Шаг 3. Детализировать статьи источников поступлений денег Выручка от продаж Долгосрочные кредиты Краткосрочные кредиты Шаг 3. Определить направления использования денег На оплату текущих расходов (операционная деятельность) На оплату капитальных ( в том числе первоначальных) расходов Прочие расходы (налоговые платежи, расчеты с Технология составления документа Прямой метод – непосредственно на сроках поступлений и выплат. Косвенный метод – операционный денежный поток определяется суммированием амортизации и прироста кредиторской задолженности за минусом дебиторской задолженности и прироста материальных запасов. Итеративная процедура составления плана денежных потоков Шаг 1. Определить сумму средств для финансирования инвестиционных затрат Шаг 2. Определить дополнительные текущие затраты (пополнение оборотных средств) Шаг 3. Провести корректирующие расчеты Технология составления кредитного плана Определяется необходимая сумма кредита, вероятная процентная ставка, условия погашения. После разработки плана денежных потоков составляют вариант кредитного плана Источники финансирования Средства собственные и заемные – плюсы и минусы Только собственные средства – высокая надежность Только заемные средства – высокий риск Обычно соблюдается соотношение собственных и заемных средств Чем больше заемных средств, тем быстрее может расти бизнес Если увеличивать долю собственных средств, Идея фирмы в США 1991 г Потребность в средствах порядка $500,000 Два партнера вкладывают $100,000 Находят 8 инвесторов, вкладывающих по $50,000 Инвесторы хотят получить 50% годовых Покупка доли в компании их не интересует Важно быстро купить оборудование, провести испытания, получить патент и найти покупателя Высокая рентабельность позволяет выплачивать высокие проценты Вложения в государственные ценные бумаги 2000 г Проект типа «Маленькие не могут, большие не хотят» - источник финансирования средства крупных банков Использование мультипликатора (плечо) – вложения могут в пять раз превышать собственные средства Высокая доходность при росте цены бумаг плюс купоны Большие риски при снижении цены бумаг (margin call) Форекс - клуб 2001 г Финансирование требовалось владельцам фирмы Знакомство – покупка услуг Продолжение знакомства – сдача помещения в аренду Покупка доли Обеспечение финансирования Быстрый рост, большие расходы Очень большие инвестиции в США Снижение доходности Идеи финансирования в банке National Westminster Bank 1994 год Покупка автобусного маршрута – leveraged buyout Финансирование под страховой полис Invoice discounting Финансирование инновационных проектов Кредитные карточки Покупка автобусного маршрута – leveraged buyout Приватизация автобусных маршрутов – продается готовый бизнес Выкупают руководители автобусного парка – вносят 20% средств Банк финансирует на 80% (плечо) Банку известны финансовые потоки, есть активы для залога Финансирование под страховой полис Маленькие фирмы с одним владельцем – нет активов для залога Заключается договор страхования жизни на крупную сумму Выдается кредит под страховой полис Ответственность по возврату кредита несет владелец фирмы В случае его смерти кредит гасится из средств страхового возмещения Invoice discounting Invoice discounting – дисконтирование счетов -переуступка прав требования по счетам Счет за поставленный товар подлежит оплате обычно в течение 30 дней Мелкие фирмы могут не получить денег никогда Судиться с крупными фирмами невозможно Мелкие фирмы переуступают право требовать оплаты по счету банку должника Услуга банка стоит 5% - 60% годовых, но деньги выплачивает сразу Банк списывает деньги со счета должника Финансирование инновационных проектов Финансирование инновационных проектов – для банков не типично Банк обязан избегать риски Есть специальные подразделения Количество проектов не велико Кредитные карточки Массовый банковский продукт Отсрочка платежа - до двух месяцев за товары Лимит кредитования Процент - до 25% при непогашении Банковские инструменты Кредитование физлиц Кредитование малого бизнеса Кредитная линия Овердрафт Факторинг Аккредитив Банковская гарантия Ипотека Вексель Кредитование физлиц Сумма кредитования Справки о зарплате Поручительства Сроки кредитования Ежемесячное погашение процентов и части кредита Кредитование малого бизнеса Кредиты без обеспечения ухудшают обязательные нормативы банка Банк должен начислить 100% резерва от суммы кредита Российский банк поддержки малого и среднего предпринимательства МСПбанк (дочка ВЭБа) Кредитование малого бизнеса через 130 банков-партнеров Кредитная линия Договоренность с банком о выдаче суммы кредита частями в течение определенного времени Обычно выплачивается комиссия за КЛ в течение всего времени кредитования Проценты выплачиваются с полученной суммы кредита Не нужно каждый раз договариваться о получении кредита Не нужно платить проценты за всю сумму Овердрафт Автоматический краткосрочный кредит на сумму недостатка средств на счете Обычно выдается клиентам с историей оборотов по счету Заключается договор на максимальную сумму овердрафта Определяется процент за овердрафт При поступлении средств на счет автоматически погашаются проценты и овердрафт Факторинг Фактически - кредитование под документы о поставке товара Обеспечением кредита является счет за поставленный товар Клиент получает от банка деньги за товар и может продолжать производство Достаточно высокие проценты Банк может брать на себя риски Аккредитив A Letter of Credit (LC) –отложенный кредит банка клиенту для оплаты за поставку товара Клиенту не нужно производить предоплату – экономия на процентах и снижение рисков Обеспечением под аккредитив могут быть ценные бумаги – можно получить доход Для поставщика товара это гарантия его банка своевременной оплаты за товар Документы на получение товара отправляются из банка поставщика в банк покупателя Клиент оплачивает банку сумму аккредитива либо берет кредит и получает документы на Банковская гарантия Многие западные банки не работают с БГ, предпочитают LC как стандартный банковский продукт Поскольку нет четких требований составления БГ – есть риск проиграть в суде В России в некоторых случаях БГ необходима – тендеры, покупка ценных бумаг Для банка выдача БГ – риск требований по выполнению обязательств клиента, поэтому требуется обеспечение Ипотека Банк предоставляет кредит на приобретение недвижимости Покупатель обязан внести часть суммы – обычно 25-30% - страхование от потерь банка при снижении цен В случае невыполнения покупателем обязательств банк продает недвижимость и гасит кредит Вексель Не обязательно банковский инструмент Это и ценная бумага и форма займа Это удобная форма получения средств и взаиморасчетов Нужно иметь в виду возможные налоги Вексель может передаваться посредством индоссамента (передаточная надпись на обороте) Возможен бланковый индоссамент - без указания, кому передается вексель Возникает солидарная ответственность векселедержателей, поставивших Другие источники финансирования Родственники Друзья Арендодатель Поставщики Покупатели Лизинг Бесплатный сыр Лизинг Форма кредитования при покупке оборудования Занимаются банки и лизинговые компании Первый платеж составляет 25-30% Платежи за оборудование растягиваются на несколько лет Процентная ставка выше, чем по кредиту Оборудование остается в собственности лизингодателя – как залог по кредиту После выплаты всей суммы оборудование переходит в собственность лизингополучателя Расчет реальных процентов по лизингу Указание в коммерческих предложениях процента удорожания относительно первоначальной стоимости – рекламный трюк Пример: оборудование стоит 1 000 000 руб. – лизинг на 5 лет Лизинговая компания показывает удорожание на 12 % в год За 5 лет сумма лизинговых платежей составит 600 000 руб. Авансовый платеж составляет обычно 30%, т.е. 300 000 руб. Лизинговая компания первоначально предоставляет кредит на 700 000 руб.