Целевой уровень кассового остатка

реклама

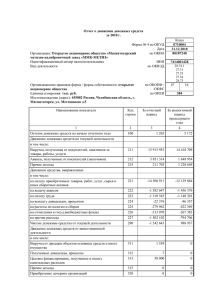

Целевой уровень кассового остатка: запас денежной наличности Практикующее казначейское сообщество PEMPAL Заседание тематической группы по вопросам управления ликвидностью 1 Анкара Март 2016 г. Майк Уильямс [email protected] Структура: • Целевой уровень кассового остатка – Что это, и для чего это надо • Определение целевого уровня – Важность прогнозирования – Целевой остаток на осуществление операций и целевой остаток в целях предосторожности (безопасности) • Примеры из международной практики • Целевой остаток и другие излишки 2 Зачем нужен целевой кассовый остаток? • Что такое целевой уровень кассового остатка? – "Минимальный уровень сальдо денежных средств для обеспечения ежедневной потребности в ликвидности, в любое время, при любых обстоятельствах, учитывая наличие других ликвидных ресурсов" • Зачем он нужен? – Для обеспечения ежедневных колебаний – Для покрытия просчетов прогнозирования – Для преодоления финансового стресса или кризиса 3 Новые риски • Потребность в целевых кассовых остатках осознавалась давно: но финансовый кризис привлек внимание к – Риску истощения внутренних рынков (не только валютных) • Риск неликвидности; снижение уровня деятельности на межбанковских рынках (особенно) и на рынках РЕПО – Некоторые страны повысили целевой уровень кассового остатка (особенно в Европе) – Признана важность "плана преемственности финансирования" • Целевой уровень кассового остатка является лишь частью этого плана • Примечание: целевой уровень кассового остатка отличается от структурных излишков 4 – Управляющие ликвидностью следят за краткосрочной потребностью в наличности или инвестициях [менее 3 месяцев?] – Любой избыток должен управляться отдельно - см. далее – При этом может быть затратоэффективно занимать средства на управление колебаниями денежных потоков (и более широкие преимущества для денежных рынков) Потоки и остатки денежных средств • Эффективное управление ликвидностью требует управления, как потоками, так и остатками • Вопросы, связанные с управлением потоками денежных средств… – Сколько денег приходит и уходит за каждый период? – Как можно сгладить потоки, одновременно обеспечивая плановое сальдо денежных средств? • Вопросы, касающиеся управления остатками денежных средств… – Какие действия необходимо предпринять для обеспечения нужного объема денежных средств в наличии? – Как надлежащим образом использовать временные излишки? • Правительству нужен доступ к ликвидности - подразумевает кассовые остатки 5 – Необходимо определить минимум Определение целевого уровня кассового остатка 16 Target: keep cash balance in range of +/- 3 billion, i.e. TSA in range 8-14 billion bn 14 12 10 8 6 Cash Buffer = 6 billion 4 2 Ring fenced balances (donor funds, stabilisation fund etc) = 2 billion Working Days 0 1 6 4 7 10 13 16 19 22 25 28 31 34 37 40 43 46 49 52 55 58 61 64 67 70 73 76 79 82 85 88 91 94 97 100103106 Что определяет целевой уровень кассового остатка? 1. Колебания ежедневных потоков денежных средств 2. Способность прогнозировать эти потоки и отвечать на прогнозы – Стандартное отклонение ошибок в прогнозе будет [должно быть] намного меньше, чем стандартное отклонение результатов выполнения плана – Насколько возможно сгладить потоки, даже при условии идеального прогноза 3. Сфера управления непредвиденными колебаниями и сроки, в рамках которых можно ими управлять – Как скоро можно выпустить дополнительные ГКО? 4. Системы защиты – Целевой запас кассового остатка; или другие резервные фонды денежных средств – Механизмы срочного кредитования – Заем на конец дня у коммерческих банков – Краткосрочные займы у центрального банка, при наличии такой возможности •Примечание: большой запас наличности обходится дорого (издержки поддержания позиции); но при наличии ограниченных систем защиты, такие издержки менее важны, чем поддержание минимального запаса 7 Полезность исторических колебаний • Если известна историческая волатильность, можно рассчитать соотношение между размером целевого уровня и вероятностью постоянной достаточности денежных средств. – Пример: целевой запас, обеспечивающий, скажем, 99% уверенности в том, что уровень остатка не упадет ниже нуля на протяжении месяца.* Но: • Исходное распределение, потоков или просчетов прогноза - ненормальное • Ожидайте отрицательной порядковой корреляции (смещение погрешности в течение месяца - налоговые поступления или трансфертные платежи могут задерживаться на день, но все же осуществляются) • Существует ли какой-либо способ обращения с оставшимся 1%? Волнуют ли нас аномалии? • Возможно разработать вероятностные модели, соотносящие оптимальный кассовый остаток к разности в процентной ставке (на овердрафт или ставке финансирования по сравнению со ставкой на кассовые остатки). Измеряют издержки предосторожности. Но опять же предполагают: – Нормальное распределение погрешности – Доступность и приемлемость овердрафта * Умножить ежедневное стандартное отклонение (StDev) на [квадратный корень из количества 8 дней в месяц]*[значение нормального распределения с 2% уверенности (по 1% на каждый "хвост")] = StDev*(22^0.5)*2.33 = StDev*11 Значение прогнозирования • При хорошем прогнозе возможно запланировать сглаживающую стратегию – Займы (ГКО) и инвестиции • Если прогнозы "идеальные", а рынок ГКО достаточно ликвиден, нет необходимости в целевом уровне кассового остатка • Чем лучше прогнозы, тем меньше целевой запас 9 16 Target: keep cash balance in range of +/- 3 billion, i.e. TSA in range 8-14 billion bn 14 Cash balance after smoothing 12 10 8 6 Cash Buffer = 6 billion 4 2 Ring fenced balances (donor funds, stabilisation fund etc) = 2 billion Working Days 0 1 4 7 10 13 16 19 22 25 28 31 34 37 40 43 46 49 52 55 58 61 64 67 70 73 76 79 82 85 88 91 94 97 100103106 Пример: Важность прогнозов Накопленный фактический поток денежных средств: снижение уровня на 80 млрд. в краткосрочной перспективе Прогнозы потоков денежных средств: согласно накопленной погрешности за краткосрочный период, предположительно 30 млрд. будет достаточно 10 Примечание: если невозможно ответить на прогнозы, остается актуальной исходная волатильность - если ГКО выпускаются еженедельно, все равно существует вероятность волатильности в течение недели (если только не доступны РЕПО) Влияние просчетов в прогнозе • Стандартное отклонение ошибок в прогнозе << стандартного отклонения результатов – но не будут равны нулю – Важна накопленная погрешность • Определить: максимальное непредвиденное снижение уровня остатка денежных средств за любой период, где вмешательство более не является целесообразным – В данном контексте, важны сроки, в рамках которых можно управлять непредвиденными колебаниями – В странах, которые регулярно выпускают ГКО, вероятно составляют 1-2 недели 11 16 Target: keep cash balance in range of +/- 3 billion, i.e. TSA in range 8-14 billion bn 14 Cash balance after smoothing 12 10 8 6 Cash Buffer = 6 billion The impact of forecast error 4 2 Ring fenced balances (donor funds, stabilisation fund etc) = 2 billion Working Days 0 1 4 7 10 13 16 19 22 25 28 31 34 37 40 43 46 49 52 55 58 61 64 67 70 73 76 79 82 85 88 91 94 97 100103106 Концепция целевого остатка на осуществление операций Целевой остаток на осуществление операций: Иллюстрация 6000 Cumulative Forecast Cumulative Actual Cumulative Error Mns Снижение уровня на 5,8 млрд. за 6 дней 4000 2000 0 -2000 Целевой запас = накопленная погрешность прогноза за период плюс предусмотрительное сальдо -4000 -6000 12 1 4 7 10 13 16 19 Снижение уровня на 4,9 млрд. за 4 дня 22 25 28 31 Days 34 37 40 43 46 49 Другой пример... 80,000 Outturn balance v balance forecast at start of the month 60,000 40,000 20,000 0 -20,000 First Day of Month Working Days 13 14-Sep 24-Aug 03-Aug 13-Jul 22-Jun 01-Jun 11-May 20-Apr 30-Mar 09-Mar 16-Feb 26-Jan 05-Jan 15-Dec 24-Nov 03-Nov 13-Oct 22-Sep 01-Sep -40,000 Акцент на накопленной накопленная погрешности• Октябрь: отрицательная погрешность 80000 • October 60000 June July September 40000 • 20000 0 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 Working Days -20000 • -40000 14 на начало месяца – 29000 за 7 дней. Июнь: на конец месяца, накопленная погрешность составляет 37000 за 5 дней. Но связана с перенесенной продажей ценных бумаг. Если решение было принято ранее, проблем нет. Сентябрь очень волатильный. Положительная погрешность в середине месяца, связанная с аукционами ценных бумаг и налоговыми поступлениями, привела к обратному результату, затем снижение уровня на 30000 на конец месяца Предполагаемый минимальный остаток ок. 3040 000 [плюс резерв] - требует дополнительного анализа • Целевой остаток в целях безопасности Варианты – Максимальная сумма финансирования, необходимая в случае расстройства рынка капитала в течение [1-2] месяцев с невозможностью выпуска ценных бумаг в течение данного месяца – Некоторые страны напрямую допускают несостоятельности аукциона государственных ценных бумаг • 15 Операции и предохранительные транши имеют некоторые общие основания, традиционно связанные с хранением денежной наличности, т.е. на осуществление операций и в целях предосторожности 16 bn Target: keep cash balance in range of +/- 3 billion, i.e. TSA in range 7-13 billion Cash balance after smoothing 14 12 10 8 6 Transactions Buffer = 2.5 billion 4 Safety Buffer = 2.5 billion 2 Ring fenced balances (donor funds, stabilisation fund etc) = 2 billion Working Days 0 1 4 7 10 13 16 19 22 25 28 31 34 37 40 43 46 49 52 55 58 61 64 67 70 73 76 79 82 85 88 91 94 97 100103106 Целевой уровень кассового остатка на практике • Некоторые страны Северной Европы оперируют остатками денежных средств в центральном банке << 0,1% годовых расходов центрального правительства – Но у них ликвидные денежные рынки, высокий уровень активного управления ликвидностью. Некоторые планируют сделки с наличностью и кредитование заемных средств только когда положение безопасное – Истощение ликвидности в период финансового кризиса заставило некоторых быть более предусмотрительными • Несколько других подходов - важность предупреждающей осмотрительности: – Целевой остаток рассчитывается как страховой резерв на случай неблагоприятных условий на рынке - закрытия или более высокой стоимости • зависит от ожидаемого срока возвращения к нормальной ситуации – Поддержание остатков, по крайней мере, на уровне погашения задолженности к уплате в следующем месяце, косвенно допуская несостоятельность торгов – Для гарантирования исполнения бюджета или обслуживания долга на [X] месяцев – В Италии (до 2011 г.) было законодательно установлено требование к остаткам превышать €10 млрд. - пик накопленного чистого оттока средств за любой период • 16 Но у целевого уровня есть альтернативные издержки - компромисс с предусмотрительностью Обследование Всемирного Банка* - 1 • Польза целевого уровня широко признана (11 ответов) – Но основания различаются – Разный акцент между операциями/волатильностью и финансовым стрессом – Некоторые страны (Венгрия, Уругвай) отметили необходимость поддержки операций по управлению долгом - например, обратный выкуп - или снижения риска, связанного с рефинансированием – Разные взгляды на интерпретацию рынка • Плановый показатель – Часто выражается в месяцах финансирования - будь то нормальные или специфические неоднородные потоки (погашение, торги) • В некоторых странах не установлен формальный целевой уровень – Может быть из-за слишком большого объема денежных средств или легкодоступности денежной наличности (Чили, Польша, Колумбия) или из-за недостаточности денежных средств (Кения, Нигерия) • Во всех странах существуют некоторые системы защиты (займы из центрального банка и/или овернайты у коммерческих банков) * Группа ВБ по рынкам капитала: Коллегиальный диалог - март 2014 г. 17 Обследование Всемирного Банка* - 2 • Уругвай - другой подход Дефицит + амортизация за 12 месяцев (=4% от ВВП) Исходя из вероятности "закрытости" рынка “закрытость” = ИОРС + 20%>тенденции; или Уругвай платит 200 базисных пунктов>ИОРС+ Акцент исключительно на внешних займах - непонятно почему • Некоторые вопросы, навеянные обследованием Откуда появляются золотые правила - произвольны ли они? Почему 3 месяца или 12 месяцев обслуживания долга, а не 6 месяцев? В странах-респондентах финансовый кризис не привел к росту (как в Европе) Являются ли остатки на операции по рефинансированию частью целевого запаса? Предлагается управлять ими отдельно Нужен ли отдельный целевой уровень валютного остатка? 18 Инвестирование целевого остатка • Обычно предполагается, что целевой остаток хранится в Центральном Банке – Часть Единого казначейского счета - как выходит из обследования – Избегание какого-либо риска, связанного с кредитованием или ликвидностью – Если ликвидность управляется активно для приближения ЕКС к целевому уровню, нет отрицательных последствий для кредитноденежной политики – Должна компенсироваться по безрисковой рыночной ставке (приближенной к учетной) - отражает альтернативные издержки и предоставляет правильные стимулы • Существуют другие варианты – Депозиты в коммерческих банках; но следует остерегаться • кредитных рисков, помимо обеспеченных (или в виде обратного РЕПО) • ликвидных рисков, помимо краткосрочных (снятие срочных депозитов подразумевает пеню) – Фонды денежных рынков - но заявленная ликвидность может оказаться химерой – Кредитные линии - могут испариться во времена финансового стресса • Такие варианты могут быть более подходящими для резервного фонда денежных средств выше целевого уровня (следующий слайд) 19 Обращение со структурным излишком • Суммы выше целевого уровня кассового остатка, не используемые в управлении ежедневными колебаниями, должны управляться отдельно (либо использоваться на погашение долга) – Структурный кассовый резерв, стабилизационный фонд, фонд национального благосостояния • Управляющие ликвидностью отвечают только за краткосрочные инвестиции, являющиеся частью процесса сглаживания потоков денежных средств – В основном депозиты или РЕПО сроком < 3 месяцев • Управление структурным излишком, по разным критериям, другими управляющими и в рамках другой базы управления – Собственные задачи, распределение активов (связанные с задачами балансового отчета), отчетность о результативности и проч. • При этом часть излишка может инвестироваться в относительно краткосрочные активы – Особенно если денежный рынок ограниченный или волатильный – Содержит резервный источник ликвидности в случае проблем с управлением ликвидностью – Примеры: 3-месячный фонд денежных средств в Великобритании; фонд рыночной ликвидности в Перу 20 Некоторые (общие) заключения • Целевой уровень кассового остатка - лишь часть "плана преемственности финансирования" • Необходимо учитывать: – Исходную волатильность – Способность прогнозировать и пользоваться преимуществами прогноза – Способность реагировать – Системы защиты • Проводить различие между целевым уровнем на осуществление операций; и целевым уровнем в целях безопасности или предосторожности • Избегать формульных подходов: определять движущие факторы и учитывать альтернативные издержки • Выявляются ли преимущества при интерпретации рынка? 21 Спасибо!