Доступность финансовых услуг для малого бизнеса. Развитие

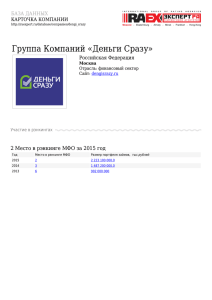

реклама

Доступность финансовых услуг для малого бизнеса. Развитие микрофинансирования и кредитной кооперации Михаил Мамута, Президент НАУМИР и Российского Микрофинансового Центра www.rmcenter.ru 1 Текущее состояние банковского сектора России (июнь 2009 г.): Капитал = $108 млрд. Кредиты = $664 млрд. Активы = $914 млрд. Число действующих банков = 1041 Число точек продаж (филиалы, доп.офисы, опер.кассы, кркасс.офисы, опер.офисы) = 41 тыс. Доля населения и МП, не охваченного банковскими услугами = 45% или 60 млн. субъектов 3 Региональные диспропорции в банковском обслуживании В среднем обеспеченность банковскими услугами в регионах составляет лишь 4% от уровня Москвы Финансовое обслуживание в России: доступность Финансовые услуги Расчетно-платежные услуги Доступность ~ 95% населения, из них около 80% через агентов Срочные вклады в банках ~20% населения Кредиты МСП ~30% спроса Ипотечные кредиты менее 2% населения Микрофинансирование менее 2% населения 7 Кто наименее охвачен финансовыми услугами? Размер клиентской группы, мил. Субъектов 50 40 Сельское население 30 Малообеспеченное население 20 Микро и малый бизнес Индивидуальные предприниматели 10 0 0 1 2 3 4 5 Уровень социального приоритета Обеспеченность розничными финансовыми услугами в Центральной и Восточной Европе Греция Болгария Словения Хорватия Эстония Чешская Республика Латвия Словакия Венгрия Польша Литва Россия Черногория Албания Сербия Армения 16.6 9.2 8.4 6.2 6.0 5.9 Целевой уровень – около 4 тыс. евро на жителя 4.3 3.7 3.5 2.8 2.4 1.6 1.3 1.1 0.6 0.2 0 5 10 15 20 Отделения и офисы банков Число доп.офисов, тыс. ед. Помесячная динамика числа отделений банков May/09 Apr/09 Mar/09 -110 (-3%) Филиалы банков Германия Feb/09 Jan/09 Dec/08 Nov/08 Oct/08 Sep/08 Aug/08 Jul/08 Jun/08 May/08 Apr/08 Mar/08 Отделения банков (на 100 тыс. населения) Feb/08 Воздействие кризиса Jan/08 22.0 21.5 21.0 20.5 20.0 19.5 19.0 18.5 18.0 17.5 3,000 Италия 2,500 2,000 Франция 1,500 1,000 США 500 Россия Другие банки Сбербанк Ин.банки Jun/09 May/09 Apr/09 Mar/09 Feb/09 Jan/09 Dec/08 Nov/08 Oct/08 Sep/08 Aug/08 Jul/08 Jun/08 80 May/08 60 Apr/08 40 Mar/08 20 Feb/08 0 Jan/08 0 6 Кредитование ИП млрд.руб. показатель 01.01.08 01.07.08 01.09.08 01.10.08 Кредиты физическим лицаминдивидуальным предпринимателям, млрд.руб. 271 323,4 340,7 347,6 просроченная задолженность, млрд.руб. 4,2 5,5 5,9 6,2 1,55% 1,70% 1,73% 1,78% 19% 5% 2% 1,9 1,8 1,8 просроченная задолженность, % Прирост кредитного портфеля, % Кредиты ф.л.индивидуальным предпринимателям, % активов банков - 1,9 Постановка задачи Доступность финансовых услуг для ММП: необходимость коллективного ответа Концепция НАУМИР по повышению доступности финансовых услуг исходит из необходимости существенного изменения структуры розничного финансового рынка и появления новых типов финансовых посредников. Почему существующая финансовая система не может в должной мере решить проблему доступности? Проблема институциональной ограниченности. Концепция взаимодополнения финансовых институтов: банки, небанковские финансовые организации, агенты и операторы ДФО 2 Системный ответ Кредитные организации: пути сохранения и развития региональной банковской инфраструктуры (рост сверху) Небанковские микрофинансовые институты (рост снизу) Перспективы использования агентов и субагентов Другие формы дистанционного финансового обслуживания (электронные деньги и платежные системы) Россия: Кредитные организации Крупные банки расширение возможностей банковских филиальных сетей (развитие регулирования операционных офисов) Малые банки концепция «региональных банков» и совершенствование регулирования НДКО Банковский сектор Агенты: российский путь Агенты По структуре обслуживания По видам услуг По моделям P2B (платежные терминалы) Платежи и переводы (~95%) Банковская B2P (коллекторы, кредитные брокеры, отправка кредитных карт по почте) Выдача и погашение кредитов (~5%) Небанковская P2P (системы денежных переводов) Небанковские микрофинансовые институты Состояние российского рынка микрофинансирования: На 1 июля 2008 г. в России действовало не менее 2300 небанковских МФО, включая кредитные кооперативы, частные коммерческие МФО, фонды поддержки предпринимательства, НДКО, в то время как в 2003 г. таких организаций было всего 150. Общий портфель займов МФО составил 24 миллиарда рублей; Средний размер займа составил 3500 долларов США; Средний уровень доходности капитала в МФО составил 22% Принципы системного взаимодействия МФИ с банками: - Малый банк МФИ - Кредитное взаимодействие; - РКО; - Агентское взаимодействие - Формирование связок (МФИ – НРКО) Результаты антикризисного мониторинга МФ рынка Основные положения законопроекта «О кредитной кооперации» 1. Положения законопроекта о государственном саморегулировании в сфере кредитной кооперации. регулировании и Госрегулирование Функцией госрегулирования наделяется федеральный орган исполнительной власти. Регулятор осуществляет контроль за деятельностью СРО кредитных кооперативов, кооперативов, объединяющих более 5 000 членов, кредитных кооперативов второго уровня. Саморегулирование Членство в саморегулируемой организации обязательно для всех кооперативов. 2. Положения законопроекта об обеспечении финансовой устойчивости кредитных кооперативов. Установлены требования к финансовым нормативам, к порядку распоряжения имуществом кредитного кооператива, предусмотрены ограничения деятельности с повышенными рисками (фондовый рынок) 3. Положения, направленные кооператива. на защиту интересов членов кредитного Определен порядок вступления и выхода, порядок выплаты паенакоплений, включены положения об имущественной ответственности кредитного кооператива и его членов. 4. Положения, направленные на защиту интересов кредиторов. Определен порядок реорганизации и ликвидации кредитных кооперативов и порядок расчета с кредиторами. 5. Положения законопроекта о двухуровневой системе кредитной кооперации. Введено понятие кредитного кооператива второго уровня, определены условия вступления в кооператив второго уровня, предусмотрены дополнительные ограничения на использование средств кредитного кооператива второго уровня и дополнительные требования к обеспечению его финансовой устойчивости. Основные положения законопроекта «О микрофинансовых организациях» 1. Главная цель – создание благоприятных условий для привлечения частных инвестиций и осуществление мер государственного стимулирования микрофинансовой деятельности 2. Положения законопроекта о приобретении статуса микрофинансовой организации. Законопроект вводит определение понятий «микрозаем», «микрофинансовая деятельность», «микрофинансовая организация», определяет порядок приобретения статуса МФО. Проект распространяется на недепозитные МФО в форме коммерческих и некоммерческих организаций. Организация приобретает статус микрофинансовой организации со дня внесения сведений о ней в государственный реестр микрофинансовых организаций. Статус микрофинансовой организации (внесение сведений об организации в государственный реестр) приобретается в добровольном порядке. 2. Положения о порядке осуществления деятельности, о правах и обязанностях микрофинансовой организации. Законопроектом предусмотрены правила осуществления микрофинансовой деятельности, в том числе права и обязанности микрофинансовой организации и заемщика при предоставлении микрозайма. Законопроектом введен ряд ограничений деятельности микрофинансовой организации, в том числе ограничение на привлечение денежных средств физических лиц, за исключением денежных средств учредителей (членов, участников, акционеров), а также квалифицированных инвесторов микрофинансовой организации, ограничение на осуществление профессиональной деятельности на рынке ценных бумаг и т.д. 3. Положения законопроекта о микрофинансовых организаций. регулировании и контроле деятельности Государственное регулирование деятельности микрофинансовой организаций возлагается на федеральный орган исполнительной власти, осуществляющий функции по выработке государственной политики в сфере банковской и страховой деятельности. Государственная поддержка микрофинансирования – антикризисный ответ План антикризисных действий Правительства РФ: микрофинансирование как инструмент борьбы с безработицей Программа государственной поддержки малого и среднего предпринимательства: 2 млрд. руб. на капитализацию государственных фондов поддержки малого предпринимательства; создание государственных МФО II уровня - Программа Внешэкономбанка – Российского банка развития по кредитованию МФИ: кредитование в сумме до 1 млрд. руб. из 30 млрд. руб. на всю финансовую поддержку МСП 9 Принципы институциональной структуры диверсифицированная двухуровневая модель розничного финансового рынка двусторонняя направленность развития финансовой системы Ожидаемые результаты от реализации Концепции Показатель На 2009 г. Оценка Минэкономразвития Кредиты населению 9,6% ВВП 39% ВВП 44% ВВП Сбережения населения 14,2% ВВП 26% ВВП 42% ВВП Исходя из концепции увеличение доли малого бизнеса в ВВП, снижение безработицы; повышение заработков уязвимых групп населения; развитие диверсифицированной розничной финансовой системы; сокращения финансовой зависимости; улучшение социальных показателей, включая уровень образования, здоровья и занятости женщин и молодежи; повышение способности местных сообществ решать другие проблемы; возможность добиваться улучшения своего положения с опорой на собственные силы, не прибегая к помощи государства.