Риск и страхование

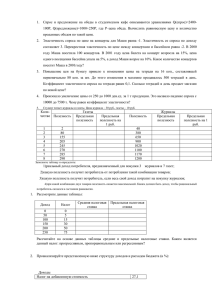

реклама

Риск и страхование Ожидаемые денежные величины Выбор: проект D1 или проект D2 D1 – надежные инвестиции, рынок сбыта известен => 1000 долл. со 100% вероятностью, D2 – рисковые инвестиции в производство нового продукта => 2500 долл. с вероятностью 50%, или потери 500 долл. Сравним ожидаемые денежные величины Ожидаемая величина – это сумма вероятностей каждого возможного исхода, умноженных на денежную величину, возникающую при каждом исходе E(D1 ) =1000*1 = 1000 долл. E(D2 ) = 2500 * p +(-500) * (1-p) = 3000 p – 500. При р = 0,5 E(D1 ) = E(D2 ) Как предприниматель может оценить вероятность? Объективный метод определения вероятности основан на вычислении частоты, с которой происходит какое-либо событие Субъективная вероятность – это предположение относительно определенного результата, которое основано на личном опыте или суждении того человека, который оценивает вероятность Как поступают люди в условиях неопределенности? При р = 0,5 E(D1 ) = E(D2 ) => какой проект выбрать? Даниил Бернулли: формальное объяснение феномена избегания риска Максимизация не ожидаемых денежных величин, а максимизация ожидаемой полезности Полезность в экономической теории – это понятие, которое относится к предпочтениям людей: чем сильнее предпочитается некое благо, тем выше его полезность для индивида Неприятие риска как убывающая предельная полезность дохода Бернулли: с ростом денежного дохода, его полезность возрастает, но с убывающей скоростью => убывающая предельная полезности дохода О человеке, функция полезности денежного дохода которого обнаруживает убывающую предельную полезность, говорят, что он не склонен к риску (risk averse) U (полезность) U = U(I) 310 300 125 100 $1000 $1000 I (доход) Нейтральность к риску как постоянная предельная полезность дохода При увеличении дохода на 1000 долл. при доходе 10000 долл. полезность увеличивается на ту же величину, что и при возрастании дохода на ту же сумму 1000 долл. при доходе 40000 долл. Экономисты редко рассматривают отдельных людей как нейтральных к риску, обычно предполагается, что этой характеристикой обладают коммерческие организации (полезность) U U = U(I) $170 $160 $90 $80 $1000 $1000 I (доход) Склонность к риску как возрастающая предельная полезность дохода Люди, склонные к риску, обнаруживают возрастающую предельную полезность дохода Они предпочтут 10000 долл. с вероятностью 10% доходу 1000 долл. с вероятностью 100%. U (полезность) U = U(I) $230 $200 $85 $80 $1000 $1000 I (доход) Снижение риска =>диверсификация p=0,5 => лето будет жарким (1-р) = 0,5 => лето холодное Только обогреватели или только кондиционеры => реальный доход либо 10000 $, либо 4000 $ Ожидаемый доход: 0,5*10000 + 0,5*4000 =7000 $ Распределяете время поровну между кондиционерами и обогревателями => доход 7000 долл. независимо от погоды => стабильный доход и никакого риска Товары Жаркое лето Холодное лето Кондиционеры 10000 4000 Обогреватели 4000 10000 Ожидаемое благосостояние крестьянина Страховка Убытки p = 0,2 Убытков нет (1-p) = 0,8 Ожидаемое благосостояние нет 10000 20000 18000 да 18000 18000 18000 Ожидаемое благосостояние крестьянина одинаковое - что он выберет? Страховки нет: E(I) =0,2 * 10000+0,8 * 20000 = 2000+16000 = 18000 Страховка есть: E(I) =0,2*18000+0,8 * 18000 = 18000 *1 = 18000 Приобретение страховки не изменяет ожидаемого благосостояния, однако страховка способствует достижению более высокого уровня полезности Крестьянин стоит перед выбором: А) p = 0,2 потерять 10 тыс. Б) p = 1 потерять 2 тыс. Покажем, что крестьянин выберет вариант Б Как отсутствие склонности к риску влияет на поведение людей? Доход (в тыс. Полезность дохода долл.) (в утилях) 10 10000 11 10488 12 10954 13 11401 14 11833 15 12247 16 12649 17 13038 17, 723 13313 17,900 13379 18 13416 19 13784 20 14142 Страховка стоит 2100$ Крестьянин получает стабильный доход 17900 $ Полезность стабильного дохода 13379 утилей Если страховки нет p=0,2 убытки 10000$ Ожидаемая полезность E(U) =0,2*10000 +0,8*14142 =13313 утилей Вывод: полезность дохода крестьянина при покупке страховки выше, чем ожидаемая полезность дохода без страховки Максимальная величина страховой премии Насколько высоко может подняться страховая премия, чтобы страхование оставалось выгодным крестьянину Полезность дохода при страховании должна быть не меньше, чем ожидаемая полезность без страховки (13313 утилей) Этой полезности дохода соответствует доход 17723$ Таким образом страховая премия не может быть выше, чем 20000 – 17723 = 2277 $ Если страховая премия будет выше, чем 2277 $, крестьянин не станет покупать страховку Влияние страхования на богатство общества Если имеются не склонные к риску стороны, то это означает, что распределение риска само по себе влияет на богатство общества Предположим, что благосостояние общества – это сумма ожидаемых полезностей сторон. Перераспределение риска от не склонных к риску к нейтральным к риску сторонам приведет к повышению богатства общества. Общественное благосостояние повышается также когда риски делятся между не склонными к риску сторонами Предложение страхования Страховые компании объединяют большое число рискованных операций и создают страховой фонд Закон больших чисел: единичные явления могут быть случайными и являются в основном непредсказуемыми, но средний результат большого числа аналогичных событий может прогнозироваться Продавая страховку, страховая компаний может предсказать число угонов в пределах большой группы водителей Угон p= 10%. Ожидаемая потеря 2000$ . Страховая премия в 2000 долл. Предположим, что от угона пострадали 100 человек. Страховой фонд 200 тыс. долл. Ожидаемые потери для 100 человек будут 200 тыс. долл. Страховые компании взимают также дополнительные взносы (административные расходы +прибыль) => стоимость страховки 2100 $ Другие способы страхования Самострахование путем диверсификации Гарантии, предоставляемые потребителям производителями товаров Ответственность производителя за ущерб, причиненный потребителю некачественной продукцией