Тимур Сланов - IFRS PROFESSIONAL

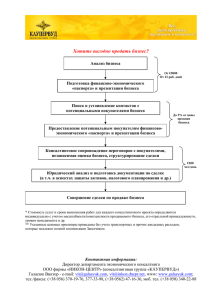

реклама

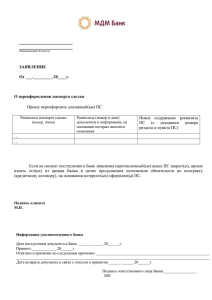

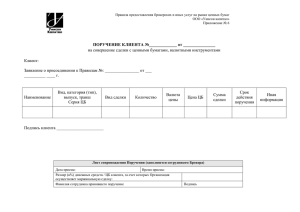

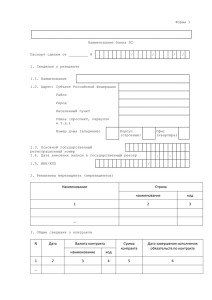

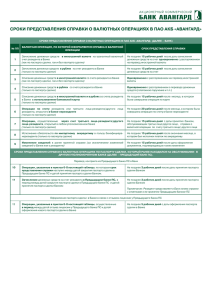

Добро пожаловать! Сланов Тимур Вадимович (Главный специалист управления по работе с корпоративными клиентами) моб.:8 985 434-17-59 e-mail: [email protected] Новохатская Светлана Вячеславовна (Заместитель начальника отдела обеспечения валютного контроля) МЫ ПОНИМАЕМ, ЧТО НУЖНО ВАШЕМУ БИЗНЕСУ! Тема выступления: «Обслуживание внешнеэкономической деятельности и валютный контроль. Типичные ошибки участников ВЭД. Ответственность за нарушение требований валютного законодательства РФ» 2 I. Основные обязанности участников ВЭД при ведении валютных операций. Основные обязанности резидентов РФ, возникающие при осуществлении ими валютных операций, установлены Федеральным законом от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле» Статья 14. Расчеты при осуществлении валютных операций производятся юридическими лицами – резидентами безналично: - через банковские счета в уполномоченных банках (основное правило); через счета, открытые в банках за пределами территории РФ Об открытии (закрытии) таких счетов и об изменении их реквизитов резиденты обязаны уведомить налоговые органы по месту своего учета не позднее одного месяца со дня соответственно открытия (закрытия) или изменения реквизитов таких счетов. Так же резиденты обязаны представлять в налоговый орган ежеквартальный отчет о движении средств по счетам, открытым за рубежом. Статья 12. Резиденты имеют право открывать счета в банках, расположенных за пределами территории РФ (то есть, в банках-нерезидентах). ВАЖНО! Режим счета, открытого в банке, расположенных за пределами территории РФ, ограничен. На эти счета могут быть зачислены денежные средства только в тех случаях, которые перечислены в статье 12 Закона № 173-ФЗ. 3 I. Основные обязанности участников ВЭД при ведении валютных операций. Статья 9. Валютные операции между резидентами по общему принципу запрещены, за исключением операций, перечисленных в статье 9 Закона № 173-ФЗ. Например, разрешены расчеты в иностранной валюте между комиссионером-резидентом и комитентомрезидентом при оказании комиссионером услуг, связанных с заключением и исполнением договоров с нерезидентами о передаче товаров, выполнении работ, об оказании услуг, о передаче информации и результатов интеллектуальной деятельности. Статья 23. При осуществлении валютных операций резиденты обязаны представлять в банк документы (копии документов), связанные с проведением данных валютных операций. Статья 20. Закон № 173-ФЗ представляет Центральному банку РФ право устанавливать единые правила оформления резидентами паспорта сделки при осуществлении валютных операций между резидентами и нерезидентами. Данные правила установлены в Инструкции Банка России от 04.06.2012 № 138-И. Кроме того, Закон № 173-ФЗ определяет, что сведения отражаются в паспорте сделки на основании документов, представленных резидентами. Статья 19 пункт 1. Главная обязанность резидентов при осуществлении внешнеторговой деятельности – репатриация иностранной валюты и валюты РФ. Статья 19 пункт 1.1. Резиденты обязаны представлять уполномоченным банкам информацию об ожидаемых в соответствии с условиями внешнеторговых договоров максимальных сроках: Порядок представления данной информации установлен Банком России в Инструкции от 04.06.2012 № 1384 И II. Паспорт сделки 1. Оформление паспорта сделки. Резидент обязан оформить паспорт сделки на договор, одновременно отвечающий 4-м признакам: 1) Договор заключен между резидентом и нерезидентом. 2) Договором предусмотрено осуществление валютных операций в виде расчетов в рублях или в иностранной валюте через счет резидента, открытый в уполномоченном банке и (или) через счет резидента, открытый в банке-нерезиденте. В случае осуществления всех валютных операций, связанных с расчетами по договору через счета резидента, открытые в банке-нерезиденте, резидент оформляет паспорт сделки в территориальном учреждении Банка России. 3) Договор относится к одному из видов договоров, перечисленных в пункте 5.1 Инструкции Банка России от 04.06.2012 № 138-И 4) Сумма обязательств по договору превышает в эквиваленте 50 тысяч долларов США по курсу Банка России на дату заключения договора, либо в случае изменения суммы обязательств по договору - на дату заключения последних изменений (дополнений) к договору, предусматривающих такие изменения. ВАЖНО! 5 II. Паспорт сделки По агентским договорам: Сумма обязательства = вознаграждение агента (независимо от того удерживается ли сумма вознаграждения либо подлежит перечислению) + иные денежные средства, которые перечисляются по условию договора (возмещаемые расходы, средства переводимые агентом в пользу принципала). По договорам страхования: Сумма обязательства = сумме страховой премии. По кредитным договорам (договорам займа): Сумма обязательств =сумме основного долга. 2. Перечень документов для оформления паспорта сделки. 1) Заполненная форма паспорта сделки – 1 экземпляр 2) Договор (проект договора). ВАЖНО! В случае представления для оформления паспорт сделки проекта договора, резидент обязан не позднее 15 рабочих дней после даты подписания соответствующего договора представить подписанный договор в банк. Если по истечении 1 года не представлен подписанный договор не представлен, банк информирует об этом Росфиннадзор. 3) Иные документы и информацию, которые содержат сведения, указанные резидентом в заполненной форме паспорта сделки. 6 II. Паспорт сделки 3. Сроки оформления паспорта сделки. Сроки оформления паспорта сделки указаны в пункте 6.5 Инструкции Банка России от 04.06.2012 № 138-И. ОБЩАЯ ИДЕЯ: паспорт сделки должен быть оформлен не позднее срока представления: - Справки о валютной операции - Справки о подтверждающих документах - Даты подачи таможенной декларации 4. Переоформление паспорта сделки. При внесении изменений и (или) дополнений в договор, которые затрагивают сведения, содержащиеся в оформленном паспорте сделки, либо изменения иной информации, указанной в оформленном паспорте сделки (за исключением изменения информации о банке), резидент обязан переоформить паспорт сделки. Для этого ему нужно представить в банк: - Заявление о переоформлении паспорта сделки по форме банка (с указанием раздела паспорта сделки, в который вносятся изменения, и содержания указанных изменений!) - Документы и информацию, которые являются основанием внесения изменений в паспорт сделки (за исключением случая продления паспорта сделки по договору, предусматривающему автоматическую пролонгацию). 7 ВАЖНО! Форма паспорта сделки не представляется. II. Паспорт сделки 5. Сроки переоформления паспорта сделки. № п/п Причина переоформления паспорта сделки Срок представления документов 1 Изменение информации в паспорте сделки, за исключением нижеперечисленных случаев Изменение сведений о резиденте, указанных в ранее оформленном паспорте сделки не позднее 15 рабочих дней после даты оформления соответствующих документов Изменение даты завершения исполнения обязательств, если в договоре содержатся условия о возможности его автоматической пролонгации не позднее 15 рабочих дней после даты, указанной в графе 6 раздела 3 «Дата завершения исполнения обязательств» оформленного паспорта сделки 2 3 не позднее 30 рабочих дней после даты внесения соответствующих изменений в ЕГРЮЛ, либо в ЕГРИП либо в реестр государственных нотариальных контор и контор нотариусов, занимающихся частной практикой, либо в реестр адвокатов субъекта РФ 8 III. Справка о валютных операциях III. Справка о валютных операциях 1. Перечень операций, по которым оформляется справка о валютных операциях. 1) Списание денежных средств в иностранной валюте с расчетного счета резидента, открытого в уполномоченном банке. 2) Зачисление денежных средств в иностранной валюте на транзитный валютный счет резидента, открытый в уполномоченном банке. 3) Списание денежных средств в валюте РФ по оформленному резидентом паспорту сделки с расчетного счета резидента, открытого в уполномоченном банке (в том числе с использованием банковской карты). 4) Зачисление денежных средств в валюте РФ по оформленному резидентом паспорту сделки на расчетный счет резидента, открытый в уполномоченном банке. Если операция зачисления осуществляется не в рамках оформленного паспорта сделки, справка может быть представлена по усмотрению резидента, в случае его несогласия с кодом вида валютной операции, указанным в расчетном документе, поступившем от нерезидента, или при отсутствии данного кода в расчетном документе. 5) Операции зачисления и списания денежных средств в иностранной валюте и/или в валюте РФ по оформленному резидентом паспорту сделки через счет резидента или через счет третьего-лица резидента/ другого лица-резидента, открытого в банке-нерезиденте. 6) Операции зачисления и списания денежных средств в иностранной валюте и/или в валюте РФ по оформленному резидентом паспорту сделки через счет третьего-лица резидента/другого лицарезидента, открытого в уполномоченном банке. 7) Исполнение платежа по импортному аккредитиву в пользу бенефициара-нерезидента в рамках оформленного резидентом паспорта сделки. 9 III. Справка о валютных операциях 2. Сроки представления справки о валютной операции в банк. № п/п 1 2 3 3 Валютная операция Срок представления справки Зачисление денежных средств в иностранной валюте (как по паспорту сделки, так и без паспорта сделки) и в рублях (только по паспорту сделки) на счет резидента в уполномоченном банке Списание денежных средств в иностранной валюте (как по паспорту сделки, так и без паспорта сделки) и в рублях (только по паспорту сделки) со счета резидента в уполномоченном банке Списание денежных средств в иностранной валюте и в рублях со счета резидента в уполномоченном банке с использованием банковской карты (только по паспорту сделки) Операции по счету резидента или третьего лица-резидента/другого лица резидента, открытого в банке-нерезиденте (только по паспорту сделки) Не позднее 15 рабочих дней после даты зачисления счет 4 Операции, осуществленные по паспорту сделки, через счет третьеголица/другого лица-резидента, открытый в уполномоченном банке 5 Исполнение обязательств по импортному аккредитиву в пользу бенефициара-нерезидента (только по паспорту сделки) 6 Изменение сведений в ранее принятой справке (за исключением изменений сведений о банке и резиденте) Одновременно с распоряжением о переводе денежных средств Не позднее 15 рабочих дней после месяца, в котором была совершена операция по карте Не позднее 30 рабочих дней после месяца, в котором была совершена операция по счету в банке нерезиденте Не позднее 15 рабочих дней с даты принятия банком, обслуживающим третье-лицо, справки о валютной операции по счету третьего-лица Не позднее 15 рабочих дней после окончания месяца, в котором был исполнен платеж по аккредитиву Не позднее 15 рабочих дней после даты оформления документов, подтверждающих такие изменения 10 III. Справка о валютных операциях 3. Справка о валютных операциях не заполняется и не представляется резидентом в банк в следующих случаях: - при взыскании с резидента денежных средств в соответствии с законодательством РФ, в том числе при взыскании денежных средств органами, выполняющими контрольные функции, и взыскании по исполнительным документам; - при прямом дебетовании расчетного счета резидента в иностранной валюте с согласия резидента (акцепт, в том числе заранее данный акцепт); - при осуществлении валютных операций с уполномоченным банком, в котором резиденту открыт расчетный счет в иностранной валюте; - при расчетах в иностранной валюте между резидентами по счетам, открытым в одном уполномоченном банке; - при переводе иностранной валюты между счетами одного резидента (в том числе депозитными), открытыми в одном уполномоченном банке; - при списании иностранной валюты с депозитного счета резидента; - при внесении (снятии) наличной иностранной валюты на собственный расчетный счет (с собственного расчетного счета) резидента в иностранной валюте; - если договором между уполномоченным банком и резидентом предусмотрено, что уполномоченному банку предоставлено право заполнять за резидента справку о валютных операциях; - при списании денежных средств с расчетного счета резидента в иностранной валюте с использованием банковской карты (кроме операций в рамках паспорта сделки). 11 IV. Справка о подтверждающих документах Подтверждающие документы При исполнении, прекращении обязательств по договору (в том числе по кредитному договору), способом отличным от расчетов, или при изменении обязательств по договору (в том числе по кредитному договору) резидент обязан представить в банк подтверждающие документы: декларации на товары, товарнотранспортные накладные, акты приемки-передачи услуг и т.д. Подтверждающие документы представляются вместе с 1-м экземпляром справки о подтверждающих документах исключительно в рамках оформленного паспорта сделки. Справка о подтверждающих документах не представляется резидентом в банк в следующих случаях: - если договором предусмотрены периодические фиксированные платежи, в частности в связи с передачей недвижимого имущества по договору аренды, финансовой арендой (лизингом), оказанием услуг связи, страхованием. ВАЖНО! Согласно разъяснению Банка России договоры, условиями которых кроме фиксированных платежей, предусмотрены дополнительные периодические платежи, под действие данного требования не попадают, то есть по таким договорам необходимо представлять в банк справку о подтверждающих документах. - при закрытии паспорта сделки в случае полной уступки требования по договору другому резиденту либо при полном переводе долга на другого резидента. В данном случае не представляется только справка, сами подтверждающие документы должны быть представлены при закрытии паспорта сделки. - если договором между уполномоченным банком и резидентом предусмотрено, что уполномоченному банку предоставлено право заполнять за резидента справку подтверждающих 12 документах. V. Ответственность за нарушение валютного законодательства Санкции № п/п Нарушение 1 Осуществление незаконных валютных операций, то есть осуществление валютных операций, запрещенных валютным законодательством РФ 2 Представление резидентом в налоговый орган с нарушением установленного срока и (или) не по установленной форме административный штраф уведомления об открытии (закрытии) счета от 50 000 до 100 000 рублей (вклада) или об изменении реквизитов счета (вклада) в банке, расположенном за пределами территории РФ административный штраф от 5 000 до 10 000 рублей Непредставление резидентом в налоговый орган уведомления об открытии (закрытии) административный штраф счета (вклада) или об изменении реквизитов от 800 000 до 1 000 000 рублей счета (вклада) в банке, расположенном за пределами территории РФ административный штраф от 40 000 до 50 000 рублей 2.1 для юридических лиц для должностных лиц административный штраф от 3/4 до одного размера суммы незаконной валютной операции (в отношении должностных лиц применяется только к лицам, осуществляющим предпринимательскую деятельность без образования юридического лица) 13 V. Ответственность за нарушение валютного законодательства 3 Невыполнение резидентом в установленный срок обязанности по получению на свои банковские счета в уполномоченных банках иностранной валюты или валюты РФ, причитающихся за переданные нерезидентам товары, выполненные для нерезидентов работы, оказанные нерезидентам услуги либо за переданные нерезидентам информацию или результаты интеллектуальной деятельности, в том числе исключительные права на них с (то есть, нарушение требований пункта 1 части 1 статьи 19 Федерального закона от 10.12.2003 № 173-ФЗ "О валютном регулировании и валютном контроле") если денежные средства зачислены на счет в уполномоченном банке с нарушением срока, установленного внешнеторговым контрактом: административный штраф за каждый день просрочки - 1/150 ставки рефинансирования ЦБ РФ 1 от суммы денежных средств, зачисленных на счет в уполномоченном банке с нарушением установленного срока (в отношении должностных лиц применяется только к лицам, осуществляющим предпринимательскую деятельность без образования юридического лица) Административная ответственность не применяется к лицам, обеспечившим получение на свои банковские счета страховой выплаты по договору страхования рисков неисполнения нерезидентом обязательств по внешнеторговому контракту в порядке и сроки, которые предусмотрены договором страхования, при наступлении страхового случая, предусмотренного установленным Правительством РФ в соответствии с Федеральным законом от 17 мая 2007 года N 82-ФЗ "О банке развития" порядком осуществления деятельности по страхованию экспортных кредитов и инвестиций от предпринимательских и (или) политических рисков, при условии, что определенное договором страхования значение соотношения страховой суммы и страховой стоимости (уровень страхового возмещения) равно установленному названным порядком значению или превышает его. 14 V. Ответственность за нарушение валютного законодательства 4 5 Невыполнение резидентом в установленный срок обязанности по возврату в РФ денежных средств, уплаченных нерезидентам за не ввезенные в РФ (не полученные в РФ) товары, невыполненные работы, неоказанные услуги либо за непереданные информацию или результаты интеллектуальной деятельности, в том числе исключительные права на них (то есть, нарушение требований пункта 2 части 1 статьи 19 Федерального закона от 10.12.2003 № 173-ФЗ "О валютном регулировании и валютном контроле") Несоблюдение (нарушение) установленных: · порядка представления форм учета 2 и отчетности по валютным операциям, · порядка и (или) сроков представления отчетов о движении средств по счетам (вкладам) в банках за пределами территории РФ с подтверждающими банковскими документами · порядка представления подтверждающих документов и информации при осуществлении валютных операций, · правил оформления паспортов сделок · сроков хранения учетных и отчетных документов по валютным операциям, подтверждающих документов и информации при осуществлении валютных операций или паспортов сделок административный штраф от 3/4 до одного размера суммы денежных средств, не возвращенных в РФ (в отношении должностных лиц применяется только к лицам, осуществляющим предпринимательскую деятельность без образования юридического лица) административный штраф от 40 000 до 50 000 рублей административный штраф от 4 000 до 5 000 рублей 15 V. Ответственность за нарушение валютного законодательства при просрочке от 1 до 10 календарных дней (включительно) административный штраф административный штраф от 5 000 до 15 000 рублей от 500 до 1 000 рублей или предупреждение 6 Нарушение установленных сроков представления форм учета 2 и отчетности по валютным операциям, подтверждающих документов и информации при осуществлении валютных операций при просрочке от 11 до 30 календарных дней (включительно) административный штраф административный штраф от 20 000 до 30 000 рублей от 2 000 до 3 000 рублей при просрочке более 30 календарных дней административный штраф административный штраф от 40 000 до 50 000 рублей от 4 000 до 5 000 рублей 7 Невозвращение в крупном размере (то есть более 30 000 000 рублей) из-за границы руководителем организации средств в иностранной валюте, подлежащих в соответствии с законодательством РФ обязательному перечислению на счета в уполномоченный банк (то есть, нарушение требований пункта 2 части 1 статьи 19 Федерального закона от 10.12.2003 № 173-ФЗ "О валютном регулировании и валютном контроле") ограничение свободы на срок до трех лет, либо принудительные работами на срок до трех лет, либо лишение свободы на тот же срок 16 Благодарим за внимание! СЛАНОВ ТИМУР ВАДИМОВИЧ Главный специалист управления по работе с корпоративными клиентами моб.: +7(985) 434-17-59 раб.: +7(495) 974-25-15 доб.011-5305 e-mail: [email protected] ВЫРАЖАЕМ НАДЕЖДУ НА ВЗАИМОВЫГОДНОЕ И ТЕПЛОЕ СОТРУДНИЧЕСТВО! 17