Тема 4 2-й веб Роль правительства

реклама

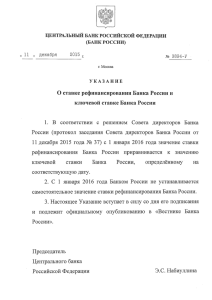

Роль правительства в обеспечении стабильности и экономического роста (2-й вебинар) по дисциплинам (экономическая теория-2, макроэкономика, экономика) Рассматриваемые вопросы: 1. Денежно-кредитная политика. Алферова Любовь Алексеевна доцент кафедры экономики экономического факультета ТУСУР Основные цели государственной макроэкономической политики Экономические методы регулирования Прямые методы Косвенные методы 1. Бюджетно-налоговые методы. 2. Денежно-кредитные методы. 3. Ускоренная амортизация. 4. Внешнеэкономические методы Разновидности макроэкономической политики государства Бюджетно-налоговая политика Внешнеэкономическая политика Социальная политика Монетарная политика Экологическая политика Кредитно-денежная политика Метод вмешательства государства в экономику через ЦБ с целью уменьшения колебаний бизнес-циклов и обеспечения стабильности экономической системы Совокупность инструментов, позволяющих ликвидировать любые серьезные рецессионные и инфляционные разрывы и сгладить колебания в экономике Справка 1 Основатель монетаризма – М. Фридмен Монетаризм – одно из главных направлений неоклассической экономической мысли Сторонники данной направления считают, что количество денег в обращении является определяющим фактором развития экономики, а нарушения, возникающие в денежной сфере – источником нестабильности экономической системы Основные идеи монетаризма: 1.Рыночная экономика обладает внутренней устойчивостью; 2.Вмешательство государства приводит к неустойчивости экономической системы. Денежный механизм Денежно-кредитная политика В центре внимания монетаристов Банковская система Денежно-кредитные инструменты Валютные отношения Лимиты кредитования Инструменты монетарной политики Операции на открытом рынке Прямое регулирование процентной ставки Прямые Косвенные Изменение нормы обязательных резервов Изменение учетной ставки (ставки рефинансирования) Появление ключевой ставки в России Виды монетарной политики Мягкая денежно-кредитная политика (политика дешевых денег) Жесткая денежно-кредитная политика (политика дорогих денег) Снижение нормы обязательных резервов вызовет расширение денежной массы Рост нормы обязательных резервов вызовет сужение денежной массы Снижение учетной ставки позволит увеличить объемы кредитования и обеспечить рост совокупного спроса Повышение учетной ставки приведет к сокращению объемов кредитования и снижению совокупного спроса Покупка ценных бумаг Центральным банком на открытом рынке приведет к увеличению денежной массы и созданию возможностей для роста объемов кредитования Продажа ценных бумаг Центральным банком на открытом рынке уменьшит денежную массу и снизит объемы кредитования Изменение норм обязательных резервов – метод воздействия на величину банковских резервов, денежную массу и объемов кредитования Пример 1 Предположим, что ЦБ два года назад установил для срочных вкладов на 1 год НR1 =5%, а для срочных вкладов на 3 года - 4%. На счет субъекта, имеющего вклад до 1 года в КБ1 поступила сумма = 10 000 руб., а на счет сроком до 3-х лет сумма = 50 000 руб. 1. На сколько д.ед. увеличится фонд обязательных резервов КБ1, находящийся в ЦБ? 2. На какую сумму сократится кредитный потенциал банка при установлении норм обязательных резервов? (Ответ должны дать студенты!!!) 3. Что произойдет с фондом обязательных резервов КБ1 в следующем году, если произойдет повышение норм, соответственно, с 5% до 6% по первому вкладу, и с 4% до 5% - по второму вкладу при сохранении сумм поступлений во вклады? Решение 1. Рассчитаем прирост обязательных резервов КБ1, которые будут на счете в ЦБ Rоб D H p /100% об Rобщ (10000 об Rобщ Rоб1 Rоб 2 (D1 H p1 /100%) (D2 H p 2 /100%) 5% 4% ) (50000 ) 500 2000 2500 100% 100% 3.Рассчитаем прирост обязательных резервов КБ1, которые поступят на счет ЦБ в следующем году об Rобщ (10000 0,06) (50000 0,05) 600 2500 3100 Вывод: увеличение нормы обязательных резервов приводит к сокращению кредитного потенциала банка и денежной массы, а снижение норм - к росту объемов кредитования и т.д. Воздействие нормы обязательных резервов на денежную массу Пример 2. Норма обязательных резервов для вкладов «до востребования» равна 8%. На счет клиента в КБ1 поступили деньги от продажи облигаций в размере 10 000 руб. На сколько ден. ед. изменится денежная масса, создаваемая коммерческими банками, если внутренние резервы банки создавать не будут и иных денег у банков нет. 1.Чему будет равен депозитный мультипликатор? 2.Какую сумму кредита может получить индивидуальный предприниматель, обслуживающийся в КБ2 , если он обратится в КБ1 за ссудой при отсутствии у КБ1 иных денег? у КБ1 иных денег? 3.Какие по сумме обязательные резервы создаст КБ2, КБ3 и т.д.? 4.Как последующие аналогичные действия индивидуальных предпринимателей, обслуживающихся в различных банках, и занимающих деньги не в своем банке, скажутся на изменении денежной массы в стране? Решение 1. Определим величину депозитного мультипликатора, показывающего изменение массы денежных средств на банковских депозитах благодаря многократному использованию одних и тех же денег на банковском и кредитном рынках 1 1 M деп 100% M деп 100% 12.5 Н Rоб 8% 2.Рассчитаем прирост обязательных резервов КБ1, которые поступят на счет в ЦБ вследствие поступления денег на счет клиента Rоб1 D H p / 100% 10000 0.08 800 3.Найдем сумму денег, которую выдаст КБ1 в виде ссуды индивидуальному предпринимателю, обслуживающемуся в КБ2, если иных денег в банке нет Ссуда 10000 800 9200 4. Рассчитаем прирост обязательных резервов КБ2 и КБ3 на счете ЦБ Rоб 2 D2 H p /100% 9200 0.08 736 Rоб 3 (9200 736) 0,08 8464 0,08 677,12 Продолжение Примера 2 4.Как последующие аналогичные действия индивидуальных предпринимателей, обслуживающихся в различных банках, и занимающих деньги не в своем банке, скажутся на изменении денежной массы в стране? КБ1 КБ2 КБ3 КБ4 КБ5 … Изменение депозита, руб. 10000 9200 8464 7786,88 7163,9296 … Обязательные резервы, руб. 800 736 677,12 622,9504 573,11436 … Величина ссуды для предпринимателя, руб. 9200 8464 7786,88 7163,9296 6590,81524 … Итого 125000 10000 115000 Банк а) рассчитаем изменение денежной массы на основе знания формулы депозитного мультипликатора Ms D1 M деп 10000 12,5 125000 б) определим сумму обязательных и избыточных резервов коммерческих банков Rобщ Rобяз Rизбыт10000 115000 125000 Rобяз 125000 0, 08 10000 Rизбыт 125000 10000 115000 Выводы: 1)избыточные резервы равны сумме ссуд; 2) денежная масса выросла в 12,5 раз. Факторы, влияющие на величину депозитного мультипликатора и изменение денежной массы Желание клиента-вкладчика (например, он может в любой момент снять деньги со счета исходя из своих текущих потребностей) Желание заемщика ( например, он может взять часть ссуды наличными деньгами в кассе банка-кредитора, а вторую часть денег перевести на счет КБ, где он обслуживается) Возможности и желание банка-кредитора (банк-кредитор может дать в кредит не все образовавшиеся избыточные резервы вследствие различных обстоятельств, например, часть избыточных резервов хранить у себя) 1. При ВЫВОД наличии вышеуказанных утечек, величина мультипликатора станет не 12,5 как в нашем Примере 2, а ниже. Если ссуда будет оформлена только наличными деньгами, то мультипликатор не будет действовать. 2. Способность банков давать ссуды зависит от фазы экономического цикла (в период рецессии ссуд выдается меньше, что ведет к ограничению совокупного спроса и, соответственно, к дальнейшему спаду. Пример 3. Сохраним условия Примера 2 и предположим, что КБ1 решил образовать у себя внутренний резерв в размере 2,5% от поступивших депозитов. 1. Какую ссуду отдаст КБ1 заемщику, который обслуживается в другом банке, но захочет взять кредит в КБ1? Решение 1. Определим величину внутренних резервов КБ1 Rвн D H рвн / 100% Rвн 10000 0, 025 250 2. Найдем сумму обязательных и внутренних резервов КБ1 R Rоб1 Rвн1 (D1 H об1 /100%) (D1 H вн1 /100%) 800 250 1050 1. Рассчитаем величину ссуды, которую предоставит КБ1 предпринимателю при прочих равных условиях Ссуда 10000 1050 8950 Вывод: Образование внутренних резервов коммерческим банком приводит к уменьшению денежной массы, создаваемой банковской системой, объемов кредитования в стране и ограничению совокупного спроса. Взаимосвязь денежной массы и денежной базы Денежная масса в стране – это сумма наличных денег и депозитов Изменение денежной массы зависит : 1) от изменения объема депозитов в банковской системе, которое в свою очередь зависит от требуемой нормы резервного покрытия, установленной ЦБ страны; 2) от уровня избыточных резервов, ожидаемого банками, который зависит и от нормы внутренних резервов и необходимости образования внутренних резервов; 3) от отношения наличных денег к объему образовавшихся (трансакционных) депозитов, ожидаемого небанковским сектором. Денежная база - это 1) совокупность обязательств ЦБ; 2) предложение денег со стороны государства; 3)базовое количество денег, служащее основой национальной денежной системы При золотом стандарте денежная база состояла из металлических денег В условиях неразменности денег на золото денежная база состоит из сумма наличных денег и резервов Справка 2 Денежная база ЦБ РФ в узком определении (MB1) включает в себя выпущенные в обращение Банком России наличные деньги (с учётом остатков средств в кассах кредитных организаций) и остатки на счетах обязательных резервов кредитных организаций по привлечённым средствам в национальной валюте, депонируемые в Банке России. MB1 на 01 11 2014 г. = 8298,5 млрд руб., включающая 7999 млрд руб. (наличные деньги кредитных организаций в обращении вне Банка России) + 299,5 млрд руб. (обязательные резервы кредитных организаций в Банке России) Денежная база ЦБ РФ в широком определении (MB2) включает в себя: 1.Выпущенные в обращение Банком России наличные деньги, в том числе остатки средств в кассах кредитных организаций; (Мн) 2.Остатки на счетах обязательных резервов, по привлечённым кредитными организациями средствам в национальной и иностранной валюте, депонируемые в Банке России; (R) 3.Средства на корреспондентских счетах в валюте РФ (включая усреднённые остатки обязательных резервов) и депозитных счетах кредитных организаций в Банке России; (Ck) 4.Вложения кредитных организаций в облигации Банка России (по рыночной стоимости); (Обл) 5.Иные обязательства Банка России по операциям с кредитными организациями в валюте РФ (Ио) MB2 на 01 11 2014 г. = 9646,4 млрд руб., включающая 7999 млрд руб. (Мн) +435,1 млрд руб. (R) + 1070,9 млрд руб. (Ck) + 0,0 млрд руб. (Обл) + 141,4 млрд руб. (Ио) Денежный мультипликатор - коэффициент, равный отношению денежной массы к денежной базе и демонстрирующий, в частности, степень роста денежной массы за счёт кредитно-депозитных банковских операций Денежный мультипликатор проявляет себя двояко — как кредитный мультипликатор и как депозитный мультипликатор Кредитный мультипликатор представляет собой двигатель мультипликации. Банки, выдавая кредиты, получают прибыль. Процесс получения прибыли за счет вложенных клиентами средств называется кредитным расширением или кредитной мультипликацией Депозитный мультипликатор отражает объект мультипликации — деньги на депозитных счетах коммерческих банков Пример 4. Известно, что денежный агрегат МО в стране равен 100 д.ед., обязательные резервы коммерческих банков, находящиеся в ЦБ - 700 д.ед., а депозиты, имеющиеся у коммерческих банков - 7000 д.ед. Чему равен денежный мультипликатор? Решение 1.Определим величину денежной базы как сумму агрегата МО и обязательных резервов коммерческих банков: MB = (100+700) = 800 2.Найдем величину денежной массы как сумму наличных денег и депозитов : Ms =(100+7000) =7100 3.Рассчитаем денежный мультипликатор M ДЕН Ms / MB (100 7000) / (100 700) 8.875 Справка 3 Динамика банковского мультипликатора в разных странах, рассчитанного как отношение М2 к денежной базе Страна Величина банковского мультипликатора Страна Величина банковского мультипликатора Австралия 26,34 Турция 7,63 Швеция 20,36 Польша 5,62 Норвегия 13,22 Болгария 3,92 Канада 11,0 Латвия 3,46 Бразилия 8,38 Россия 2,86 Источник: М.Ю. Матовников К вопросу об инструментах кредитно-денежной политики /Деньги и кредит 2012. - № 1. Причины низкой величины банковского мультипликатора в России 1.Высокая доля наличных денег в обращении; 2.Большой объем добровольных резервов, которые поддерживают банки на случай возникновения проблем, поскольку ЦБ в условиях спада много им не даст. Справка 4 Ставка рефинансирования и ключевая ставка ЦБ РФ Ставка рефинансирования – это годовой размер процентов, который кредитные организации должны вернуть центральному банку РФ за пользование кредитами (введена в 1992 году) Ключевая ставка - ставка, устанавливаемая Банком России в целях оказания прямого или опосредованного воздействия на уровень процентных ставок, складывающихся в экономике страны (введена 13.09. 2013 г.) С 24.01.2000 года – 45% С 26.12.2006 года – 12% С 26.12.2000 года – 8% Ноябрь 2014 – 8,25% С 13.09.2013 год – 5,50% С 03.03. 2014 год – 7% С 28.04. 2014 год – 7,50% С 28.07. 2014 год – 8% С 05.11.2014 – 9,50% К 1 января 2016 года Банк России планирует скорректировать ставку рефинансирования до уровня ключевой ставки, а до указанной даты ставка рефинансирования будет иметь второстепенное значение и указываться справочно. Влияние ключевой ставки (ставки рефинансирования или учетной ставки) на динамику ВВП (модель AD-AS, модель «Крест Кейнса») Уменьшение ключевой ставки Увеличение предложения денег Увеличение ключевой ставки Рост совокупного спроса (AD) Снижение совокупного спроса (AD) P AD2 B P3 P2 AD AS P5 P4 C A P1 Y1 Y2 AD3 Y3 Y4 Y f AD3 AD2 AD3 AD2 AD1 Уменьшение предложения денег AD1 AD1 Y Yp1 Yp3 Yp 2 Y Влияние ключевой ставки (ставки рефинансирования) на экономическое развитие Коммерческий банк, выдавая кредиты своим клиентам, не может установить свою процентную ставку ниже ставки рефинансирования Рост ставки % ЦБ Размер ставки рефинансирования в процентном соотношении используется как отправная точка при расчете размеров различных штрафов, пени и некоторых других параметров налогообложения Рост ставки %, устанавливаемой КБ ограничение объемов кредитования ограничение прироста денежной массы ограничение темпов прироста цен Рост издержек предприятий Рост цен Снижение реальных доходов населения Влияние изменения ставки рефинансирования на деятельность коммерческих банков КБ, берущий ссуду у ЦБ увеличивает свои резервы, расширяет активную кредитную деятельность, приносящую процентные доходы Снижение учетной ставки поощряет коммерческие банки к приобретению дополнительных резервов, что приводит к росту денежного предложения Рост учетной ставки ограничивает возможности коммерческих банков к приобретению дополнительных резервов, что сдерживает темпы роста денежного предложения Легкодоступные кредиты увеличивают совокупный спрос и занятость, что важно для подъема экономики в посткризисный период Многие считают: Количество ссуд, получаемых КБ от ЦБ невелико, поскольку банк выдает их только над определенные цели ЦБ РФ считает: Рост ключевой ставки в 2014 г. вызван, в первую очередь, снижением цен на нефть, продолжающимся ослаблением рубля, введением санкций против РФ и ускорением роста инфляции Применение ставки рефинансирования для формирования издержек предприятия Пример 5. Фирма получила кредит в сумме 1 000 000 рублей под 15,5% годовых сроком на год. При этом договор не содержит условий об изменении этой ставки. Ставка рефинансирования равна 8,25%. Какую сумму процентов она должна включить в состав расходов, а какую учесть при налогообложении прибыли? Решение 1.Рассчитаем суммы процентов, которые нужно уплатить банку ПР 1000000 0,155 155000 2. Определим суммы процентов, подлежащих включению в состав расходов П расх 1000000 0, 0825 82500 3. Найдем сумму процентов, не подлежащая включению в состав расходов, и учитываемых при налогообложении прибыли Остаток 155000 82500 72500 Операции на открытом рынке –деятельность ЦБ страны по купле и продаже ценных бумаг (обычно государственных облигаций) на открытом рынке Цель операций 1)контроль над краткосрочными процентными ставками 2)контроль размеров денежной базы Продажа гособлигаций уменьшает возможности банка по кредитованию Контроль денежной массы Покупка гособлигаций увеличивает возможности банка по кредитованию При проведении этих операций ЦБ учитывает уровень инфляции, процентные ставки и валютный курс