Новые возможности биржевой торговли Ваш доступ к капиталу!

реклама

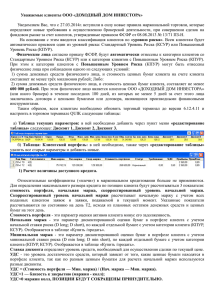

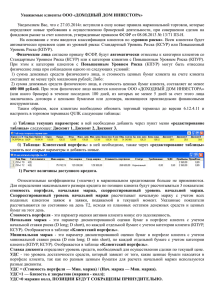

Ваш доступ к капиталу! Новые возможности биржевой торговли Основные биржевые изменения • • • • • • • • • Объединение биржевых площадок ЦД - Национальный Расчетный Депозитарий Переход на систему торгов Т+2 (с 02.09.2013) Новые условия маржинального кредитования (с 24.03.2014г.) Изменения на Валютном рынке МБ Новые налоговые льготы для инвесторов Новые биржевые инструменты Изменения в выплате дивидендов Актуальные торговые идеи Режим торгов Т+2 с 2 сентября 2013г. • Сама сделка (то есть требования и обязательства по ней) заключаются в момент ее совершения, а Расчеты производятся на второй торговый день после совершения сделки • Частичное обеспечение активами, то есть нет необходимости иметь 100% обеспечение по сделке в момент заключения сделки Цель перехода на режим торгов Т+2 • Т+n является общепринятым международным стандартом расчетов и распространен на всех мировых фондовых биржах (привлечение иностранных инвесторов) • Не требуетcя 100% депонирования средств для совершения сделок, что позволяет компаниям и клиентам более гибко управлять ликвидностью • Становятся доступным более высокие «плечи» • Снижение затрат на фондировании, что приведет к удешевлению маржинального кредитования • Стимулирование активных игроков • Увеличение ликвидности фондового рынка! Новые возможности в режиме торгов Т+2 для маржинальных клиентов • Совершение операций на большую сумму, чем имеется - в тот момент , когда Вы считаете это выгодным (нет необходимости быстро вносить ДС или ЦБ) • У клиента появляется возможность два дня (день заключения и следующий день) для того, чтобы внести недостающие активы • Операции с большим кредитным «плечом» • Два дня бесплатного маржинального кредитования- комиссия возникает только в день расчетов по сделке (при наличие отрицательного остатка по счету) Когда в режиме Т+2 надо приобретать акции, чтобы получить дивиденды? • Для получения дивидендов нужно являться их владельцем на дату фиксации реестра. В режиме Т+2 сделка должна быть заключена за два дня до даты закрытия реестра, только в этом случае поставка акций будет совпадать с датой фиксации реестра. • С 01.2014 года эмитенты ЦБ, обращающихся на бирже, будут обязаны раскрывать информацию о дате закрытия реестра акционеров не позднее 10 дней до нее. Московская биржа публикует информацию о датах закрытия реестра акционеров (для выплаты дивидендов) на сайте: http://moex.com/s796 Валютный рынок Московской Биржи Доступ к торгам на валютный рынок, который раньше имели только банки с валютной лицензией, теперь доступен Всем! Не теряйте время, зарабатывайте на валютном рынке! Валютный рынок МБ Прямой Online доступ к межбанковской валютной бирже. Сделки по покупке/продаже валюты заключаются через программу QUIK Заявки ничем не отличаются от заявок по другим инструментам 8 Кому интересен Валютный рынок МБ 1. Клиентам, желающим активно торговать валютой на регулируемом рынке с минимальными издержками и наличием плеча 1:20 2. Инвесторам, желающие диверсифицировать свои инвестиционные портфели и оперативно переводить свои активы в валюту и обратно 3. Организациям, желающим заниматься краткосрочным привлечением/размещением свободных средств 4. Средним и мелким компаниямэкспортерам/импортерам, заинтересованным в удешевлении операций с валютой 9 Преимущество Валютного рынка МБ 1.Выгодная покупка валюты по курсу, на основе которого формируется официальный курс Центробанка РФ 2.Низкие затраты, низкие брокерские и биржевые комиссии 3.Регулируемость рынка и безопасность сделок, прозрачность операций и законодательная защита инвестиций. 4.Покупать и продавать валюту могут не только банки с валютной лицензией, а любые физические и юридические лица. 10 Как увеличить доход за счет привлечения дополнительных денежных средств и ценных бумаг? 27 марта 2014 года вступили в действие новые правила маржинальной торговли Приказ ФСФР от 08.08.2013 №13-71/пз-н Что изменяется? • Увеличивается доступное плечо • Новые особенности контроля обеспечения • Новые условия направления требования о закрытии позиции и принудительного закрытия позиции Основные отличия Критерии Старые правила Новые правила Расчет параметров Величина обеспечения, уровень маржи ( в %) по текущей позиции Начальная, минимальная маржа, уровень достаточности средств рассчитываются в рублях, по плановой позиции Маржинальн ые параметры Фиксированные и одинаковые для всех клиентов Маржинальные параметры рассчитываются индивидуально для клиентов Основные отличия Критерии Старые правила Новые правила Схема предоставления плеча Уровень плеча отдельно по 1к1 каждой бумаге на основании 1к3 дисконтов и уровня риска (максимальное плечо) Категория Клиентов 2 категории клиентов (ограничение по уровню маржи): • Стандартный • Повышенный 3 категории клиентов по параметрам риска: •Стандартный •Повышенный •Особый уровень риска (только Ю.Л.) • Каждый клиент может пользоваться дополнительными ДС в определенной пропорции к собственным средствам • Для каждой акции устанавливается: максимальное плечо ставка риска волатильность и ликвидность • Ставки риска по каждой ЦБ устанавливаются НКЦ и могут меняться в любой момент и автоматически меняются в торговой программе. • Ставки риска НКЦ можно посмотреть на сайте НКЦ, а также в торговой системе Торговля – ЦК - Параметры рыночных рисков • Ставки Брокера: Лимиты - Клиентский портфель - правой кнопкой мыши Таблица Купить/Продать. Уровень риска • Стандартный – самый минимальный уровень риска и маленькое плечо. Доступен для всех Клиентов, подключенных к Регламенту маржинального Кредитования. Уровень риска • Повышенный – высокий уровень риска и большое плечо. Необходимо написать заявление. Требование к Клиентам: • Объем активов на счете не менее 600 тыс. руб. и опыт работы – не менее 180 дней • Или Объем активов на счете не менее 3 млн. руб. • Особый уровень риска - только Юл. Лица Новые маржинальные показатели Стоимость портфеля (С) - стоимость ЦБ (включенных в список) и денежных средств за минусом задолженности (с учетом плановых позиций) Начальная маржа (НМ) – показатель, отражающий стоимость портфеля клиента с учетом установленных коэффициентов (уровней риска) по каждой ЦБ НМ= Сумма (стоимость ЦБ* начальная ставка риска) Минимальная маржа (ММ) - показатель, отражающий стоимость портфеля клиента с учетом минимальных коэффициентов (предельных уровней риска) по каждой ЦБ Скорректированная маржа - показатель, отражающий скорректированный уровень начальной маржи с учетом выставленных, но не исполненных на момент расчета поручений. Клиенты СУР Клиенты ПУР Ставка риска НКЦ % Уровень Начальной Маржи (Dlong) Уровень Минимальной Маржи (Dlong) Уровень Начальной Маржи (Dlong) Уровень Минимальной Маржи (Dlong) 15 27,75 15,00 15 7,80 20 36 20 20 10,56 25 43,75 25 25 13,40 30 51 30 30 16,33 Контроль рисков Стоимость портфеля Начальная Минимальная маржа маржа Начальная Стоимость Минимальная маржа портфеля маржа Начальная Минимальная Стоимость маржа маржа портфеля Вы можете открывать новые позиции и увеличивать существующие Вы можете заключать только операции по сокращению открытых позиций Обязательство по закрытию часть позиций до уровня начальной маржи (маржин-кол) Клиент должен контролировать и не допускать снижение портфеля ниже минимальной маржи Статус счета • «Нормальный» - Портфель > Скорректированной маржи • «Ограничение» -Начальная маржа >Портфель< Скор. маржи • «Требование» -Начальная маржа< Портфель>Миним. маржа • «Закрытие» -Портфель < Минимальной маржи Уровень достаточности средств УДС = (Стоимость портфеля – Мин.маржа)/(Нач. маржа - Мин.маржа) Значения: от «-9,99» до «9,99» УДС<1 - близость к закрытию (маржин-колл) УДС<0 - принудительное закрытие Закрытие позиций • Если Портфель Клиента меньше Минимальной Маржа Брокер обязан закрыть часть позиции Клиента, пока стоимость портфеля не станет равна начальной марже • Брокер имеет право осуществить действия по закрытию позиций Клиента в любой момент и до конца торговой сессии. • Если Портфель Клиента падает ниже показателя минимальной маржи за три часа до окончания торговой сессии, Брокер имеет право закрыть часть позиций Клиента до окончания следующей торговой сессии. Уведомление Клиента • Уведомление о маржин-колле не предусмотрено • Клиент обязан самостоятельно отслеживать свою позицию в торговых системах Ограничение на открытие коротких позиций Запрещено открывать короткие позиции по цене, которая: • на 5 или более % ниже цены закрытия • ниже последней текущей цены • ниже цены последней сделки Открытие маржинальных позиций Портфель клиента: Денежные средства- 100 000 руб. ЦБ -0 Ставка риска по акции: D long -0,52 (52%) D min long -0,29 (29%) Размер собственных активов: 100 тыс.руб. (52%) Заемные средства: (1-Dlong) *100= 48% Размер заемных средств: 92 307 руб. Минимальная маржа если размер собственных средств составит 29 % портфеля или 37,7 тыс.руб. Как настроить Quik для контроля маржи • В таблицу ЛимитыКлиентский портфель, нужно добавить новые колонки: Мин.маржа, Нач.маржа, Скор.маржа, Стоимость портфеля, Статус, Требование, УДС. • Правой кнопкой мыши кликнем на таблицу «Клиентский портфель», далее выбираем Редактировать таблицу и добавляем нужные нам поля. Как настроить Quik для контроля маржи. Не хотите платить налог по операциям с ценными бумагами? Теперь у инвесторов появилась такая возможность! • Принят закон о налоговых стимулах для инвестиций граждан в российские ценные бумаги, который выравнивает инвестиций на фондовом рынке с налогообложением банковских депозитов и инвестиций в недвижимость. • Цель налоговых стимулов- формирование на российском рынке устойчивого класса внутреннего долгосрочного инвестора. Налоговая льгота для инвесторов Отмена налога на доходы физических лиц для владельцев ценных бумаг находящихся в их собственности более трех лет: • Инвестиционный вычет в размере финансового результата от продажи ценных бумаг или погашения паев через три года • Действует в отношении ценных бумаг, обращающихся на организованном рынке, и инвестиционных паев открытых ПИФ, приобретенных после 1 января 2014 года • Предельный размер вычета – 3 млн. руб. за каждый год пребывания ценных бумаг (паев) в собственности • • • Три года владения - вычет в размере 9 млн. руб. Четыре года владения - вычет в размере 12 млн. руб. И каждым следующим годом на 3 млн. руб. больше!!! Индивидуальные инвестиционные счета (ИИС) Другой важной мерой является введение с 01.01.2015 года специальных инвестиционных счетов для долгосрочных инвесторов, по которым будет действовать льготный режим налогообложения. • • • • • • ИИС - брокерский счет или счет доверительного управления У гражданина может быть только один ИИС (в семье несколько) Льготы предоставляются при закрытии счета не ранее 3-х лет Можно совершать операции по счету Требования к активам – Банк России Вступают в силу с 2015 ИИС типа «A» ИИС типа «Б» Максимальный взнос: 400 тыс. рублей в год Нет налога в течение срока действия договора. Налоговая база определяется за весь период в момент закрытия счета На сумму взноса предоставляется На взносы вычет не вычет по НДФЛ (13% от вносимой предоставляется суммы) Налоговая ставка при закрытии счета – 13% При закрытии счета весь доход по ИИС освобождается от налога Вычет по НДФЛ на сумму взноса на ИИС: • Вам возвращают 13% от вносимой суммы • Максимальная сумма возврата 52 тыс. руб. • Сумму можно использовать для следующего взноса, это позволяет гарантировать 13% годовых на сумму инвестиций. • Необходимо составлять декларацию • Ждать возврата налога из бюджета Идеальный вариант для консервативных инвесторов: приобрести ОФЗ= доход по ОФЗ + 13% годовых