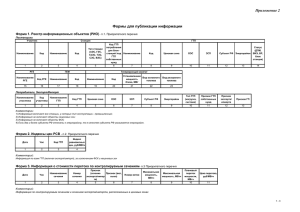

Презентация - Московская энергетическая биржа

реклама

Эффективность хеджирования для производителей электрической энергии 1. Постановка задачи 1. Оценка риска не выполнения бизнес плана (по выручке); 2. Хеджирование рисков падения цены электроэнергии на РСВ с помощью заключения сделки на Московской энергетической бирже; 3. Оценка эффективности хеджирования. Исходные данные: • • • • Выработка «ТЭЦ-1» в октябре 2010 составит 1500 МВтч, что составляет ~2 МВтч – все дни, все часы. Планируемая цена продажи – 900 руб/МВтч. Планируемая выручка от продажи 1500 МВтч составляет 1 350 000 руб. Риск снижения выручки ниже 1 350 000 руб при цене РСВ ниже 900 руб/МВтч для компании неприемлем. 2. Оценка рисков По прогнозам «ТЭЦ-1» цена электроэнергии на РСВ в октябре может сложиться в соответствии со следующими сценариями: 1. Наиболее вероятная цена на РСВ - 900 руб/МВтч 2. Цена не будет ниже 700 руб/МВтч (900 руб-200 руб) 3. Цена не будет выше 1200 руб/МВтч (900 руб+300 руб) Для оценки рисков используем метод имитационного моделирования случайных событий «Монте-Карло» (треугольное распределение цены РСВ в ГТП «ТЭЦ-1») с целью определения характеристик их распределений. Результаты моделирования: • Вероятность снижения выручки «ТЭЦ-1» (ниже 1 350 000 руб) составляет 38,2%. • Вероятность превышения выручки составляет 61,8%. Для устранения риска снижения выручки ниже запланированного уровня необходимо использовать инструменты срочного рынка Московской энергетической биржи. 3. Хеджирование Рис.1 a. Подготовительный этап В связи с тем, что продажа электроэнергии «ТЭЦ-1» осуществляется в соответствующей ГТП, а базовым активом фьючерсных контрактов на Бирже является Индекс средней цены электроэнергии в хабе, динамика значений которого отличается от цены в ГТП «ТЭЦ-1» (рис. 1) – необходимо установить зависимость между индексом хаба (сред. месячной величиной) и ценой в ГТП «ТЭЦ-1», а также оценить связь между ценой в ГТП и индексами хабов для выбора типа фьючерсного контракта. 3. Хеджирование Определим силу связи между ценой РСВ в ГТП «ТЭЦ-1» и базовым активом фьючерсных контрактов торгуемых на Московской энергетической бирже, для этого воспользуемся корреляционным анализом. (по среднемесячным ценам/индексам с января 2007 года по сентябрь 2010 года): Индекс Хаба Центр (базовые часы) Центр (пиковые часы) Урал (базовые часы) Урал (пиковые часы) Коэффициент корреляции между ценой РСВ в ГТП «ТЭЦ-1» и индексом Хаба 0,99 0,92 0,97 0,88 Наибольший коэффициент корреляции сложился для индекса хаба «Центр» в базовые часы. Для повышения качества хеджирования целесообразно использовать фьючерсный контракт на индекс электроэнергии в хабе «Центр» в базовые часы суток на октябрь 2010 года. Одной из мер статистической зависимости между двумя переменными является коэффициент корреляции. Он показывает, насколько ярко выражена тенденция к росту одной переменной при увеличении другой. Коэффициент корреляции находится в диапазоне [-1, 1]. Нулевое значение коэффициента обозначает отсутствие такой тенденции (но не обязательно отсутствие зависимости вообще). Если тенденция ярко выражена, то коэффициент корреляции близок к +1 или -1 (в зависимости от знака зависимости), причем строгое равенство единице обозначает крайний случай статистической зависимости - функциональную зависимость. Промежуточные значения коэффициента корреляции говорят, что хотя тенденция к росту одной переменной при увеличении другой не очень ярко выражена, но в какой-то мере она все же присутствует. 3. Хеджирование Для определения зависимости между индексом хаба «Центр» и ценой в ГТП «ТЭЦ-1» – воспользуемся линейной регрессионной моделью (рис. 2, 3). y = 1,049x + 0,691 x = 0,941y + 7,138 1100 1100 1000 1000 900 900 800 800 700 700 600 600 500 500 400 400 400 500 600 700 800 900 1000 Рис.2 – График зависимости между среднемесячной ценой в РСВ в ГТП «ТЭЦ-1» и среднемесячным индексом хаба «Центр», руб/МВт*ч 1100 400 500 600 700 800 900 1000 1100 Рис.3 – График зависимости между среднемесячным индексом хаба «Центр», и среднемесячной ценой в РСВ в ГТП ТЭЦ-1, руб/МВт*ч Регрессионная модель (анализ) – это статистический метод исследования зависимости между зависимой переменной Y и одной или несколькими независимыми переменными X1,X2,...,Xp. Терминология зависимых и независимых переменных отражает лишь математическую зависимость переменных, а не причинно-следственные отношения. 3. Хеджирование Для расчета ожидаемых показателей можно воспользоваться линейными уравнениями: X - Среднемесячный Индекс хаба «Центр», Y - Среднемесячная Цена РСВ в ГТП «ТЭЦ-1». X = 0,941Y+7,138, Y = 1,049X+0,691. Определение оптимального количества контрактов для хеджирования: N о h N N f Где: s N N N о - количество фьючерсных контрактов для хеджирования; s - количество единиц хеджируемого актива (1500 МВт*ч) f - количество единиц базового актива (74,5 МВт*ч) h - коэффициент оптимального хеджирования Оптимальное количество фьючерсных контрактов на которое необходимо открыть короткую позицию для хеджирования позиции на РСВ равно отношению количества единиц хеджируемого актива (в нашем случае 1 500 МВтч) к количеству единиц базового актива во фьючерсных контрактах, используемых для хеджирования (в нашем случае 74,5 МВтч) умноженное на коэффициент оптимального хеджирования. 3. Хеджирование Коэффициент оптимального хеджирования (h) (минимизирующий дисперсию совокупной позиции хеджера) равен произведению коэффициента корреляции между ценой РСВ в ГТП и индексом хаба на отношение их стандартных отклонений: h Nо s 148,866 0,99426 1,0496 f 141,012 h N s 1,0496 1500 21,13 шт Nf 74,5 Таким образом, расчеты показывают, что для того чтобы хеджировать позицию РСВ необходимо заключить срочную сделку на 21,13 фьючерсных контрактов. Но это не представляется возможным т.к. количество контрактов не может быть дробным. При этом: 1. Если продадим 22 фьючерсных контракта, то общая позиция РСВ/фьючерсы будет более спекулятивной. 2. Если продадим 21 контракт, то это будет частично недостаточно для осуществления цели полного хеджирования. Выбираем второй вариант – продажа 21 контракта. 3. Хеджирование б. Осуществление операции хеджирования По результатам торгов на Московской энергетической бирже были заключены следующие сделки: Контракт Фьючерсный контракт на индекс э/э в хабе "Центр" (базовые часы суток) на октябрь 2010г. Код контракта Дата открытия позиции Цена открытия Позиция, контракты шт. ECBM-10.10 06.09.2010 960 -10 16.09.2010 951 -3 19.09.2010 955 -8 956,81 -21 Таким образом, мы продали 21 фьючерсный контракт на индекс э/э в хабе Центр (базовые часы суток) с исполнением в октябре 2010 по средневзвешенной цене в 956,8 рублей МВт*ч. Для расчета среднемесячной цены РСВ в ГТП «ТЭЦ-1» используем уравнение полученное в результате регрессионного анализа: Среднемесячная Цена РСВ в ГТП «ТЭЦ-1» = 0,691 + 1,049*956,81= 1004,38 руб/МВтч 3. Хеджирование Ожидаемая выручка по совокупной позиции от РСВ и срочного рынка = 1 506 570 руб. (1 500 МВтч * 1004,38 руб/МВтч), что на 156 570 руб. (11,6%) больше чем в первоначальном бизнес плане. При этом: • вероятность не выполнения бизнес плана по выручке = 0%; (без учета погрешности хеджирования); • вероятность получения выручки на 11,6% больше чем в бизнес плане = 100 % (без учета погрешности хеджирования); • вероятность «упущенной выручки» (выручка была бы больше, если бы хеджирующей позиции по фьючерсам не было) = 17 %. 4. Результаты хеджирования и оценка эффективности В октябре 2010 г. сложились следующие цены: • итоговая цена РСВ в ГТП «ТЭЦ-1» - 1 003 руб./МВтч • цена исполнения фьючерсного контракта ECBM-10.10. – 945 руб./МВтч Рассчитаем результат хеджирования: Выручка на РСВ 1 003 руб./МВтч * 1500 МВтч Вариационная маржа по фьючерсам 1 496 929 руб. – 1 478 453 руб. Итоговый результат 1 504 500 руб . + 18 476 руб. 1 522 976 руб. При этом полученный итоговый результат по выручке (1 522 976 руб.) больше чем ожидаемый после хеджирования (1 506 507 руб.) на величину 16 469 руб. (1%), что объясняется тем, что: • для хеджирования было выбрано меньшее число контрактов (21 шт.) чем оптимальное количество (21,13 шт.); • погрешностью в регрессионной модели определения ожидаемой совокупной «цены хеджирования» (базисный риск). 5. Выводы 1. Хеджирование фьючерсными контрактами на индекс электроэнергии в хабах ОРЭ, можно считать положительным т.к. цель хеджировании была достигнута - удалось снизить риск не выполнения бизнес плана (в определенных объемах) по выручке до ~ 0 (погрешность составила 1%); 2. Приведенный порядок хеджирования выручки можно взять за основу при разработке общей стратегии оценки и управлениями рыночными рисками РСВ и проведении операций хеджирования на срочном рынке.