практика страхования и опыт урегулирования убытков

реклама

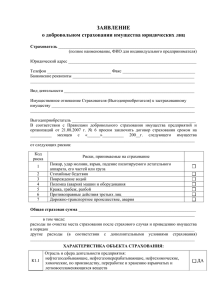

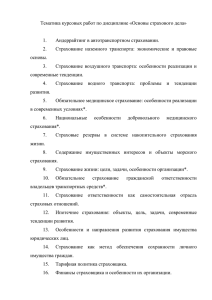

Страхование имущественных интересов коммерческих предприятий Практика заключения договоров: «Страхование. Я знаю все!» и опыт урегулирования претензий: «Страхование. Я знаю все?» Введение Данная презентация является частью стратегии ОСАО «Ингосстрах» по предоставлению своим партнерам комплексного страхового продукта, ориентированного на все сегменты хозяйственной деятельности компании. Основное место в этой презентации отведено не столько теоретическим вопросам страхования, сколько практике работы Страховщиков по вопросам заключения договоров и урегулирования убытков. Основной акцент поставлен на страховании имущества от огня и других опасностей, а также на вопросах страхования ответственности перед третьими лицами. Страхование от огня обеспечивает защиту от наиболее катастрофических по своему характеру событий и явлений, воздействие которых может поставить вопрос о самом существовании предприятия, несмотря на отлаженный механизм управления компанией, блестящие перспективы развития и благоприятную рыночную конъюнктуру, а страхование ответственности обеспечивает надежную защиту репутации и финансового благополучия компании от возможных претензий со стороны третьих лиц. Расширения страхового покрытия имущественных интересов предприятия, мы рассматриваем через приобретение иных страховых продуктов, как то: страхование рисков при проведении строительно-монтажных работ, персонала предприятия, автомобилей и т.д. Все эти виды представлены и рассмотрены в нашей презентации. Мы надеемся, что изложенные материалы помогут Вам определить наиболее востребованные для Вашего предприятия страховые продукты, а также прояснить наиболее важные аспекты для формирования комплексной страховой программы для предприятия. Надеемся, что презентация станет Вашим путеводителем в вопросах страхования, а также ответит на большую часть вопросов по страхованию. Общие положения Кто осуществляет выбор Страховщика Основные критерии выбора Страховщика 34% 60% 36% 8% 4% 15% Владелец / ТОП менеджер Юридический отдел Финансовый директор Профессиональный менеджер Профессиональный посредник 14% 11% 5% 13% Стоимость полиса Качество сервиса Личные связи Страхует личное имущество Иное Сборы, уровень выплат по огневому страхованию юр. лиц * Сборы Доля Рынка Выплаты Уровень выплат Год 2012 Год 2012 Год 2012 Год 2012 Огневое страхование (ЮЛ) № п/п 1 Группа Согаз 36 659 862 34,8% 6 125 148 16,7% 2 3 4 5 6 7 8 9 10 11 12 13 14 15 Группа Росгосстрах Группа Ингосстрах Группа Альфа Группа Капитал Группа ВСК Группа РЕСО Группа Согласие ТРАНСНЕФТЬ Группа НСГ АРКАДА СО ПОМОЩЬ Группа Альянс ВТБ СТРАХОВАНИЕ Группа Энергогарант все остальные рынок 6 399 873 6 247 293 5 192 149 4 716 500 3 782 372 3 254 768 2 261 129 1 846 756 1 667 414 1 638 823 1 374 240 1 258 537 1 150 486 1 057 073 26 818 528 105 325 803 6,1% 5,9% 4,9% 4,5% 3,6% 3,1% 2,1% 1,8% 1,6% 1,6% 1,3% 1,2% 1,1% 1,0% 25,5% 100% 1 471 013 9 804 809 889 189 1 012 083 1 338 929 942 584 371 041 313 014 100 629 1 378 601 20 798 866 098 638 781 107 740 8 853 261 34 233 718 23,0% 156,9% 17,1% 21,5% 35,4% 29,0% 16,4% 16,9% 6,0% 84,1% 1,5% 68,8% 55,5% 10,2% 33,0% 32,5% *по данным ФСФР за 2012 г. Источник – www.fcsm.ru Сборы, уровень выплат по страхованию ответственности юр. лиц * Cтрахование ответственности № п/п Сборы Доля Рынка Выплаты Уровень выплат Год 2012 Год 2012 Год 2012 Год 2012 1 Группа Ингосстрах 1 458 996 9,9% 295 360 20,2% 2 3 4 5 6 7 8 9 10 11 12 13 14 15 Группа Согаз РЕСПЕКТ-ПОЛИС Группа Альянс Группа Росгосстрах Группа Альфа Группа ВСК СОЗИДАНИЕ АИГ СТРАХОВАЯ КОМПАНИЯ РСТК СО ПОМОЩЬ АРСЕНАЛЪ БРИТАНСКИЙ СТРАХОВОЙ ДОМ Группа РЕСО Группа Согласие все остальные рынок 1 216 222 1 072 792 662 302 658 349 561 929 559 288 528 429 484 456 460 256 424 713 394 651 373 270 347 160 322 100 5 256 517 14 781 430 8,2% 7,3% 4,5% 4,5% 3,8% 3,8% 3,6% 3,3% 3,1% 2,9% 2,7% 2,5% 2,3% 2,2% 35,6% 100,0% 13 176 36 263 21 371 65 525 81 973 50 271 937 25 047 15 941 947 2 865 1 089 13 236 21 052 499 492 1 144 545 1,1% 3,4% 3,2% 10,0% 14,6% 9,0% 0,2% 5,2% 3,5% 0,2% 0,7% 0,3% 3,8% 6,5% 9,5% 7,7% *по данным ФСФР за 2012 г. Источник – www.fcsm.ru Общие положения Страховая статистика: Ежеквартально Страховщики обязаны подавать отчетность для ФСФР. Данные находятся в открытом доступе по следующему адресу: http://www.fcsm.ru/ru/contributors/insurance_industry/statistics/ Основные ошибки при изучении статистики: Используются общие данные по всем видам страхования. Решение – сопоставлять данные по интересующему виду страхования. Так в отношении страхования имущества в отчетности отбирается статистика по виду: «имущественное страхование», затем «страхование имущества» и затем «прочего имущества юридических лиц». В отношении страхования ответственности вид «страхование гражданской ответственности», далее «за причинение вреда третьим лицам». Общие положения Страхование представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев). Объект страхования – это имущественный интерес, связанный с сохранением материальных благ страхователя, обусловленный желанием переложить риск утраты или ухудшения состояния конкретизированных объектов на страховщика. Это законный интерес, имеющийся у лица в отношении вещей и имущественных прав (например, возникающий на основании договора аренды или купли/продажи). Механизм страховой защиты позволяет минимизировать расходы предприятия/организации при авариях, форсмажорных обстоятельствах, перерывах в коммерческой деятельности и многих других возможных случайных событий, носящих вероятностный!!! характер. Страхование имущества. Задача данного вида страхования - защитить имущественные интересы, связанные с владением, пользованием имуществом, находящимся в распоряжении Страхователя. Страхование ответственности. Задача данного вида страхования – защитить имущественные интересы страхователя связанные с обязанностью возместить Ущерб имуществу, жизни и здоровью Третьих лиц (Посетителям, Арендаторам), который может быть причинен им вследствие эксплуатации имущества. Анализ статистики претензий Статистика претензий. Структура количества заявленных событий. 9% Статистика претензий. Структура суммы заявленных событий. 21% 12% 4% 21% 31% 16% 12% 21% Пожар Повреждение водой Стихийные бедствия Кража с незаконным проникновением Кража Умышленное уничтожение 30% 7% 16% Анализ статистики претензий Основные причины отказа в выплате возмещения 11% 9% 28% 22% 30% Объект страхования Страховой риск Нарушение норм безопасности Франшиза Исковая давность Страхование имущества В соответствии с действующим законодательством заключение договора страхования возможно как в формате договора (т.е. все существенные положения отражены в его тексте) и в формате страховой полис + Правила. В первом и втором случае договор заключается на основании действующих Правил Страховщика. Внимание! При заключении договора со Страховой компанией необходимо внимательно изучить перечень как застрахованных событий, так и исключений из покрытия. - В ряде правил Страховщиков риск «Пожар» покрывается только в том случае, если он возник не по причине короткого замыкания электропроводки. А, например, в стандартных правилах Ингосстраха помимо ущерба, причиненного непосредственно вследствие пожара «…подлежит возмещению ущерб, происшедший вследствие мер, принятых для спасания имущества, для тушения пожара или для предупреждения его распространения.» т.е. повреждение имущества, вызванное действиями пожарных будет компенсировано. - Многие типовые правила не покрывают риски протечек через кровлю, кражи без незаконного проникновения и пр. При составлении договора страхования необходимо обратить внимание на наличие следующего фактора: В соответствии со ст. 944 ГК РФ «…при заключении договора страхования страхователь обязан сообщить страховщику известные страхователю обстоятельства, имеющие существенное значение для определения вероятности наступления страхового случая и размера возможных убытков от его наступления (страхового риска)….», а ст. 945 ГК РФ «…при заключении договора страхования имущества страховщик вправе произвести осмотр страхуемого имущества, а при необходимости назначить экспертизу в целях установления его действительной стоимости….оценка страхового риска страховщиком на основании настоящей статьи необязательна для страхователя, который вправе доказывать иное». Таким образом, во избежание возможных манипуляций Страховщика относительно некорректно предоставленных Страхователем (т.е. Вами) данных, предлагайте партнеру провести осмотр страхуемого имущества и включить соответствующую оговорку в текст договора страхования. Так, например, Ингосстрах имеет собственный Инженерный центр, сотрудники которого производят оценку рискозащищенности страхуемых объектов. Страхование имущества Шаг 1: При составлении договора страхования необходимо четко описать объект страхования, указать его стоимостную оценку, в т.ч. отдельно описать с НДС или без страхуется имущество. Страховые суммы для объектов страхования устанавливаются: • для объектов недвижимости, торгового и иного оборудования — исходя из их действительной или балансовой стоимости; 1. Балансовая (остаточная) стоимость определяется на основании данных бухгалтерских учета. При наступлении убытков, расчет суммы возмещения производится за минусом величины начисленной амортизации; 2. Действительная стоимость имущества определяется либо на основании оценки, произведенной независимым лицензированным оценщиком, либо на основании иных документов подтверждающих стоимость имущества. При наступлении страхового случая, сумма возмещения выплачивается без уменьшения на величину начисленной амортизации (мы рекомендуем именно этот вариант, т.к. он гарантирует наиболее полное возмещение ущерба имуществу). • для товарного запаса готовой продукции, сырья, материалов – исходя из себестоимости его приобретения или производства; Шаг 2: Составить договор страхования имущества, соответственно застраховать его от огня и сопутствующих рисков возможно двумя способами (Первый способ называется страхование от «поименованных» рисков, второй – страхование от «всех» рисков): 1. Указав четкий перечень страховых событий, на случай наступления которых осуществляется страхование. Т.е. если произошедшее событие не указано в данном перечне возмещение не выплачивается; 2. Указав четкий перечень исключений, на случай наступления которых возмещение выплачиваться НЕ будет. По любым остальным событиям – возмещение выплачивается. . Страхование имущества. Примеры последствий некорректного составления договора страхования Объект страхования – здание кафе, страховая сумма 10 млн. рублей, не включая НДС Причина снижения размера выплаты: не указана база определения стоимости Износ – 30%. Сумма возмещения 10 млн. * 0,7 = 7 млн. руб. Страховая стоимость: балансовая – базовая в соответствии с правилами (условиями) страхования Т.е. при расчете возмещения сумма амортизации будет вычтена Износ – 30%. Сумма возмещения 10 млн. * 1 = 10 млн. руб. Страховая стоимость: восстановительная При расчете суммы возмещения сумма амортизации не учитывается Страхование имущества. Примеры последствий некорректного составления договора страхования Повреждение системы ливневого водостока, обрушение стеллажей Покрытие «Поименованные риски» -Пожар -Злоумышленное действие 3-х лиц -Кража с незаконным проникновением Покрытие «Все риски» Причина отказа: не указан страховой риск отказ Объекты страхования: складские здания, ТМЦ Событие – не страховое, случай – не страховой выплата Страховое событие Объекты страхования: складские здания, ТМЦ Событие – страховое, случай – страховой Страхование имущества. Примеры последствий некорректного составления договора страхования Объекты страхования (имущество) Типовое описание: Здание (часть здания) (конструкция и сооружения фундамента, капитальные стены, перегородки, межэтажные перекрытия, конструкция и устройства кровли, встроенные и являющиеся частью здания системы тепло-, водоснабжения, канализаций, остекление оконных проемов) Внутренняя отделка помещений (напольные покрытия, подвесные потолки, отделка стен, некапитальные (декоративные) перегородки, двери, системы освещения, дополнительные системы вентиляции, системы сигнализации (охранной, пожарной), системы коммуникаций (компьютерные, связи), отделка внешней части здания (фасада) за исключением дополнительных надстроек и оборудования) Расширенное описание объекта: Здание, включая, но не ограничиваясь, конструкцию и сооружения фундамента, капитальные стены, отделку фасада, перегородки, ……, движимое имущество и оборудование Страхователя (включая все машины, механизмы и оборудование, расходные материалы, используемые в связи с обслуживанием Здания и прилегающей территории…. за которые Страхователь несет ответственность или в отношении которых имеется имущественный интерес Страхователя. Обеспечивающие функционирование Здания коммуникации и инфраструктура, в том числе подземные и наземные инженерные системы, необходимые для подключения к коммунальным системам и системам инженерного обеспечения, расположенные как на Земельных Участках, так и на земельных участках и территориях, прилегающих к ним, где проходят коммуникации (но не более 15м. от здания). Страхование имущества. Примеры последствий некорректного составления договора страхования В полисе указан риск: «Кража с незаконным проникновением» отказ Объекты страхования: ТМЦ Событие – страховое, случай – не страховой Страховое событие выплата Объекты страхования: ТМЦ, внешняя, внутренняя отделки, внешние сооружения (рольставни, рекламная вывеска), внешнее остекление (витрина, входная группа). Событие – страховое, случай – страховой Страхование имущества. Дополнительное покрытие Объем покрытия (страхование имущества) Типовое покрытие «поименованные риски»: 1.пожар, удар молнии, взрыв газа; 2.взрыв технологического оборудования, работающего под давлением; 3.стихийные бедствия; 4.повреждение имущества водой из водопроводных, канализационных, отопительных, противопожарных систем и систем кондиционирования; 5.злоумышленные действия третьих лиц; 6.кража с незаконным проникновением и грабеж; 7.наезд наземных транспортных средств; 8.падение летательных пилотируемых аппаратов или их обломков; 9.бой стекол, витрин. Расширенное покрытие: «все риски», т.е. любое непредвиденное повреждение/уничтожение имущества (кроме исключений) + дополнительные расходы, а именно: - по ограждению, укреплению, обшивке досками, герметизации или поддержке Зданий и сооружений для обеспечения их безопасности, расчистке территории, перемещению и временному хранению имущества, удалению остатков застрахованного имущества или его слому и дальнейшей утилизации после наступления страхового случая; - связанных с изменением строительных норм и правил в период с момента завершения строительства застрахованного имущества (сдачи объекта в эксплуатацию) и до момента восстановления поврежденного имущества, при условии, что на момент заключения настоящего Полиса Страхователь не знал и/или не должен был знать о наличии строительных норм и правил, применение которых может привести к таким расходам; - на оплату работ по ремонту поврежденного имущества в сверхурочное время, ночное время, в официальные праздники и выходные дни, а также транспортные расходы, вызванные срочностью проведения ремонтных работ; - расходы по заправке систем пожаротушения, подключению, настройке, тестированию и запуску в автоматический режим систем пожаротушения и сигнализации, включая, но не ограничиваясь, повторную зарядку средств пожаротушения, повторную загрузку систем газового пожаротушения, замену сработавших спринклерных головок, повторным наполнением резервуаров для автоматической установки водяного пожаротушения (если данные расходы тарифицируются и измеряются), переоборудование систем пожарной и охранной сигнализации, а также закрытых систем видеонаблюдения; - расходы в целях уменьшения убытков, предотвращения увеличения размера ущерба и минимизацию последствий ущерба, произведенные по согласованию со Страховщиком. Страхование имущества. Дополнительное покрытие Объем покрытия (страхование имущества) Дополнительное расширение покрытия «все риски», а именно: 1. Защита от убытков, произошедших в результате народных волнений, массовых беспорядков, забастовок или локаутов, соответственно квалифицированных государственными органами. 2. Защита от убытков, произошедших в результате действий, которые квалифицированы как террористический акт согласно статье 205 УК РФ. 3. Защита от убытков вследствие дефектов производства, материалов и конструкций, а также ошибками проектирования, планирования, дизайна. 4. Защита от убытков вследствие повреждения, уничтожение и/или утрата застрахованного имущества в ходе строительных или монтажных работ, не затрагивающих конструктивные элементы здания, а также работ по реконструкции или переоборудованию застрахованного имущества, не затрагивающих несущие конструкции здания, со общей сметной стоимостью таких работ не более 30.000.000 рублей, при условии, что максимальная продолжительность всех работ не превышает 180 дней. 5. Повреждение или уничтожение оборудования, обеспечивающего функционирование инженерных систем здания (систем кондиционирования, электро,- водоснабжения, канализации, вентиляции, освещения). Для чего нужно дополнительное покрытие Повреждение эл. ввода здания Типовое покрытие «Все риски» (без дополнительных оговорок) Покрытие «Все риски с дополнительным покрытием» Причина отказа: не указан страховой риск отказ Страховое событие Объекты страхования: торговый центр Событие – не страховое, случай – не страховой В типовых правилах этот риск покрывается, только если дополнительно указан в договоре выплата Объекты страхования: торговый центр Событие – страховое, случай – страховой Страхование имущества. Убытки от перерыва в коммерческой деятельности. Объекты страхования. При повреждении и/или гибели объектов имущественного комплекса, в большинстве случаев происходит приостановка и/или полная остановка деятельности предприятия. Такая ситуация называется перерыв в коммерческой деятельности. Во время такого перерыва, предприятие несет убытки, выраженные в: - потере платежей от сдаваемых в аренду помещений; - потере прибыли; - необходимости нести расходы, независящие от оборота предприятия. Арендные платежи Убыток (полная / частичная остановка в деятельности) Чистая прибыль Текущие расходы - заработная плата рабочих и служащих; - платежи органам социального страхования; - налоги и сборы; - проценты по кредитам; - амортизационные отчисления. Страхование имущества. Убытки от перерыва в коммерческой деятельности. Объект страхования – здание многофункционального центра, Событие – возгорание в эл. щите. Последствия - закопчены помещения 1-го этажа. Период восстановительных работ – 3 мес. Сумма выплаты в отношении поврежденного имущества – 0,5 млн. руб. Сумма выплаты в отношении утраченной арендной платы 8,2 млн. рублей. Страхование ответственности. Зачем страховать? 60 ст. ГрК РФ с 1 июля 2013 г. Устанавливаются компенсационные выплаты вследствие нарушения собственником требований при эксплуатации зданий и сооружений Страхование ответственности. Компенсационные выплаты 1 млн. рублей - вред средней тяжести в отношении потерпевшего 2 млн. рублей - тяжкий вред здоровью в отношении потерпевшего 3 млн. рублей - в случае гибели потерпевшего Страхование ответственности. Какую деятельность можно страховать? - техническое обслуживание и эксплуатации инженерных систем здания; уборка зданий, помещений и прилегающей территории; мойка фасадов наружного остекления здания; деятельность субподрядных организаций; прочие услуги. Каким лицам может быть причинен вред? - арендодатель собственник здания (конструктивные элементы здания, отделка, инженерные системы и оборудование); - арендатор помещения (оборудование, мебель, товарный запас); - посетители, прохожие, клиенты (припаркованные автомобили, вред жизни и здоровью). Страховые риски: Непреднамеренные ошибки (упущения), совершенные Страхователем в процессе эксплуатации здания или помещений, приведшие к причинению вреда жизни / здоровью и/или ущерба имуществу третьих лиц. Страхование ответственности. Объемы страхового возмещения - ущерб, причиненный уничтожением или повреждением имущества физических и юридических лиц; - вред жизни и здоровью физических лиц; - компенсационные выплаты; - расходы по уменьшению убытков от страхового случая; - расходы на проведение независимой экспертизы; - судебные расходы на защиту страхователя (включая оплату услуг адвокатов). Страхование ответственности. Примеры страховых случаев - утечка хладагента из системы кондиционирования здания; сумма возмещение - 430 тыс. рублей; - залив серверного оборудования вследствие обрыва подводки ХВС; сумма возмещения – 1 млн. рублей; - пожар по причине короткого замыкания электропроводки; сумма возмещения – 3,3 млн. рублей; - срабатывание системы АПТ по причине возгорания в межпотолочном пространстве; сумма возмещения – 9 млн. рублей. - повреждение мембраны мягкой кровли при уборке снега; размер убытка – 210 тыс. рублей; - повреждение полировки гранитных плит при работах по уборке помещения; размер убытка – 240 тыс. рублей; - повреждение водой имущества арендаторов БЦ в результате срыва вентиля – общая сумма ущерба 20 млн. руб., сумма возмещения – 1,5 млн. руб. (в рамках лимита по договору); - повреждение водой имущества арендатора офисного центра в результате аварии на трубопроводе ливневой канализации - сумма возмещения - 310 тыс. руб.; - повреждение водой имущества арендаторов торгового центра в результате аварии на трубопроводе горячей воды - сумма возмещения составила 840 тыс. руб. Страхование ответственности. Ответственность при эксплуатации собственных / арендованных помещений. Варианты организации страхового покрытия Единый полис для всех территорий Преимущества: - единые условия страховой защиты - низкие издержки -малый документооборот -низкие тарифные ставки Недостатки: - возможна некоторая сложность реализации для страховой компании и собственника Отдельные полисы по каждой территории Преимущества: - отдельный документ на каждую территории Недостатки: - необходимость постоянного оперативного контроля - большой документооборот - различия в объеме страхового покрытия -сложности при урегулировании убытков -высокие тарифные ставки Страховой случай: Как оперативно получить возмещение. Заявление о страховом случае Составление акта осмотра и его подтверждение Механизм эффективного урегулирования убытков • наличие регламента взаимодействия между Страхователем и Страховщиком; • памятка для ответственных сотрудников при наступлении страхового случая; Сбор документов, касающихся страхового случая Признание страхового случая, определения размера ущерба и подписание страхового акт • сроки рассмотрения и урегулирования убытков; • фиксация страхового случая ответственными сотрудниками на объекте (внутренний акт, фото, видеосъемка) Итоги. Как правильно выбрать страховую защиту? - широкое страховое покрытие; выгодные условия страхования возможность проведения независимой экспертизы; внесудебное урегулирование убытков; наличие регламента урегулирования убытков; Высокий уровень выплат по статистике ФСФР; БЛАГОДАРИМ ЗА ВНИМАНИЕ! Филиал в г. Екатеринбург: Телефон: (343) 205-80-10