Страхование в туризме

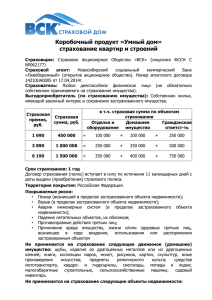

advertisement

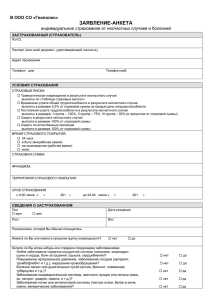

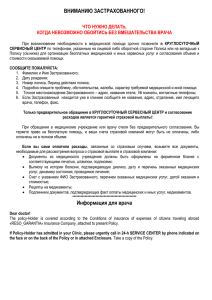

9.1 Основные виды страхования туристов 9.2 Страховые сервисные компании assistance 9.3 Действия туриста (путешественника) при наступлении страхового случая Страхование в туризме – особый вид, обеспечивающий страховую защиту имущественных (материальных) интересов граждан во время туристских поездок, путешествий, шоп-туров, и т.п. Относится оно к рисковым видам страхования, наиболее характерной чертой, которых является их кратковременность (не более 6 месяцев), большая степень неопределенности времени наступления страхового случая и величины Под страхованием туристов обычно подразумеваются добровольное медицинское страхование на случаи внезапного заболевания, смерти или телесных повреждений в результате несчастного случая во время тура; имущественное страхование личного имущества и багажа, перевозимого с собой; страхование гражданской ответственности перевозчиков туристов и автотуристов (автопутешественников) за возможный вред, причиненный третьим лицам или окружающей природной среде. Существует еще не мало и других, не используемых в России видов страхования. Однако некоторые страховые компании все же пытаются продвинуть на страховой рынок новые виды традиционных для путешественников всего мира страховых услуг. Так, «Русский страховой центр» в сотрудничестве со своим иностранным партнером Europ Assistance разработал программу страхования багажа. Страховая выплата производится по предъявлении документов, подтверждающих, что багаж был уничтожен, затоплен или поврежден во время хранения или перевозки авиа, морским, речным или железнодорожным транспортом в период следования в страну и из страны поездки. Фактически это компенсационное страхование, имеющее некоторое неудобство. Тем не менее этот вид, который могут предложить всего несколько компаний, находит большой отклик «Русский страховой центр» в сотрудничестве с Europ Assistance собирается максимально приблизить свой набор услуг к предлагаемому иностранными страховщиками. Известно, что зарубежные туристы, отправляясь за рубеж, оформляют страховые полисы практически на любой случай. Российские же компании предлагают клиентам пока ограниченный набор услуг. Правда, за рубежом страховым компаниям работать проще, поскольку полис той же Europ Assistance или GESA действует как на территории Франции, так и в Германии, Бельгии и других странах Российские страховые компании в последнее время поняли выгодность сотрудничества с турагентствами. Поэтому некоторые из них в рамках расширения контактов с турбизнесом предлагают ввести специальные скидки для турфирм. Практикуется также продажа нескольких видов полисов с разным спектром услуг, включая «минимальные полисы» с льготными тарифами. Еще одна российская довольно престижная «Военно-страховая компания» предлагает комплекс новых программ и видов страхования, отражающих интересы и юридических, и Полис Econom-Class: Экстренная медицинская помощь и оплата медицинских расходов; Организация и оплата медицинской транспортировки; Организация и оплата репатриации тела в случае смерти застрахованного. Полис Business-Class – все услуги Econom-Class, а также: Оплата услуг экстренной стоматологической помощи; Полис VIP – все услуги Business-Class, а также: Организация и оплата посещения родственника в случае госпитализации застрахованного; Специфические виды и схемы страхования туристов. Этими видами в туризме являются страхование на случай несвоевременного вылета, на случай плохой погоды в месте временного пребывания, от невыезда, от неполучения визы, «неловли рыбы» или «неотстрела зверей на охоте», а также возмещения штрафных расходов при аннулировании туров (в случае заболевания туриста или близкого родственника, судебных разбирательств и т.п.). Конкретные правила страхования туристов по каждому виду страхования разрабатываются каждым страховщиком самостоятельно – в рамках существующего законодательства и нормативных актов федерального органа исполнительной власти по надзору за страховой деятельностью. Поэтому прежде чем заключить договор со страховой компанией, потенциальный турист должен изучить эти условия и неукоснительно соблюдать их в поездке. Страхование путешественников (далее -туристов) представляет собой относительно новый в России вид. Оно появилось в начале 90-х г., когда стал активно развиваться выездной туризм и многие наши соотечественники, столкнувшись с суровой реальностью, наконец-то поняли: ответственность за их благополучие теперь лежит только на них. Страхование туристов, не являясь обязательным для выезда в другие Схема страхования Компенсационная Турист сам оплачивает все страховые расходы по оказанию ему помощи за рубежом с компенсацией их страховщиком по возвращении на родину Сервисная, или схема содействия (assistance) Туристу оплачиваются все страховые расходы зарубежной страховкой (перестраховочной) компанией, имеющееся соответствующий договор с российской СК В страховом полисе можно найти ссылку на то, что в случае наступления страхового случая его владелец должен позвонить в специальную службу – диспетчерский центр упомянутой сервисной компании assistance. Сотрудничество с той или иной сервисной компанией страховщики склонны причислять к своим конкурентным преимуществам. Это совершенно справедливо. Успех, а точнее надежность и качество оказания помощи застрахованным на 99.9% зависит от партнеров – иностранных и российских сервисных компаний assistance. Главная их задача – немедленное реагирование в чрезвычайных обстоятельствах, оказание туристу медицинской, технической, Технология помощи застрахованному строится следующим образом: турист – клиент турфирмы при ее посредничестве заключает договор страхования с приглянувшейся или предложенной ему зарубежной страховой компанией. При страховом случае он сообщает дежурному оператору диспетчерской ассистора, что случилось, где он находится и как с ним связаться. Оператор вызывает ближайшего к потерпевшему специалиста, так называемого корреспондента, и дает ему задание по организации помощи. Сервисная компания представляет собой довольно сложный механизм, в котором кроме круглосуточной операторской службы задействованы другие, не менее важные службы, обеспечивающие оказание помощи. В разных частях планеты работают в качестве основных ее служб отделы: коммерческий, финансовый, административный, логистики, технологический, информационный, кадровая служба (в том числе готовящая специалистов), а также врачи, эксперты и др. Кроме медицинского многие страховые компании assistance предлагают комбинированное страхование, так называемый суперасситанс, включающий: Репатриацию потерпевшего с места происшествия до пункта проживания; Пересылку багажа, наем адвоката; Поиск пострадавших и помощь им в горах зимой или летом и др. При дорожно-транспортном происшествии, несчастном случае в дороге, поломке автомобиля автопутешественнику может быть оказана следующая помощь: Страхование жизни. В результате летального исхода, явившегося следствием несчастного случая с застрахованным, компания выплатит его родственникам страховое обеспечение в размере 100% лимита, установленного по данному покрытию. Страховая компенсация при получении частичной нетрудоспособности или инвалидности в результате несчастного случая выплачивается в соответствии с правилами компании. Оплата чрезвычайных транспортных расходов для членов семьи застрахованного. Например, женщина выезжает отдохнуть с детьми. Внезапно она заболевает и попадает в больницу. Дети остаются одни, и отцу приходится срочно вылетать, для того чтобы привезти их домой. Он делает это за свой счет. Если бы жена была застрахована с включением вышеуказанного покрытия, расходы на дополнительный авиаперелет были бы оплачены страховой компанией. Юридическое содействие и ссуда на залоговое поручительство после автомобильной аварии. Представим такую ситуацию. Застрахованный автотурист арендует машину в стране пребывания и попадает в автомобильную катастрофу. Ему необходима юридическая помощь. Страховая компания в этом случае не только организует такую помощь, но и оплатит юридические издержки. Если застрахованное лицо попадает в тюрьму или ему грозит тюремное заключение в результате автомобильной аварии, страховая компания предоставит ему ссуду на залоговое поручительство. Страхование багажа. Этот вид страхования распространяется на личные вещи застрахованного – как сданные в грузовой отсек транспортного средства, так и перевозимые в качестве ручной клади, а также находящиеся в номере гостиницы страны пребывания. Страховыми случаями является кража, порча багажа или его части. Страхование от невозможности совершения поездки. Допустим такой случай. Клиент приобретает туристскую путевку заблаговременно, но за несколько дней до выезда возникают непредвиденные обстоятельства, из-за которых поездка может не состояться. Согласно штрафным санкциям туристской компании он может потерять до 100% стоимости путевки, и в этом случае страховая компания придет на помощь, компенсируя потери. Компания также возместит убытки, если поездка сорвалась по следующим причинам: Смерть, болезнь, травма застрахованного или близких родственников (супруга, родителей, детей, родных сестер или братьев); Если поездку не удалось совершить из-за неправильного оформления документов турфирмой или неисполнения договорных обязательств принимающей стороной, компенсация расходов страховой компанией не производится. Эти и другие виды страховых услуг предлагает целый ряд известных в Европе и во всем мире сервисных компаний: Elvia, GESA, Roland Assistance, CORIS, SOS Всем потенциальным туристам следует знать, что практически все компании assistance исключают из страхового покрытия и не несут ответственности за расходы на: - лечение хронических заболеваний, за исключением внезапных обострений, прямо угрожающих жизни туриста; - консультации и профилактические мероприятия; - стоматологическое и глазное протезирование (за исключением оплаты расходов по оказанию экстренной стоматологической помощи, подтвержденной документально); - реконструктивные, пластические операции и Расходы туристов, выезжающих в кратковременные шоп-туры, на медицинское лечение с лимитом ответственности от 500 до 3000 долларов США компенсируются страховыми компаниями, как правило, по предъявлении подлинных документов, подтверждающих страховой случай, и только по прибытии на родину. В качестве примера рассмотрим работу крупной международной сервисной компании При внезапном заболевании, несчастном случае, отравлении пищей в установленном турпутевкой месте питания турист (далее – застрахованный) обязан принять следующие меры. В течение 24 часов с момента наступления страхового случая связаться самому или через руководителя тургруппы по телефону, телефаксу или иным способом с диспетчерским пунктом указанной в - фамилию, имя пострадавшего, номер и срок действия страхового полиса; - местонахождение, контактный телефон или номер телефакса; - коротко описать, что произошло, или сообщить диагноз. Несвоевременное уведомление застрахованным или лечащим (оказавшим первую помощь) врачом сервисной службы страховщика о наступлении страхового случая дает право последнему отказать в страховой выплате полностью или частично, если застрахованный не докажет, что он не имел возможности по состоянию здоровья своевременно уведомить страховщика или сервисную службу assistance о наступлении страхового случая. Если оплата понесенных расходов на оказание медицинской помощи и лечение в результате наступления страхового случая произведена самим застрахованным, страховая выплата осуществляется непосредственно ему. При этом все счета за лечение, чеки на лекарства, квитанции и компьютерная распечатка телефонных переговоров, связанных со страховым случаем, должны быть оформлены на имя застрахованного и содержать сведения о болезни (диагноз), лечении, предписанных лекарствах.