через 2 года

реклама

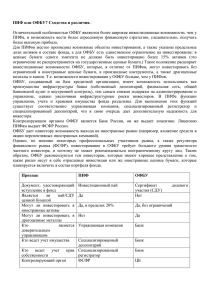

«Как достичь своих целей с помощью личного финансового плана?» Каждый день человек принимает множество финансовых решений • • • • • • Куда вложить сбережения? Какой взять кредит? Купить ли сейчас или потом? Страховать ли и на какую сумму? Сколько тратить в месяц? Как накопить на пенсию? 2 Варианты принятия решений Куда вложить сбережения? Какой взять кредит? Купить ли сейчас или потом? Страховать ли и на какую сумму? Сколько тратить в месяц? Как накопить на пенсию? И многое другое Банк ПИФ НПФ Страховая компания Независимый Финансовый Советник Личный Финансовый план 3 Как принимаются решения? Текущая Финансовая Ситуация Проблемы: • Неверно оценены текущие возможности Финансовые инструменты Проблемы: Не известны все финансовые инструменты Недостаточно знаний о финансовых инструментах и их особенностях Неразборчивость в финансовых инструментах Финансовые Цели Проблемы: Цели рассматриваются не в комплексе Не все цели учитываются Финансовое решение нельзя принимать интуитивно, т.к. невозможно в уме просчитать все финансовые последствия 4 Что такое личный финансовый план Личный финансовый план (ЛФП) - это метод, который позволяет разработать последовательную пошаговую стратегию достижения Ваших финансовых целей с максимально эффективным использованием имеющихся на сегодня финансовых инструментов исходя из Вашей текущей ситуации Для расчета личного финансового плана необходимо: •Оценить активы и пассивы •Оценить величину и динамику доходов и расходов •Определить финансовые цели 5 Оценка активов и пассивов Активы Наименование Квартира Годовой доход Стоимость, $ Сумма, $ % 120 000 0 0 5 000 2 400 48,0 Машина 20 000 0 0 Депозит 10 000 1000 10,0 155 000 3 400 2,2 Гараж Итого Пассивы Сумма, $ Срок (лет) % ставка Годовой платеж, $ Ипотечный кредит 50 000 10 12 11000 Кредит на машину 10 000 3 18 5133 5000 2 0 2500 Беспроцентый займ Итого 65 000 18633 6 Оценка величины и динамики доходов и расходов ДОХОДЫ В месяц, руб. РАСХОДЫ В месяц, руб. Расходы на оплату жилья 10 000 Расходы на питание 6 000 5 000 Зарплата 30000 Другие доходы 2000 Итого, в мес. 32000 Темп роста доходов Расходы на приобретение одежды и обуви, аксессуаров и иных товаров 10% в год Итого, в мес. 21000 Темп роста расходов 7% в год Итого сбережения в месяц 11.000 руб. 7 Определение финансовых целей 8 Расчет ЛФП 9 Оптимизация ЛФП • Оптимизация доходов и расходов • Оптимизация активов и пассивов • Изменение доходности инвестиционного портфеля • Пересмотр финансовых целей • Введение страховой защиты ЛФП 10 Оптимизация доходов и расходов ДОХОДЫ В месяц, руб. РАСХОДЫ Средняя семья В месяц, руб. Зарплата 30000 Расходы на оплату жилья 9-11 000 10 000 Другие доходы 2000 Расходы на питание 3-5 000 6 000 Итого, в мес. 32000 Темп роста доходов 10% в год Расходы на приобретение одежды и обуви, аксессуаров и иных товаров 4-6 000 5 000 Итого, в мес. 21000 Темп роста расходов 7% в год Цель оптимизации – увеличение инвестиционного потенциала 11 Оптимизация активов и пассивов Активы Наименование Квартира Годовой доход Стоимость, $ Сумма, $ % 120 000 0 0 5 000 2 400 48,0 Машина 20 000 0 0 Депозит 10 000 1000 10,0 155 000 3 400 2,2 Гараж Итого Пассивы Сумма, $ Срок (лет) % ставка Годовой платеж, $ Ипотечный кредит 50 000 10 12 11000 Кредит на машину 10 000 3 18 5133 5000 2 0 2500 Беспроцентый займ Итого 65 000 18633 12 Пример оптимизации пассивов Вариант 1: Вариант 2: Клиент взял подряд 2 потребительских кредита общей суммой на 450 тыс. руб. на 2 года под 22%. Клиенту предлагается взять потребительский кредит на 5 лет на 450 тыс. руб., но под 17% годовых, погасить недавно взятые 2 кредита. Ежемесячный платеж составил: 23345 руб. Ежемесячный платеж по новому кредиту: 11 184 руб., т.е. ежемесячно клиент экономит 12 161 руб. Итого через 2 года клиент заплатит банку: 560, 28 тыс. руб. Через 2 года клиент накопит 291 864 руб., сумма долга через 2 года – около 270 тыс. руб., и весь долг полностью гасится. Экономия – более 20 тыс. руб. Плюс – свободные средства, при необходимости. Оптимизация инвестиционного портфеля Оптимизация портфеля происходит на основе: 1.Склонности к риску 2.Сроков достижения целей 3.Суммы инвестирования 4.Предпочтений по доходности/риску 14 Определение склонности к риску и подбор инструментов Склонность к риску Выбор инструмента Низкая Выбираются депозиты, а также ПИФы и ОФБУ: • С низким значением стандартного отклонения • Безубыточные по итогам года за последние 3 года Средняя Выбираются депозиты, а также ПИФы и ОФБУ: • Со средним значением стандартного отклонения • С возможным небольшим убытком по итогам года за последние 3 года Высокая Выбираются депозиты, а также все ПИФы и ОФБУ Подбор инструментов по срокам инвестирования • Сроки по депозитам фиксированы и регулируются исключительно условиями банка. • Инвестиции в ПИФы и ОФБУ облигаций рекомендуется делать на 1-1,5 года • Инвестиции в ПИФы и ОФБУ смешанных инвестиций рекомендуется делать на срок от 3-4 лет. • Инвестиции в ПИФы и ОФБУ акций рекомендуется делать на 7-8 лет и дольше. Фонды облигаций – для консервативных инвесторов Динамика индекса RUX-Cbonds Чтобы с высокой вероятностью получить доход от инвестирования в фонды облигаций, необходимо инвестировать в них на срок 1-1,5 года Фонды акций – для инвесторов с высокой склонностью к риску Чтобы с высокой вероятностью получить доход от инвестирования в Фонды акций, необходимо инвестировать в них на срок от 7-8 лет. Динамика индекса RTSI Состав и структура портфеля Состав и структура портфеля зависят от: • Размера свободных средств инвестора • Подходящих ему инвестиционных инструментов • Минимального порога вхождения в различные инвестиционные инструменты Подбор инструментов из предпочтений инвестора по доходности и риску Инструмент Доходность, годовых % Риск (среднеквадратичное отклонение) ПИФ 1 20% 10% ПИФ 2 25% 15% ПИФ 3 27% 18% Виды инвестиционных стратегий По определению момента входа и выхода: Покупка на долгий, «гарантированный» срок, «купи и держи» Постепенный, равномерный вход и выход, покупка и продажа по усредненной цене Выжидание оптимального момента входа и выхода Диверсификация, распределение активов Стратегия купи и держи Смысл стратегии: • Инвестор не выбирает вход и выход, руководствуется тем сроком, в течение которого накопления точно приумножатся. Динамика индекса RTSI Кому подходит: • Инвесторам, которые не намерены управлять своим капиталом, а желают разместить его на длительный срок и не касаться его. • Инвесторам со значительной суммой накоплений. • Новичкам. Плюсы и минусы стратегии Плюсы • Требуется минимум опыта инвестирования: достаточно знать срок • Требуется минимум участия в инвестировании Минусы • Упущенная выгода от использования менее оптимальных активов • Упущенная выгода от неоптимального времени входа и выхода • Не подходит при регулярном инвестировании Стратегия равномерного входа и выхода Смысл стратегии: • Инвестор откладывает примерно равные части через равные промежутки времени, осуществляя плавный вход и выход. Динамика индекса RTSI Кому подходит: • Инвесторам, которые переводят накопления с менее рискованного инструмента в более рискованный и наоборот. • Инвесторам с небольшим капиталом и регулярно образующимися свободными средствами, например, с зарплаты. Плюсы и минусы стратегии Плюсы • Сглаживание колебаний рынка • Минимизация рисков неоптимального времени входавыхода • Возможность регулярно инвестировать небольшие суммы Минусы • Упущенная выгода от использования менее оптимальных активов из-за небольших сумм • Упущенная выгода от покупки и продажи по средней цене, а не по минимальной и максимальной • Не всегда можно точно определить период равномерного входа и выхода Стратегия выжидания момента Смысл стратегии: • Инвестор тщательно выбирает время входа и выхода, пытаясь предсказать «дно» и «вершину». Кому подходит: • Инвесторам, которые имеют опыт и время для отслеживания тенденций рынка, проведения теханализа и т.д. Динамика индекса RTSI Плюсы и минусы стратегии Плюсы: • Возможность получения максимальной прибыли с инвестированной единоразово суммы • Нет необходимости ждать 7-8 лет, чтобы получить доход Минусы: • Требуется опыт и время, чтобы отслеживать оптимальные моменты входа и выхода • Не всегда можно оперативно войти и выйти с рынка, если использовать определенные инвестиционные инструменты Портфелирование, сочетание активов Смысл стратегии: • Инвестор выбирает активы, которые растут по-разному, мало зависят друг от друга. Так инвестор сокращает риски портфеля, но и несколько снижает доходность. Динамика индекса RTSI Кому подходит: • Инвесторам, которые имеют достаточно средств для распределения их по разным видам активов • Тем, кто может подобрать такое сочетание активов, которое приемлемо по ликвидности, риску, доходности. Плюсы и минусы стратегии Плюсы • Минимизация риска при заданной доходности • Стратегия применима на любой срок • Стратегия достаточно гибкая Минусы • Необходима определенная сумма средств для проведения диверсификации • Необходимо разбираться во всех вариантах активов • Недополучение прибыли по сравнению с вариантом инвестиций в один актив Формирование портфеля Депозит ПИФ акций 30 Создание инвестиционной политики Год Свободны е средства Депозит ПИФСИ 2007 132000 80% 20% 5280 2008 152000 80% 20% 19760 2009 0 30% 60% 10% 16960 2010 50000 50% 30% 20% 21350 0% 50% 50% 2011 ПИФА Доход портфеля … … … 2070 100% 500000 31 Введение страховой защиты ЛФП Также необходимо ввести защиту от неблагоприятных событий, которые могут повлиять на достижение финансовых целей: •Смерть кормильца •Потеря трудоспособности, временная или частичная, травмы кормильца и членов семьи •Порча или утеря имущества •Мелкие непредвиденные расходы •Гражданская ответственность •Нехватка средств после выхода на пенсию и т.д. 32 Страховая защита ЛФП Страхование имущества Страхование жизни 33 Подбор вариантов увеличения пенсии Увеличение государственной пенсии: • Увеличение белой зарплаты • Перевод накопительной части пенсии в УК или НПФ. • Самостоятельное создание или увеличение накопительной части пенсии по программе софинансирования от государства Создание негосударственной пенсии: • Пенсионное страхование • НПФ • ПИФ, ОФБУ • Депозиты • Недвижимость • Драгметаллы • Иное (свой бизнес, самостоятельная игра на бирже и т.д.) Государственная пенсия • Базовая часть –фиксированная часть пенсии, не зависит от продолжительности страхового стажа и величины заработка. Ее получает любой, кто делал отчисления в пенсионный фонд (6% от официальной ЗП в составе ЕСН) в течение минимум 5 лет. Ее размер – около 1500 р. • Страховая часть– зависит от размера официальной заработной платы. Поступающие на ваш личный пенсионный счет средства для страховой части идут на выплату пенсий нынешним пенсионерам, а на вашем счете происходит накопление не средств, а обязательств государства перед вами. На страховую часть, в зависимости от пола и возраста, отчисляется 8-14% вашей официальной ЗП. • Накопительная– также учитывается на личном пенсионном счете, но инвестируется, а не расходуется на текущие пенсии. На нее отчисляется от 0 до 6% ЗП. Базовая часть Страховая часть Накопительная часть Варианты распоряжения накопительной частью пенсии Перевод накопительной части в УК Перевод накопительной части в НПФ УК ГУК ПФР УК ГУК ПФР УК НПФ УК Негосударственная пенсия Базовая часть • Базовая часть –страховая программа или добровольное пенсионное обеспечение в НПФ • Страховая часть– рентный доход от недвижимости, либо умеренные инвестиционные инструменты: ПИФы и ОФБУ смешанных инвестиций • Накопительная– агрессивные инструменты: ПИФы и ОФБУ акций Страховая часть Накопительная часть Инвестиционные инструменты на российском рынке Сохранение капитала: • Банковские вклады • Накопительное страхование • НПФ • Недвижимость (доход от сдачи в аренду) • ПИФы и ОФБУ облигаций • Драгметаллы Увеличение капитала: • ПИФы и ОФБУ смешанных инвестиций и акций • Недвижимость (доход от перепродажи) • Свой бизнес • Венчурные инвестиционные проекты, самостоятельная игра на бирже и прочие рискованные проекты. Оптимизация финансовых целей Оптимизация финансовых целей включает: •Введение или удаление целей •Сокращение стоимости целей •Изменение приоритета •Сдвиг цели по времени 39 Пересчет оптимизированного ЛФП 40 Корректировка плана После составления Финансового Плана, он: •Корректируется каждый год по Вашему желанию •Корректируется по мере изменения финансовых целей •Корректируется по мере изменения внешних и внутренних факторов Вашей жизни •Периодически пересматривается инвестиционный портфель 41 Наши услуги Услуга Стоимость с НДС Составление личного финансового плана, его оптимизация, подбор финансовых инструментов под план 10 тыс. руб. Составление инвестиционных портфелей Для суммы до 100 тыс. руб. – 1,5 тыс. 100 - 500 тыс. – 2,5 тыс. 500 тыс. – 1 млн. – 3,5 тыс. свыше 1 млн. – от 5 тыс., цена устанавливается индивидуально Консультации по подбору ипотечных решений 2 тыс. руб. Подбор и помощь в оформлении страховых программ 1 тыс. руб. Составление пенсионных планов От 3 тыс. руб., зависит от желаемого размера пенсии, имеющегося инвестиционного портфеля, страховых программ и НПФ Абонентское обслуживание 3 тыс. руб. в мес. Разовые консультации по личным финансам 1,5 тыс. руб. в час 42 Контактная информация P. Е Р С О Н А Л Ь Н Ы Й S.О В Е Т Н И К Наталья Cмирнова Генеральный директор ООО «Персональный советник» 8-916-942-73-86 [email protected] Екатерина Лисицына Руководитель Центра финансовых Программ МИРБИС (495) 921-41-80 [email protected] http://www.mirbis.ru/ 43