Методы оценки инвестиционных проектов

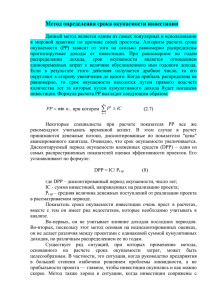

реклама

методы, не учитывающие фактор времени; методы, включающие дисконтирование. расчет срока окупаемости инвестиций; определение нормы прибыли на каптал; расчет разности между суммой доходов и инвестиционными издержками (единовременными затратами) за весь срок использования проекта, который известен под названием cash-flow или накопленное сальдо денежного потока; метод сравнительной эффективности приведенных затрат на производство продукции; метод выбора капитальных вложений на основе сравнения массы прибыли (метод сравнения прибыли). Перечисленные методы иногда называют статическими; они опираются на проектные, плановые и фактические данные о затратах и результатах, обусловленных реализацией инвестиционного проекта. При использовании этих методов в отдельных случаях прибегают к расчету среднегодовых данных о затратах и доходах за весь жизненный цикл проекта. Данный прием используется в случаях, когда затраты и результаты неравномерно распределяются по годам применения инвестиционного проекта. В результате такого методического приема не в полной мере учитывается временной аспект стоимости денег, факторы, связанные с инфляцией и риском. Статистические методы оценки эффективности инвестиций наиболее рационально применять в тех случаях, когда затраты и результаты равномерно распределены по годам реализации инвестиционного проекта и срок их окупаемости охватывает не более 5 лет. Достоинства первой группы методов: простота, высокая скорость расчета эффективности, доступность необходимых для расчетов данных. Поэтому широко применяются на практике. Недостатки: охват краткого периода времени, игнорирование временного аспекта стоимости денег и неравномерного распределения денежных потоков в течение срока функционирования проекта. 1) методы абсолютной эффективности инвестиций (расчет срока окупаемости, определение нормы прибыли на капитал); 2) методы сравнительной эффективности вариантов капитальных вложений (метод накопленного сальдо денежного потока за расчетный период; метод сравнительной эффективности; метод сравнения прибыли). Теория абсолютной эффективности инвестиций исходит из предпосылки, что реализации или внедрению подлежит такой проект, который обеспечивает выполнение установленных инвестором нормативов эффективности использования капитальных вложений. К таким нормативам относится запланированный срок полезного использования ИП, или получение заданной нормы прибыли на капитал. Проект подлежит внедрению, если ожидаемое значение перечисленных показателей будет равным или большим их нормативных значений. Теория сравнительной эффективности капитальных вложений исходит из предположения, что внедрению (реализации подлежит такой ИП из нескольких (не менее двух), который обеспечивает либо минимальную сумму приведенных затрат, либо максимум прибыли, либо максимум накопленного эффекта за расчетный период его использования. Вторая группа методов оценки эффективности инвестиций, т.е. методы, основанные на дисконтировании, применяется в случае крупномасштабных инвестиционных проектов, реализация которых требует значительного времени. К этой группе относятся: метод чистой приведенной стоимости (метод чистой текущей стоимости, метод чистой дисконтированной стоимости); метод внутренней нормы прибыли; дисконтированный срок окупаемости инвестиций; индекс доходности; метод аннуитета. Срок окупаемости инвестиций – это период времени, который требуется для возвращения вложенной денежной суммы (без дисконтирования). Иначе это период времени, за который доходы покрывают единовременные затраты на реализацию ИП. Этот период сравнивается с тем временем, которое руководство фирмы считает экономически оправданным для реализации проекта. Критерий целесообразности реализации ИП определяется тем, что длительность срока окупаемости ИП оказывается меньшей в сравнении с экономически оправданным сроком его окупаемости При использовании этого метода выбор наиболее эффективного варианта ИП осуществляется исходя из минимума приведенных затрат, т.е. из нескольких вариантов, по которым рассчитываются приведенные затраты, к внедрению принимается вариант, имеющий наименьшее значение приведенных затрат. Рассчитывается денежный поток от операционной деятельности по годам использования ИП. Под операционной деятельностью подразумевается получение чистого дохода от использования ИП. Чистый доход включает сумму чистой прибыли и амортизации по годам использования ИП. Рассчитывается сальдо инвестиционной деятельности предприятия, как алгебраическая сумма притоков и оттоков денежных средств, обусловленных реализацией ИП. Методика расчета сальдо инвестиционных потоков зависит от структуры источников финансирования ИП (соотношения собственных и заемных средств). Если одним из источников финансирования ИП является кредит, то следует провести расчет процентов по нему в зависимости от процентной ставки, суммы кредита и сроков его погашения Перед расчетом денежного потока от операционной деятельности предварительно необходимо рассчитать базу налогообложения и налоговые вычеты по ИП. Рассчитывается размер ежегодного взноса в счет погашения кредита. Он определяется таким образом, чтобы сальдо между чистым доходом от операционной деятельности, с одной стороны, и суммой процентов за кредит, а также ежегодным размером погашаемого кредита - с другой, имело нулевое или положительное значение Рассчитывается суммарное сальдо денежного потока по инвестиционной и операционной деятельности по каждому году использования ИП. Метод чистой приведенной стоимости (Net Present Value - NPV). Чистая приведенная (дисконтированная) стоимость – это разница между дисконтированным денежным доходом от инвестиционного проекта и единовременными затратами на инвестиции. Денежные доходы в данном случае понимаются как разность между стоимостью продукции по продажным ценам и издержками на ее производство. В издержки, как правило, не включаются затраты на амортизацию. Из дохода предварительно вычитается налог на прибыль, поэтому на практике доход определяется путем суммирования массы прибыли за вычетом налога на прибыль и амортизации. Метод оценки эффективности инвестиционного проекта на основе чистой приведенной стоимости позволяет принять управленческое решение о целесообразности реализации проекта исходя из сравнения суммы будущих дисконтированных доходов с требуемыми для реализации инвестиционными издержками (капитальными вложениями). Критерий принятия управленческих решений о реализации проекта одинаков для любых видов инвестиций и организаций: если значение NPV положительно (больше 0), инвестиционный проект следует принять, и наоборот. затраты на реализацию проекта; будущая сумма возможных доходов от реализации проекта; ожидаемый экономически целесообразный срок использования проекта; требуемая норма прибыли (дисконтная ставка), по которой рассчитывается NPV. Обоснование нормы прибыли выступает наиболее важным моментом при расчете. За ставку дисконтирования обычно принимается минимальная норма прибыли, которая нередко приравнивается к проценту на долгосрочные вклады на депозитных счетах в банках. Эта норма отражает минимальный уровень доходов, ниже которого фирмы считают невыгодным вложение инвестиций. КОНЕЦ