как механизм перераспределения финансовых ресурсов мира

реклама

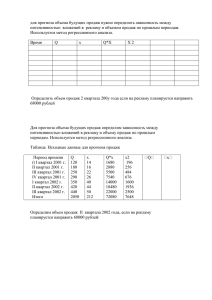

Мировой рынок капитала,… …,как механизм перераспределения финансовых ресурсов мира Что собой представляет МИРОВОЙ ФИНАНСОВЫЙ РЫНОК? Механизм перераспределения финансовых ресурсов мира Анализ ввоза и вывоза капитала в Российской Федерации за 2008-2009 гг. Анализ качества чистого ввоза и вывоза капитала за 20082009 гг. Анализ удельного веса чистого ввоза и вывоза капитала за 2008-2009 гг. Выводы по анализу ввоза и вывоза капитала в РФ за 2008-2009 гг. Качество сальдо торгового баланса РФ с зарубежными странами за 2009 год(%). Выводы по анализу. Анализ качества инвестиционной позиции РФ за 2008-2009гг. (млн. долл.). Выводы Основными причинами резкого ухудшения качества инвестиционной позиции является (Заключение) Что собой представляет МИРОВОЙ ФИНАНСОВЫЙ РЫНОК? Финансовые ресурсы мира находятся преимущественно в движении, перераспределяясь между различными участниками международных экономических отношений. Часть из них попадает в золотовалютные резервы (ЗВР), часть предоставляется за рубеж на льготных условиях в виде помощи, но основная масса покупается и продается на мировом финансовом рынке (мировых рынках капитала). Механизм перераспределения (перелива)финансовых ресурсов мира условно можно представить в виде следующей схемы: На примере России, проведем анализ качества чистого ввоза и вывоза капитала РФ на основе данной статистики, с целью применения теории на практике и оценки способностей эффективной деятельности на мировом рынке капитала (табл. 1). Анализ ввоза и вывоза капитала в Российской Федерации за 2008-2009 гг. (рис. 1, 2) Показатели III квартал 2009 г. III квартал 2010 г. Отклонение, +/- Темп прироста, % Сумма Удельный вес, % Сумма Удельный вес, % Сумма Удельный вес, % 1. Чистый ввоз/вывоз капитала частным сектором, всего (2+5) -19,3 31 -33,4 37 -14,1 +6 73 2. Чистый ввоз/вывоз капитала банками (3+4) -13,5 16 -27,6 31 -14,1 +15 104 -23,6 41 -20,3 22 +3,3 -19 14 10,1 12 -7,3 10 -0,1 -2 28 -46,3 100 -88,6 100 -42,3 0 219 3. В то м чи сл е: Всего 3.1 Иностранн ые активы 3.2 Иностранн ые пассивы Рис.1. Анализ качества чистого ввоза и вывоза капитала за 2008-2009 гг. 0 III квартал 2009 г. -5 -7,3 -10 Рис.2. Анализ удельного веса чистого ввоза и вывоза капитала за 2008-2009 гг. 2. Чистый ввоз/вывоз капитала банками (3+4) -15 3.1 Иностранные активы -20 -20,3 -25 41 45 35 37 -35 31 31 30 22 25 20 16 1. Чистый ввоз/вывоз капитала частным сектором, всего (2+5) 2. Чистый ввоз/вывоз капитала банками (3+4) 3.1 Иностранные активы 15 3.1 Иностранные пассивы 10 5 -27,6 -30 40 1 0 III квартал 2009 г. III квартал 2010 г. 1. Чистый ввоз/вывоз капитала частным сектором, всего (2+5) -33,4 3.1 Иностранные активы Рис3. Анализ темпа прироста чистого ввоза и вывоза капитала РФ 120 104 Рис.4. Структурные изменения капитала в целом за 2008-2009 гг 100 1. Чистый ввоз/вывоз капитала частным сектором, всего (2+5) 73 80 2. Чистый ввоз/вывоз капитала банками (3+4) 60 Всего капитала 3.1 Иностранные активы 40 3.2 Иностранные пассивы 20 14 -88,6 0 Темп прироста за 2008-2009 гг.. . -46,3 III квартал 2008 г. III квартал 2009 г. Выводы. Проведенный анализ показывает низкое качество чистого ввоза и вывоза капитала частным сектором в России, что свидетельствует об не способности рационально управлять финансами. В целом качество ввоза и вывоза капитала снизился на 42,3млрд руб или 219%. Уменьшение ввоза и вывоза капитала связано с сокращением чистого ввоз/вывоз капитала частным сектором, уменьшилась на 14,1млрд руб или 73% и сокращение чистого ввоз/вывоз капитала банками на 14,1млрд руб или 104%. Однако, иностранные активы увеличились на 3,3млрд руб или 14% от общего количества. На фоне общего снижения ввоза и вывоза капитала снизились иностранные пассивы, уменьшение которых составило за III квартал 2009 года 0,1млрд руб. или 28% и составила -88,6млрд руб от общего кредитного портфеля. Структурный(вертикальный) анализ показывает серьезные структурные сдвиги свидетельствующие о низком качестве чистого ввоза и вывоза капитала РФ. Так, если доля чистого ввоза и вывоза капитала частным сектором увеличилась на 6%, то доля чистого ввоза/вывоза капитала банками возросла на 15% и составила около 31% от всего количества капитала. Доля иностранных активов снизилась на 19% и составила 22% от общей массы, в то время как доля самих иностранных пассивов на III квартал 2009года составила лишь 10%. Таким образом, можно сделать вывод, что чистый ввоз и вывоз капитала допустил рост ввоза и вывоза капитала частным сектором на 73%, ввоз и вывоз капитала банками на 104% и в целом на 219%, что свидетельствует о крайне низком качестве такого рода отношений и не способностью управлять своими рисками. Сравнительный анализ внешней торговли РФ с зарубежными странам за 2009 год(%) Экспорт(%) Импорт(%) Сальдо торгового баланса (млн долл) I квартал 52,1 63,7 19 065 IIквартал 53,9 58,2 24 369 III квартал 60,3 59,5 33 133 IV квартал 97,7 82,2 35 545 Динамику качества торговой деятельности РФ с зарубежными странами в процентах построим на следующих диаграммах (рис.5-7): Рис. 5. Качество экспорта РФ с зарубежными странами за 2009 год(%) IV квартал 97,7 Рис. 6. Качество импорта РФ с зарубежными странами за 2009 год(%) 100 90 80 70 60 II квартал I квартал 53,9 52,1 III квартал 60,3 50 40 IV квартал 82,2 20 90 80 70 30 I квартал 63,7 II квартал III квартал 59,5 58,2 60 50 40 30 20 10 0 Импорт(%) 10 0 Экспорт(%) Рис. 7. Качество сальдо торгового Выводы: баланса РФ с зарубежными Анализ странами за 2009 год(%) 40000 35000 30000 25000 20000 15000 10000 5000 0 показывает хорошую ситуацию с ростом внешней торговли в РФ, которая только за первое 2009 год IV квартал возросла вдвое по экспорту и импорту. III квартал 35545 В политика внешней торговли РФ 33133 сложилась критическая ситуация по II квартал всем категориям, при чем наибольший 24369 удельный вес экспорта и импорта I квартал 19065 произошел между I кварталом и II кварталом, что составило в экспорте 1,8%, а в импорте +5,5% по сравнению с другими кварталами. А вот ситуация в III квартале и IV квартале гораздо лучше, так как доля внешней торговли на протяжении всего Сальдо торгового баланса(млн долл) отчетного периода остается высокой, особенно по экспорту и в IV квартале экспорта 97,7%, что Рис. 7. Качество сальдо торгового баланса доля РФ с зарубежными странами за составила 2009 год(%) связано с более активным развитием отношений с зарубежными странами. Анализ качества инвестиционной позиции РФ за 2008-2009гг. (млн. долл.) Категории качества инвестиц ионной позиции 01.01.08 01.01.09 Отклонение(+;-) 1.Прямые инвестиц ии за границу 370 161 202 837 -167 324 2.Портфельные инвестиц ии 27 007 24 674 -2 333 3..Резервные активы 478 762 427 080 -51 682 Рис. 9. Анализ качества инвестиционной позиции РФ за 2008-2009 гг.(млн. долл.) 478 762 491 232 500 000 427 080 450 000 4.Прямые инвестиц ии в РФ 491 232 Чистая междунар одная инвестиц ионная позиция -145 316 213 734 -277 498 400 000 370 161 350 000 254 063 01.01.2008 300 000 250 000 01.01.2009 202 837 213 734 200 000 150 000 100 000 27 007 24 674 50 000 0 1.Прямые инве стиции за границу 2.Портфельные инвестиции 3..Резервные активы 4.Прямые инвестиции в РФ Выводы. Как показывает анализ, банки РФ формируют инвестиционные позиции низкого качества по уровню инвестиционного риска, а в связи с кризисной ситуацией в экономики качество инвестиционных отношений еще более ухудшилось. 1. Прямые инвестиции заграницу чуть меньше 371 млн. долл. За анализируемый год доля прямых инвестиций снизилась более чем на 45%, за счет ухудшения качества инвестиций данной категории заемщика. 2. Портфельные инвестиции также снизились продолжая негативную тенденцию снижения качества инвестиционной политики РФ. 3. Резервные активы со значительным инвестиционным риском уменьшились почти на 52 млн. долл. И составили на начали 2009 года 427080 млн. долл. 4. О низком качестве инвестиционной позиции свидетельствует резкое снижение прямых инвестиций в РФ, а именно уменьшились почти на 55%, которые составили на начало 2009 года 213734 млн. долл. Основными причинами резкого ухудшения качества инвестиционной позиции является: Крайне агрессивная внешняя и внутренняя политика России. В частности торговая деятельность проводилась без ложной оценки дееспособности репутации и возможности государства. Предоставление кредитов в РФ по инвестиционным позициям и погашение их сопровождалось нарушениями договора, к примеру, комиссии не оговоренные в договоре. Установление зарубежном кредиторами чрезвычайно высоких процентных ставок по кредиту и еще более высокие ставки по просроченной задолженности. Взимание отдельными зарубежными кредиторами процентных платежей не с остатка задолженности, а с первоначальной суммы кредита. Неспособность РФ использовать известные и широко применяемые в мировой практике методы управления торговым риском(страхование в специализированных страховых компаниях, страхование ответственности, самострахование, хеджирование (форварды, фьючеры), секьюритизация, ограничение, нормирование, лимитирование риска), а также качественная оценка внешне торговой детельности и получение дополнительной информации о сотреднике. Инвестиционной позиции в иностранной валюте без диверсификации и другие причины. На ближайшую перспективу основными статьями российского экспорта, видимо, будут оставаться топливно-энергетическое сырье, химические продукты, металлы, древесина и несложные готовые изделия. В свете имеющегося опыта финансово-экономическая политика России должна достичь двух направлений – экономической самостоятельности и разумное умеренно протекционистской защиты отечественных производителей. Студентка 3 курса Группы «ФиК»-302 Бодня Ирина