2012 Moscow Обзор рынка офисной недвижимости Office market

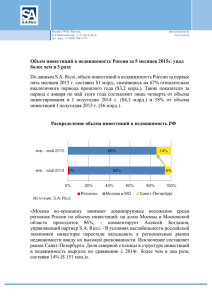

реклама

Обзор рынка офисной недвижимости Office market review Q3 2011 www.ricci.ru Moscow 2012 Moscow Рынок офисной недвижимости Прогноз развития на 2012 год Обзор рынка офисной недвижимости Q3 2011 Office market review Moscow 2011 год был противоречивым: начавшись с самых светлых прогнозов, завершается он ожиданиями различной окраски. Чего ожидать от наступающего 2012 года, в каких районах Москвы закончатся офисные площади, кто из девелоперов начнет или возобновит активное строительство на своих площадках – обо всем этом в кратком предновогоднем обзоре тенденций наступающего 2012 года. Общая ситуация Четвертый квартал 2011 года внушает участникам офисного рынка умеренный оптимизм: объем сделок аренды офисов растет, инвесторы продолжают проявлять интерес к покупке офисной недвижимости. Учитывая высокую инерцию офисного рынка, вследствие которой он медленно реагирует на изменение макроэкономических факторов, нельзя отрицать, что в 2012 году картина может измениться. Тем не менее, мы склонны разделять оптимизм участников рынка. Пока нет серьезных предпосылок для резкого падения цен на нефть, от которых в конечном итоге зависит динамика деловой активности в России, московский рынок офисной недвижимости будет стабильно развиваться, повторяя показатели уходящего года с небольшой коррекцией за счет осмотрительности его участников. Предложение В 2012 г. согласно текущим планам девелоперов ожидается к вводу в эксплуатацию около 760 тыс. кв.м офисных площадей в 25 проектах. Это на 15%, чем прирост предложения 2011 г. (по предварительным данным – 660 тыс. кв.м). Почти половина ожидаемых к вводу в 2012 г. офисных площадей приходится на расширенную зону Третьего транспортного кольца (48%). На исторический центр города – зону Садового и Бульварного колец – приходится всего 13% планируемых к вводу площадей. Распределение запланированных к вводу в 2012 г. офисных площадей по кольцевым зонам Москвы Рынок офисной недвижимости – прогноз 2012 Office market review ащкусфые Moscow 30% запланированных на следующий год офисных площадей сосредоточено в Центральном административном округе столицы. Такую долю в структуре спроса ЦАО обеспечили проекты в составе ММДЦ «Москва-Сити», который находится на территории округа. остальных административных Среди округов лидерство по объему нового предложения принадлежит Северному административному округу – 22% площадей, основная доля которых приходится на два крупных проекта: SkyLight и Алкон, расположенные на Ленинградском проспекте. Распределение запланированных к вводу в 2012 г. офисных площадей по административным округам Москвы: Центральный, Северный и Юго-Западный округа лидируют по ожидаемому объему ввода Примеры офисных центров, ожидаемых к вводу в эксплуатацию в 2012 г. Название Парк Победы Olympic Hall Sky Light Центральное ядро Москва-Сити МФК на Нахимовском Технопарк «Орбита» Sky House (БЦ в составе жилого квартала) Алкон Кантри Парк III Офисный центр Адрес Василисы Кожиной, стр. 1 Олимпийский проспект, 16 корп 2 Ленинградский проспект, 39 Пресненская наб., участок 6,7,8 Нахимовский прт, 58 ул.Кулакова, д.20 ул. Мытная, 4044 Ленинградский проспект, 72 Панфилова, 19 Ольховская ул., 4 Округ Девелопер Офисная арендуемая пл., кв.м Класс План ЗАО Финпром / ВТБ 46000 A 1 кв. ЦАО Олимпик Боулинг Центр 11200 A 1 кв. САО Галс-Девелопмент 77500 A 2 кв. ЦАО Ташир 23000 A 2 кв. ЮЗАО Киевская Русь 14250 A 2 кв. СЗАО Технопарк Орбита 42000 В 3 кв. Mos City Group 15000 A 3 кв. САО Алкон Девелопмент 70500 A 4 кв. САО Би Пи Эс 22000 A 4 кв. ЦАО МФ «Ольховская» 14410 A 4 кв. ЦАО Ряд ввода объектов может быть перенесен на 2013 год. Для сравнения, на 2011 год было запланировано окончание строительства более 900 тыс. кв.м офисов, из которых введено в эксплуатацию только 660 тыс. кв.м, т.е. на четверть меньше запланированного объема. В следующем году традиционная практика задержки строительства может усугубиться неопределенностью развития ситуации на мировых финансовых рынках. Ухудшение макроэкономических показателей может привести к снижению доступности заемного финансирования, что отрицательно скажется на темпах строительства офисной недвижимости. 3 Рынок офисной недвижимости – прогноз Office market review ащкусфые в Ряд девелоперов следующем году планирует начать активное строительство своих проектов, среди них Clearlink (БЦ Arcus III на Ленинградском пр-те, 37), «Авгур Эстейт» (Wall Street на ул. Валовая, 37). O1 Properties начнет реконструкцию приобретенного здания фабрики «Большевик» на Ленинградском проспекте. 2012 Moscow Соотношение свободного предложения и спроса в 2012 г.: все свободные площади внутри Садового кольца могут быть поглощены Спрос По нашим прогнозам, спрос на офисные площади в 2012 г. сохранится на уровне показателя уходящего года. Объем арендованных и купленных офисных площадей может достигнуть 900 тыс. кв.м. В 2011 г. почти 40% (более 300 тыс. кв.м) арендованных и купленных площадей пришлось на зону Садового и Бульварного колец (предварительные итоги анализа сделок аренды и купли-продажи офисов конечными пользователями). Это более, чем в полтора раза выше показателя 2010 г., когда на эту территорию пришлось около 190 тыс. кв.м, или 29% общего спроса). связи с ограничением прироста В предложения в историческом центре города мы ожидаем дальнейшей централизации спроса, однако рост объема сделок в центре столицы будет ограничиваться нехваткой предложения офисов в зоне Садового и Бульварного колец. * объем вакантных площадей классов А и В, с учетом планируемых объектов к вводу в 2012 г. Текущий объем вакантных площадей в центре столицы составляет около 270 тыс. кв.м, или 11% от всего центрального предложения офисов. В 2012 г. прирост предложения в этой зоне не превысит 100 тыс. кв.м, из которых около 40% уже нашли своих обитателей. Таким образом, не исключено, что в 2012 г. будут поглощены практически все качественные офисные площади в зоне Садового кольца. Динамика средних арендных ставок и доли вакантных площадей в офисах Москвы по классам 4 Рынок офисной недвижимости – прогноз Office market review ащкусфые В среднем по рынку доля свободных площадей будет снижаться умеренными темпами, не более, чем на 1-2% за год. В случае ввода всех ожидаемых проектов за пределами ТТК уровень вакантных площадей вне центра города останется стабильным, по ряду субрынков возможно некоторое увеличение показателя. 2012 Moscow В целом же по рынку уровень арендных ставок возрастет незначительно – в среднем на 5% за год (в долларах США). За пределами ТТК рост ставок будет сдерживаться значительным ожидаемым к вводу новым предложением офисных площадей – с удалением от центра города рост ставок будет все менее выраженным. Ставки арендных ставок в 2012 г. Рост продолжится, наиболее динамично будет увеличиваться стоимость аренды офисов в центре Москвы – при отсутствии глобальных экономических потрясений рост ставок внутри Садового кольца в 2012 году превысит 20%. 5 Рынок офисной недвижимости – прогноз 2012 Office market review ащкусфые Контакты Moscow Владимир Авдеев Сергей Егоров Директор Департамента Директор Департамента Инвестиций и финансовых рынков Элитной недвижимости Партнер Партнер [email protected] [email protected] Илья Шуравин Александр Аверкин Директор Департамента Директор по работе торговой недвижимости с ключевыми клиентами Партнер [email protected] [email protected] Алексей Богданов Дмитрий Герастовский Директор Департамента Директор Департамента Офисной недвижимости складской и индустриальной Партнер недвижимости [email protected] [email protected] Павел Яншевский Директор Департамента оценки Партнер [email protected] Компания S.A.Ricci является одним из лидирующих консультантов на рынке коммерческой недвижимости России. За 6 лет работы в России мы провели более 800 сделок в области инвестиций, купли-продажи и аренды недвижимости, общей транзакционной стоимостью превышающей 2,5 млрд. долларов США. Крупнейшие международные и российские инвесторы, девелоперы, пользователи недвижимости выбрали S.A.Ricci в качестве своего постоянного консультанта в сфере недвижимости Клиентами компании являются: Commertzbank Eurazia, Внешэкономбанк, Внешторгбанк, НПФ Норильский Никель, VTB Capital, O1 Properties, Дон-строй, KR Properties, Central Properties, ТНК-ВР, nVidia, Mars, Leroy Merlin, Спортмастер, X5 Group, М.Видео, Nestle, Metro Group, Винэксим и многие другие. S.A. Ricci Тел.: +7 (495) 790 71 71 Россия, Москва, Б. Саввинский пер., 2, стр. Факс:+7 (495) 790 71 71 9 __________________________________________________________________________________________________________________ ________ Все данные в отчете собраны компанией S.A. Ricci и могут быть использованы исключительно для общих информационных целей. Мы приложили все усилия для того, чтобы информация в отчете была максимально точной, однако мы не можем гарантировать ее достоверность и полноту. Компания S.A. Ricci не несет какой-либо ответственности в отношении убытков третьих лиц, по причине ошибок или упущений в данном отчете. Информация, мнения и прогнозы, изложенные в отчете, содержат значительную часть субъективных суждений и оценок и не дают гарантий, что какие-либо определенные результаты будут достигнуты. Информация, мнения и прогнозы, изложенные в отчете не должны рассматриваться в качестве аналога консультации специалиста. S.A. Ricci не несет ответственности за убытки вследствие действия или бездействия третьего лица на основании любой информации в данной публикации. Информация в отчете не может быть изменена, скопирована полностью или частично без предварительного соглашения S.A. Ricci в письменной форме. 6