Б3.Б.7_ Деньги, кредит, банки

реклама

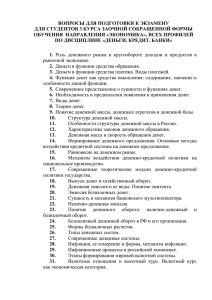

АННОТАЦИЯ РАБОЧЕЙ ПРОГРАММЫ УЧЕБНОЙ ДИСЦИПЛИНЫ Дисциплина Б3.Б.7 Деньги, кредит, банки Семестр: 6 Количество часов: 180 Количество зачётных единиц: 5 Промежуточная аттестация: экзамен Место дисциплины в структуре ООП: Дисциплина «Деньги, кредит, банки» относится к дисциплинам базовой части профессионального цикла учебного плана подготовки бакалавров по направлению 38.03.01 Экономика. Она формирует научное представление об организации денежно-кредитных отношений, является основной для успешного освоения других финансовых дисциплин. Цель и задачи освоения дисциплины: Цель освоения дисциплины – формирование у студентов знаний по теоретическим основам, методике, анализу денежно-кредитных рычагов, по направлениям совершенствования финансового рынка в современных условиях. Задачи освоения дисциплины: изучение принципов организации денежных расчётов и кредита в различных сферах деятельности; понимание сущности и функций денег и кредита, их экономической роли в условиях рыночных отношений; уяснение важнейших направлений денежно-кредитной политики государства, методов защиты и укрепления национальной валюты; знакомство с насущными проблемами реформирования кредитнобанковской системы России; систематизация элементов и принципов кредитного механизма, форм и методов кредитования; привлечение интереса к деятельности кредитных организаций и проблемам управления современным банком; изучение основных механизмов защиты банка от финансовых рисков; понимание путей развития мировой валютной системы, её влияния на валютную политику российского государства; получение навыков конкретных вычислений и анализа результатов на основе реальных данных государственной статистики, банковского бизнеса. Содержание дисциплины: Деньги и валюта. Необходимость и предпосылки возникновения и применения денег в условиях рыночной экономики. История возникновения и распространения денег. Сущность денег. Функции денег и их современные особенности. Роль и развитие денег в рыночной экономике. Теории денег, их обусловленность уровнем развития социально-экономических отношений и задачами общественного производства. Понятие денежной массы, её структура. Сущность и принципы денежного обращения. Экономические и нормативные основы организации безналичного денежного оборота. Причины и сущность инфляции, её типы и виды. Регулирование инфляции: методы, границы, противоречия. Методы государственного регулирования денежного оборота. Политика «дешёвых» и «дорогих» денег. Система безналичных расчётов. Аккредитивная, инкассовая формы расчётов. Факторинг, овердрафт, корреспондентские счета банков. Понятие денежной системы страны, генезис её развития. Денежные системы отдельных стран, их отличительные особенности. Денежные реформы в России, их виды, порядок проведения и последствия. Платёжная система, её сущность и основные принципы функционирования. Платёжные инструменты: аккредитивы, инкассо, векселя, банковские акцепты, чеки, овердрафт, клиринг, пластиковые карты. Электронные платёжные системы. Международные платёжные системы межбанковских расчётов. Современное состояние денежной системы России: основные параметры развития, сопоставления с развитыми странами. Денежно-кредитная политика государства, её цели и инструменты. Разработка и принятие документа «Основные направления единой государственной денежно-кредитной политики на трёхлетний период». Валютный рынок, его функции, сегменты, участники. Валютный курс как базовая величина при совершении валютных операций. Классификация валютных операций банков. Валютная политика государства, её цели и методы. Валютное регулирование и валютный контроль в Российской Федерации. Роль Центрального Банка в проведении валютной политики. Платёжный баланс страны, его структура и значение. Мировая валютная система, её эволюция и современное состояние. Международные валютно-финансовые институты и их роль в современных условиях. Кредитные отношения. Необходимость и роль кредита в рыночной экономике, его границы и законы. Функции кредита. Принципы кредита. Основные формы кредита, их виды и особенности. Основы формирования уровня и границы ссудного процента. Роль ссудного процента в хозяйственной деятельности, источники его уплаты. Виды процентных ставок. Основы процентных вычислений в денежно-кредитной практике. Классификация ссуд: основные формы и виды кредита. Банковский кредит. Коммерческий кредит. Ипотечный кредит. Вексельное кредитование. Лизинг. Международный кредит. Международные клубы кредиторов и их современная роль. Банковская деятельность. Понятие банковской системы, её элементы, уровни и их взаимосвязь. Банковские и небанковские кредитные организации, банковские группы, холдинги, ассоциации. Виды кредитных учреждений: центральные банки (эмиссионные), коммерческие банки (частные, государственные, смешанные, иностранные), специализированные кредитные организации небанковского типа (ломбарды; кредитные кооперативы, товарищества и союзы; факторинговые и лизинговые фирмы; клиринговые центры и расчётные палаты; страховые организации; финансовые компании; инвестиционные фонды, пенсионные негосударственные фонды), межбанковские объединения (банковские лиги, ассоциации, союзы, синдикаты, холдинги). Центральные банки и основы их деятельности, цели, функции. Государственное регулирование и саморегулирование деятельности финансово-кредитных институтов. Административные и экономические методы регулирования банковской деятельности Центральным Банком России. Цели и формы банковского регулирования и надзора в России и за рубежом. Проблемы развития и повышения эффективности системы банковского надзора, присоединение России к международным (Базельским) принципам эффективного банковского надзора. Финансовая отчётность коммерческих банков, порядок её представления в Центральный банк, содержание и значение. Характеристика развития банковского сектора РФ. Основные задачи развития банковского сектора России на современном этапе. Экономическая сущность коммерческого банка, принципы его работы, порядок его создания и ликвидации. Банковские лицензии. Правовые основы банковской деятельности. Порядок создания и государственной регистрации коммерческого банка. Устав и уставный капитал, учредительные документы. Требования Центрального банка к размеру и структуре акционерного (паевого) капитала коммерческих банков, к материально-технической базе, квалификации персонала банка, кадровой политике, методическому и информационному обеспечению деятельности. Экономическая характеристика и классификация ресурсов коммерческого банка. Собственные и привлечённые средства банка. Показатели оценки достаточности капитала банка, используемые в отечественной практике и за рубежом. Сущность и виды пассивных операций банка. Система обязательного страхования банковских вкладов в России и за рубежом. Резервная политика коммерческого банка. Активные операции банка, их виды и роль в формировании прибыли. Кредитные операции банка, методы кредитования физических и юридических лиц. Механизм организации возврата кредита. Оценка кредитоспособности заёмщиков. Этапы кредитного процесса в коммерческом банке. Банковская ликвидность и методы её поддержания. Формирование прибыли коммерческого банка, процентная политика банка. Доходы и расходы банка, их классификация, процентная маржа. Финансовый результат работы банка, рентабельность активов и капитала. Прибыль банка (балансовая, чистая), её распределение и использование. Показатели оценки достаточности капитала банка, используемые в отечественной практике. Капитальная база российских коммерческих банков и направления её развития. Способы увеличения собственного капитала банка. Основы банковского маркетинга. Понятие банковского продукта и методы его разработки. Виды банковской конкуренции на финансовом рынке. Факторы конкурентоспособности банка. В результате освоения учебной дисциплины обучающийся должен обладать следующими общекультурными (ОК) и профессиональными (ПК) компетенциями: ОК-13: владеет основными методами, способами и средствами получения, хранения, переработки информации, имеет навыки работы с компьютером как средством управления информацией, способен работать с информацией в глобальных компьютерных сетях (знать способы и средства получения финансовой информации о денежно-кредитных отношениях, уметь получать, систематизировать и преобразовывать необходимую информацию, владеть навыками управления информацией и работы в глобальных компьютерных сетях); ПК-7: способен анализировать и интерпретировать финансовую, бухгалтерскую и иную информацию, содержащуюся в отчетности предприятий различных форм собственности, организаций, ведомств и использовать полученные сведения для принятия управленческих решений (знать формы отчётности кредитно-финансовых институтов и небанковских организаций, уметь анализировать и интерпретировать финансовую, бухгалтерскую и иную информацию, содержащуюся в отчетности предприятий различных форм собственности, организаций, ведомств, владеть навыками использования полученных сведения для принятия управленческих решений); ПК-8: способен анализировать и интерпретировать данные отечественной и зарубежной статистики о социально-экономических процессах и явлениях, выявлять тенденции изменения социально-экономических показателей (знать современные способы хранения статистических данных финансового характера, уметь анализировать и интерпретировать данные отечественной и зарубежной статистики о социально-экономических процессах и явлениях, выявлять тенденции изменения социально-экономических показателей, владеть навыками поиска и систематизации необходимой финансовой информации). Образовательные технологии: мультимедийные лекции, лекциидискуссии, практические занятия в компьютерном классе, решение задач, изучение нормативно-правовых документов по вопросам организации денежного обращения и кредитного процесса, деловые игры, имитационная игра «Банковский кредит», мини-конференции в группах с оппонентами. Составитель: Н.В. Колоскова, канд. экон. наук, доцент, кафедра финансов и аудита