Положение об учетной политике Некоммерческого Партнерства

advertisement

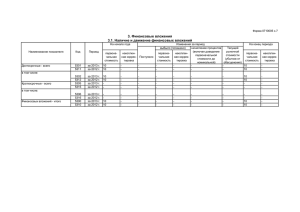

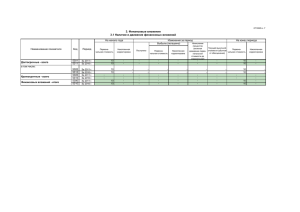

«УТВЕРЖДАЮ» Исполнительный директор НП СОПАУ «Альянс управляющих» _______________Б.А.Копытов 30.12.2013 Положение Об учетной политике Некоммерческого Партнерства «Межрегиональная саморегулируемая организация профессиональных арбитражных управляющих «Альянс управляющих» на 2014 год. Г.Краснодар 1.Порядок ведения учета на предприятии. Партнерство является саморегулируемой организацией, не имеющей в качестве основной цели своей деятельности извлечение прибыли и не распределяющей полученную прибыль среди участников Партнерства. Бухгалтерский и налоговый учет ведется бухгалтерией Партнерства. Учет ведется с использованием компьютерной техники и бухгалтерской программы 1:С Бухгалтерия. Для учета используется рабочий план счетов (приложение №1), разработанный на основе типового плана счетов, утвержденного приказом Минфина России от 31.10.2000 г. №94 Н. В соответствии с требованиями НК вести раздельный учет доходов и расходов НП СОПАУ «Альянс управляющих», в соответствии с которым различать доходы и расходы, полученные (произведенные) в рамках целевого финансирования (уставная деятельность) и за счет иных источников (коммерческая деятельность). В рамках целевого финансирования Партнерство получает целевые поступления, которые не учитываются при определении налогооблагаемой базы при расчете налога на прибыль: Вступительные взносы арбитражных управляющих-членов НП СОПАУ «Альянс управляющих»; Фиксированные ежемесячные членские взносы арбитражных управляющих; Единовременные платежи при осуществлении работы в качестве арбитражного управляющего на предприятиях, назначения на которые осуществлены Арбитражным судом по представлению кандидатур НП СОПАУ «Альянс управляющих»; Взносы арбитражных управляющих в компенсационный фонд; Суммы финансирования из федерального бюджета, из бюджетов субъектов РФ, местных бюджетов, бюджетов государственных фондов, выдаваемые на осуществление уставной деятельности НП СОПАУ «Альянс управляющих»; Другие безвозмездные поступления от арбитражных управляющих, а также от физических и юридических лиц на содержание Партнерства и ведение им уставной деятельности; Другие целевые поступления, учитываемые в соответствии со ст.251 НК РФ. В рамках коммерческой деятельности Партнерство получает доход от реализации работ, услуг: По аккредитации организаций и лиц для сопровождения процедур банкротства; Информационно-консультационных услуг; По организации и проведению научно-практических семинаров, совещаний, конференций; Рекламных, редакционно-издательских услуг. Внереализационные доходы Партнерства определяются в соответствии со ст.250 НК и включают в себя: Доходы от долевого участия в других организациях; Суммы штрафов, пеней и (или) санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба признанных должником или подлежащие уплате должником по решению суда, вступившего в законную силу; Доходы от сдачи имущества в аренду; Доходы в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада; В виде доходов прошлых лет, выявленных в отчетном периоде; В виде суммовой разницы (по товарам и услугам для коммерческой деятельности); В виде сумм кредиторской задолженности, списанной в связи с истечением срока исковой давности или по другим основаниям. 2.Учетные документы и регистры. Хозяйственные операции в бухгалтерском учете оформляются типовыми первичными документами, которые утверждены Законодательством РФ. Первичные документы принимаются к учету, если они являются унифицированными формами и составлены в соответствии с Постановлениями Госкомстата России, а документы, составленные не по соответствующим унифицированным формам должны содержать следующие обязательные реквизиты: Наименование документа Дата составления документа Наименование организации, от имени которой составлен документ Содержание хозяйственной операции Измерители хозяйственной операции (сумма, количество) в натуральном и денежном выражении Наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления, личные подписи указанных лиц. Все учетные документы хранятся в электронном виде в Партнерстве в течение пяти лет. Первичные документы на бумажных носителях хранятся в бухгалтерии в соответствии с установленным сроком их хранения Законодательством РФ. Регистры бухгалтерского учета предназначены для систематизации и накопления информации, находящейся в принятых к учету первичных документах, для отражения на счетах бухгалтерского учета и в бухгалтерской отчетности. Регистры бухгалтерского учета: оборотные ведомости, карточки, журналы ведутся в свободной форме с обязательным указанием следующих реквизитов: Наименование документа; Дата операции; Содержание; Сумма; Оборот по кредиту счета; Входящее и исходящее сальдо; Итоговые суммы по оборотам и остаткам. Главная книга ведется по установленной форме в электронном варианте с условием возможности последующего ее воспроизведения на бумажном носителе. При ведении учета с использованием пакетов прикладных программ могут использоваться регистры и формы, разработанные производителями используемых программ. 3.Порядок ведения инвентаризации. Инвентаризация материалов, товарных запасов и расчетов производится на начало каждого квартала, а также в случаях, предусмотренных Законодательством. Инвентаризация основных средств проводится один раз в три года. 4.Методы учета доходов и расходов. В учете доходы и расходы учитываются методом начисления. Доходы по методу начисления признаются в том отчетном (налоговом) периоде, в котором они имели место независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и имущественных прав. При признании доходов, полученных по договору, заключенному на срок более одного отчетного (налогового) периода, но не предусматривающего равномерное распределение доходов или не позволяющему четко установить связь между доходами и расходами, распределять их самостоятельно по принципу равномерного признания доходов и расходов. В таких случаях при исчислении налоговой базы отчетного (налогового) периода доход учитывается в сумме, приходящейся на соответствующий отчетный (налоговый) период. Датой получения доходов от реализации признается день отгрузки (передачи) работ, услуг, имущественных прав на возмездной основе. Днем отгрузки считается дата реализации, т.е. переход результатов выполненных работ, услуг, перехода права собственности на товары (ст.39, ст.271 НК РФ). Расходы по методу начисления признаются в том отчетном (налоговом) периоде, к которому они относятся, независимо от фактической выплаты денежных средств и иной формы их оплаты (ст.272 НК РФ). При признании расходов по договорам с конкретными сроками исполнения руководствоваться условиями таких договоров и принципом равномерного формирования доходов и расходов, если такие договоры заключены на срок более одного отчетного (налогового) периода. При признании расходов по договорам, предусматривающим получение дохода в течение более одного отчетного (налогового) периода, но не устанавливающим поэтапную сдачу работ, услуг распределять их самостоятельно по принципу признания доходов и расходов (ст.272 НК РФ). Расходы, которые не могут быть непосредственно отнесены на затраты по конкретному виду деятельности, распределяются пропорционально доле соответствующего дохода в суммарном объеме всех доходов (ст.272 НК РФ). Сумма прямых расходов, осуществленных в отчетном (налоговом) периоде, уменьшает доходы от реализации отчетного (налогового) периода, за исключением сумм прямых расходов, распределяемых на остатки незавершенного производства (работ выполненных, но не принятых заказчиком в отчетном (налоговом) периоде. Величина прямых расходов представляет собой сумму фактически осуществленных в текущем месяце расходов на оплату труда работников основного и вспомогательного производства и соответствующую ей сумму начисленных страховых взносов в ПФР, ФОМС, ФСС. Прямые расходы на производство и реализацию работ, услуг распределяются в соответствии со ст. 318 НК РФ. Расходы НП СОПАУ «Альянс управляющих» разделять на расходы по уставной деятельности, расходы по коммерческой деятельности, внереализационные расходы. 5.Методы учета финансовых вложений При осуществлении хозяйственных операций с финансовыми вложениями руководствоваться положениями Федерального закона от 22.04.96 г. № 39-ФЗ «О рынке ценных бумаг», Положением по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02, утвержденным Приказом Минфина РФ от 10.12.02 г. № 126н. Термины, применяемые по отношению к финансовым вложениям. Доначисление - это операция по расчету причитающегося дохода (купонного дохода, части дисконта, начисленных процентов и др.). Доначисление части причитающегося купонного дохода по государственным и корпоративным облигациям, производится, исходя из условий выпуска таких ценных бумаг, и рассчитывается пропорционально количеству дней, прошедших от даты выпуска ценной бумаги или даты выплаты предшествующего купонного дохода до даты совершения сделки (даты передачи ценной бумаги) или даты отчетного периода. Проценты за отчетный период начисляются исходя из суммы долгового обязательства и величины процентов, установленных условиями договоров, в соответствии с решением о выпуске ценных бумаг, с учетом фактического времени пользования имуществом в течение отчетного периода. Переоценка - это доведение до рыночной стоимости ценных бумаг, по которым текущая рыночная стоимость определяется, посредством увеличения (дооценки), либо уменьшения (уценки) их учетной (балансовой) стоимости. Первоначальная учетная (балансовая) стоимость в дальнейшем может корректироваться только посредством переоценки или доведения до номинальной стоимости по долговым ценным бумагам, по которым текущая рыночная стоимость не определяется. Финансовые вложения - это вложения в государственные и муниципальные ценные бумаги, акции, облигации, паи паевых инвестиционных фондов, векселя, прочие ценные бумаги, а также банковские вклады (депозиты) и прочие вложения. Единицей бухгалтерского учета финансовых вложений является одна ценная бумага, - государственные ценные бумаги; ценные бумаги субъектов РФ и муниципальные ценные бумаги, облигации хозяйственных обществ – один эмитент в разрезе серий (в соответствии с условиями выпуска); - акции (в совокупности простые и привилегированные) - один эмитент; - паи паевых инвестиционных фондов – один паевой инвестиционный фонд; - векселя, депозитные сертификаты – одна ценная бумага; - депозитные вклады – один вклад; Аналитический учет ведется по каждому виду финансовых вложений и объектам, в которые осуществлены вложения, для обеспечения полной и достоверной информации о финансовых вложениях, а также надлежащим контролем за их наличием и движением. По принятым к бухгалтерскому учету государственным ценным бумагам и ценным бумагам других эмитентов в аналитическом учете должна быть отражена следующая информация: - наименование эмитента, вид ценной бумаги; - номер, серия и т.д. ценной бумаги; - номинальная стоимость ценной бумаги; - цена покупки; - расходы, связанные с приобретением ценных бумаг; - общее количество ценных бумаг; - дата покупки, дата продажи или иного выбытия; - место хранения. Аналитический учет депозитных вкладов ведется по каждому вкладу. Депозитные вклады в бухгалтерской отчетности отражаются в составе финансовых вложений. Начисление процентов по депозитным вкладам в бухгалтерском учете и отражение их в составе доходов производится ежеквартально. Финансовые вложения в бухгалтерской отчетности отражаются как краткосрочные, если срок обращения (погашения) по ним не более 12 месяцев после отчетной даты. Все остальные финансовые вложения учитываются как долгосрочные. Первоначальной стоимостью финансовых вложений, приобретенных за плату, признается сумма фактических затрат на их приобретение с учетом НДС. Фактическими затратами на приобретение активов в качестве финансовых вложений являются: - суммы, уплачиваемые в соответствии с договором продавцу; - суммы, уплачиваемые организациям за информационные и консультационные услуги и иные услуги, связанные с приобретением активов; - вознаграждения, уплачиваемые организациям, через которые приобретены финансовые вложения; - иные затраты, непосредственно, связанные с приобретением финансовых вложений. Первоначальная стоимость приобретенных облигаций формируется без учета купонного дохода (НКД), уплаченного продавцу на дату приобретения. Часть НКД, уплаченная продавцу при приобретении финансовых вложений списывается на расходы в момент погашения купона эмитентом, выбытия ценной бумаги в результате продажи, гашения и пр. выбытия. Доначисление НКД производится на последнюю дату отчетного квартала, исходя из количества дней отчетного периода и проспекта эмиссии эмитента каждого конкретного выпуска ценных бумаг. Финансовые вложения, по которым можно определить текущую рыночную стоимость, отражаются в бухгалтерском учете и бухгалтерской отчетности по текущей рыночной стоимости ежеквартально путем корректировки их оценки на предыдущую отчетную дату. Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в бухгалтерском учете и в бухгалтерской отчетности на отчетную дату по первоначальной стоимости. Под текущей рыночной стоимостью ценных бумаг понимается их рыночная стоимость, рассчитанная в установленном порядке организатором торговли на рынке ценных бумаг. Данные о текущей рыночной стоимости для переоценки, определяются по информации об итогах торгов на ММВБ. В случае отсутствия данных на ММВБ, используются данные об итогах торгов на РТС. В случае отсутствия данных на РТС, используются данные об итогах торгов на СПВБ. Если ценная бумага приобреталась на внебиржевом рынке, но является обращающейся, то данные о ее рыночной цене определяются по итогам торгов организаторов торговли в указанном ранее порядке. Для определения текущей рыночной стоимости ценных бумаг используется рыночная стоимость, рассчитываемая в соответствии с Порядком расчета рыночной цены эмиссионных ценных бумаг и инвестиционных паев паевых инвестиционных фондов, допущенных к обращению через организаторов торговли, утвержденным постановлением ФКЦБ от 24.12.2003 № 03-52/пс. Рыночная цена для целей переоценки, в случае ее представления дробным числом с тремя и более знаками после запятой, применяется с точностью, до двух знаков после запятой. Если отчетная дата является нерабочим днем для организатора торговли, и на эту дату рыночные цены организатором торговли не рассчитываются, то для целей переоценки используется рыночная стоимость, рассчитанная на последний рабочий день до отчетной даты. В случае если по объекту финансовых вложений, ранее оцениваемому по текущей рыночной стоимости, на отчетную дату текущая рыночная стоимость не определяется, такой объект финансовых вложений отражается в бухгалтерской отчетности по стоимости его последней оценки. Под стоимостью последней оценки считать последнюю рыночную стоимость, рассчитанную организатором торговли, из найденных в отчетном периоде. Пересчет стоимости финансовых вложений, денежных средств на банковских счетах, на счетах брокеров, стоимость которых выражена в иностранной валюте, в рубли производится на дату совершения операции по курсу Центрального Банка Российской Федерации, а также на последний день отчетного квартала. Пересчет стоимости финансовых вложений, выраженной в иностранной валюте, в рубли на дату совершения операции производится только в части стоимости актива, выраженной в иностранной валюте. При выбытии ценных бумаг, за исключением векселей, их стоимость определяется по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО). Финансовые вложения такие как: векселя, предоставленные займы, дебиторская задолженность, приобретенная на основании уступки права требования, вклады в уставный капитал т.п. по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО). При отражении в регистрах бухгалтерского учета хозяйственных операций по погашению облигаций с амортизацией долга сумма частичного погашения номинальной стоимости облигации (в соответствии с решением о выпуске ценной бумаги), начисленная в бухгалтерском учете фонда, учитывается в составе прочих доходов. При этом в составе прочих расходов отражается часть балансовой стоимости облигации пропорционально сумме частичного погашения. При проведении конвертации ценных бумаг, ценная бумага (новая), в которую производится конвертация, отражается на балансе: - в одну партию. При этом учитывается, что выбрано в качестве единицы бухгалтерского учета финансовых вложений (одна ценная бумага, партия или серия). При постановке на учет акций новых хозяйственных обществ, выделившихся в результате проведения реорганизации путем выделения, первоначальная стоимость их принимается равной доле стоимости чистых активов, полученных от реорганизуемой организации при выделении. При этом первоначальная (или балансовая) стоимость акций реорганизуемой организации, состоящих на учете до начала проведения реорганизации не изменяется. В случае отсутствия официальной публикации в средствах массовой информации разделительного баланса реорганизуемого хозяйственного общества первоначальная стоимость акций новых хозяйственных обществ, выделившихся в результате проведения реорганизации путем выделения, принимается равной рыночной стоимости. Учет таких акций ведется только по количеству и по аналитическим признакам. При постановке на учет дополнительных акций хозяйственных обществ, распределяемых пропорционально количеству акций основного выпуска, находящихся на учете у акционеров, в случаях не связанных с реорганизацией хозяйственного общества, их стоимость принимается равной рыночной стоимости. На конец отчетного года проводится проверка наличия условий устойчивого снижения стоимости (обесценение) финансовых вложений, по которым не определяется их текущая рыночная стоимость: -Один раз в год по состоянию на 31 декабря отчетного года. Устойчивое существенное снижение стоимости финансовых вложений, по которым не определяется их текущая рыночная стоимость, ниже величины экономических выгод, которые фонд рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности, признается обесценением финансовых вложений. В случае если проверка на обесценение подтверждает устойчивое существенное снижение стоимости финансовых вложений, фонд образует резерв под обесценение финансовых вложений на величину разницы между учетной стоимостью и расчетной стоимостью таких финансовых вложений. В бухгалтерской отчетности стоимость таких финансовых вложений отражается за вычетом суммы образованного резерва по их обесценение. 5.Учет основных средств. Учет основных средств (ОС) осуществлять в соответствии с ПБУ 6/01 «Учет основных средств». ОС принимаются к бухгалтерскому учету по первоначальной стоимости, т.е. по сумме фактических затрат на приобретение, сооружение, изготовление, за исключением НДС. Изменение стоимости ОС, в которой они были приняты к бухгалтерскому учету, производится в случаях: достройки, дооборудования, реконструкции, частичной ликвидации, переоценки ОС. Объекты ОС стоимостью менее 40 000 руб. (Сорока тысяч) за единицу списываются на затраты единовременно после ввода в эксплуатацию. Приобретенные книги, брошюры и т.п. издания стоимостью менее 40 000 руб. (Сорока тысяч) за единицу списываются на затраты по мере их использования или эксплуатации. 6.Учет нематериальных активов. Учет нематериальных активов (НМА) осуществлять в соответствии с ПБУ 14 «Учет нематериальных активов». К НМА относить результаты интеллектуальной деятельности (собственности), деловую репутацию фирмы, владение «ноу-хау» и т.д. 7.Учет материально-производственных запасов» Учет осуществлять в соответствии с ПБУ 05/01 «Учет материальнопроизводственных запасов». Фактическая стоимость приобретенных материалов отражается в бухгалтерском учете на счете 10 «Материалы».Списываются материально-производственные запасы по средней себестоимости. 8.Учет расходов будущих периодов. К расходам будущих периодов относятся затраты произведенные в отчетном периоде, но относящиеся к следующим отчетным периодам. Списание производится равномерно в течение периода, к которому они относятся. 9.Представительские расходы. Представительские расходы, связанные с приемом и обслуживанием представителей других организаций, участвующих в переговорах в целях установления и поддержания сотрудничества, а также участников, прибывших на заседание Совета Партнерства, независимо от места проведения данных мероприятий, а также официальных лиц партнерства, участвующих в переговорах, относятся к прочим расходам, связанным с производством и учитываются как косвенные (ст.264 НК РФ). Представительские расходы в течение отчетного (налогового ) периода включаются в состав прочих расходов в размере 4% от расходов на оплату труда за этот отчетный (налоговый) период. 10.Расчеты с подотчетными лицами. Выдача подотчетных сумм оформляется расходным кассовым ордером. Предельный срок возврата подотчетных сумм (кроме сумм, выдаваемых на командировки) составляет 100 календарных дней. Отчет о расходовании подотчетных сумм оформляется авансовым отчетом с приложением оригиналов подтверждающих документов, допускается приложение копий документов (почтовых квитанций, квитанций об оплате государственной пошлины) в случае необходимости направления оригиналов в соответствующие государственные органы (ИФНС, Арбитражный суд и др.) В случае оплаты сотрудником расходов организации из собственных средств, данные суммы признаются расходами организации и подлежат возмещению сотруднику после предъявления им первичных документов, подтверждающих соответствующие расходы с оформлением авансового отчета и расходного кассового ордера. Аналитический учет по выданным подотчетным суммам и отчетам ведется в разрезе сотрудников. 11.Налог на прибыль. Доходы, полученные в рамках уставной (некоммерческой) деятельности, не подлежат налогообложению налогом на прибыль. В случае ведения предпринимательской деятельности объектом налогообложения по налогу на прибыль признается сумма полученных доходов, уменьшенная на величину произведенных расходов (за исключением расходов, произведенных за счет средств целевого финансирования). Доходы и расходы определяются в соответствии с главой 25 НК РФ. Суммы налога на прибыль подлежащих зачислению в доходную часть бюджетов субъектов РФ и муниципальных образований определяются как соответствующие налоговым ставкам процентные доли налоговой базы. 12.Порядок изменения учетной политики. Учетная политика утверждается на один календарный год. Дополнения в Положение «Об учетной политике» вносятся по мере необходимости и в случаях изменений или дополнений, вносимых в нормативные акты по бухгалтерскому учету. Надлежащим образом оформленные дополнения являются неотъемлимой частью действующего Положения «Об учетной политике». Изменение учетной политики может производиться в следующих случаях : Изменения законодательства РФ или нормативных актов по бухгалтерскому учету; Разработки организацией новых способов ведения бухгалтерского учета, предполагающего более достоверное представление фактов хозяйственной деятельности в учете и отчетности или меньшую трудоемкость учетного процесса; Существенного изменения условий деятельности, связанного с реорганизацией, изменением вида деятельности. Изменение учетной политики должно быть обоснованным. Изменение учетной политики должно вводиться с 01 января года, следующего за годом его утверждения. Приложение : Рабочий план счетов