Что такое ПИФ и пай

реклама

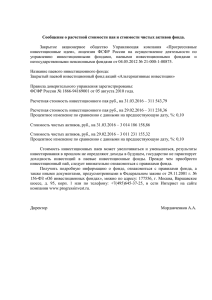

Что такое ПИФ и пай Основной тенденцией развития внутреннего финансового рынка в последние годы стало появление альтернативных форм инвестирования, доступных для всех казахстанцев. Одним из таких альтернативных форм выступает пай в паевом инвестиционном фонде (ПИФ). Для инвестора покупка пая означает передачу денег в доверительное управление. История современного паевого инвестирования в Казахстане берет свое начало с 2005 г., когда на финансовом рынке появился качественно новый участник в лице инвестиционных фондов. Уже на 1 января 2006 г. было зарегистрировано 45 паевых инвестиционных фондов, из которых 34 рискового инвестирования [1]. По данным инвестиционного сервера www.Investfunds.kz, на 30.04.08 в Казахстане действует 68 инвестиционных фондов открытого, интервального и рискового инвестирования. Согласно Закону Республики Казахстан "Об инвестиционных фондах" от 7 июля 2004 г., паем является ценная бумага, выпущенная в бездокументарной форме [2]. При приобретении пая вы становитесь долевым собственником ПИФа или держателем пая. Кто контролирует фонды? Важно знать, что ПИФ не является юридическим лицом. Ключевой фигурой выступает управляющая компания, которая и несет ответственность за формирование инвестиционного портфеля фонда. Портфель фонда формируется из ценных бумаг (государственных и негосударственных, иностранных и отечественных), драгоценных металлов, валюты, депозитов и пр. Под эгидой одной управляющей компании может быть создано несколько ПИФов разного типа. Управляющие компании получают лицензию, также как и любой другой финансовый институт. Контроль над использованием денег пайщиков и операциями, осуществляемыми управляющей компанией, обеспечивается государством в лице Агентства РК по регулированию и надзору финансового рынка и финансовых организаций (АФН). Независимый банк-кастодиан ведет учет активов ПИФа и контролирует правильность операций, проводимых управляющей компанией с активами фонда. Реестр пайщиков и учет их имущественных прав осуществляется независимым регистратором. То есть риск нецелевого использования средств пайщиков снижается до предельного минимума. Как вернуть деньги обратно Самый первый вопрос, который появляется у потенциального инвестора, т. е. у вас, - это "Как я смогу вернуть свои деньги обратно, если доверю их ПИФу?". Условия выкупа пая в первую очередь характеризуют возможность возвращения вложенных средств обратно инвестору. Это происходит после расторжения договора между ПИФом (управляющей компанией) и инвестором. Наиболее приемлемыми для розничных инвесторов являются ПИФы открытого и интервального типа, качественное различие которых заключается в сроках выкупа пая у его держателя. В соответствии с законодательством, сведения об инвестиционном фонде рискового инвестирования не могут размещаться в средствах массовой информации и распространяться путем наружной (визуальной) рекламы. Это делается с целью защиты интересов инвесторов. Вложения в такой фонд подвергаются большим рискам, связанным в большинстве случаев с агрессивной политикой инвестирования средств. В случае возникшей у вас необходимости продажи пая управляющая компания выкупает обратно данную ценную бумагу по расчетной стоимости текущего дня на основании получения заявки от долевого собственника, но в порядке, установленном законодательством и правилами фонда: 1) выкуп пая открытого ПИФа производится не реже одного раза в две недели; 2) выкуп пая интервального ПИФа производится не реже одного раза в год. Современные условия по выкупу паев, предлагаемые казахстанскими ПИФами, значительно повышают их привлекательность для инвестора: выкуп пая многими отрытыми ПИФами осуществляется на еженедельной основе, а некоторые интервальные фонды по частоте выкупа приближаются к открытым. Согласно законодательству предусмотрена система скидок с расчетной стоимости при выкупе пая управляющей компанией и надбавки при их последующем размещении, которые не могут превышать трех процентов от расчетной стоимости. Однако некоторые казахстанские ПИФы для увеличения спроса на их инструменты пока отказываются от таких мер в пользу держателя пая. Физические лица при покупке или продаже пая освобождаются от налогообложения. Сам фонд и его активы также освобождены от налогообложения. Какие есть риски Все приведенные выше положительные стороны инвестирования предполагают и наличие некоторых недостатков. Самым первым можно назвать рыночные риски, связанные с уменьшением стоимости финансовых инструментов в портфеле активов ПИФов. Однако требования, предъявляемые к фондам относительно объектов инвестирования, понижают данный возможный риск, но отнюдь не исключают его. Диверсификация портфеля предполагает наличие различных инструментов в нем. Как и всякому владельцу, желающему проследить о состоянии и направлении вложенных средств, управляющие компании предлагают ежемесячно обновляемые данные об инвестиционной деятельности фонда. Также существует риск, что стоимость пая упадет ниже той цены, по которой он был куплен. И наоборот, получение дохода по инвестированию средств в пай исчисляется в разнице между покупкой и продажей пая его держателем. Или, если пай не продается обратно, превышением текущей стоимости пая над стоимостью его покупки. Покупка осуществляется только в тенге, т. е. возможности диверсификации по виду валюты на рынке паевого инвестирования отсутствуют. При этом пай может быть продан или передан любому физическому или юридическому лицу, резиденту или нерезиденту, либо передан по наследству. НУРГАЗИНА Асель кандидат экономических наук АО "Региональный финансовый центр города Алматы" 1. Отчет Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций за 2005 год. - Алматы, 2005. - 80 с. 2. Закон Республики Казахстан "Об инвестиционных фондах" от 7 июля 2004 г. № 576-II 3. www.investfunds.k