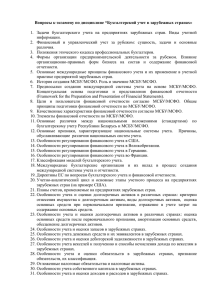

Praktikum - Белорусский государственный экономический

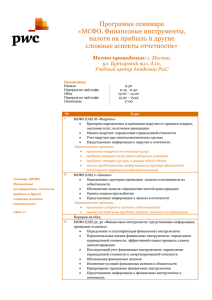

реклама