ОЦЕНКА ВЗАИМНОГО ВЛИЯНИЯ ИНДИКАТОРОВ

реклама

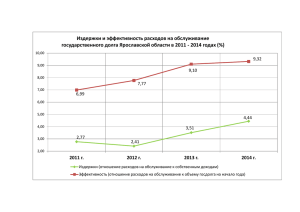

ОЦЕНКА ВЗАИМНОГО ВЛИЯНИЯ ИНДИКАТОРОВ МЕЖБАНКОВСКОГО РЫНКА И СУВЕРЕННОГО ДОЛГА ВЕДУЩИХ ЭКОНОМИК Согласно недавним исследованиям (Reinhart C., Rogoff K., 2011), банковские кризисы, как правило, предшествуют кризисам суверенного долга и могут рассматриваться как их предикторы. В этой связи представляется актуальным количественно оценить взаимное влияние состояния банковского сектора и суверенного долга в ведущих экономиках мира. Под ведущими экономиками подразумеваются 14 стран ОЭСР, Еврозона и Россия. В качестве индикаторов состояния банковского сектора и госдолга используются динамика трехмесячных ставок национальных межбанковских рынков и доходности к погашению долгосрочных гособлигаций1. Временной период исследования охватывает период с сентября 2008 по август 2012 года. Исследование осуществлялось на 3 уровнях: 1) оценка влияния межбанковского рынка и госдолга на уровне отдельной страны; 2) анализ взаимного влияния состояния межбанковского рынка в рамках данной выборки стран и аналогичный расчет для госдолга; 3) оценка интенсивности связей для обоих индикаторов и соотношения между ними. 1. Первоначально оценивалась взаимосвязь динамика трехмесячных ставок национальных межбанковских рынков и доходности к погашению долгосрочных гособлигаций для отдельных государств. Для этого использовался тест Грейнджера на наличие причинно– следственной связи. С целью корректного определения числа лагов для реализации данного теста предварительно строились векторные авторегрессионные модели (VAR) и на основе информационных критериев Шварца и Акаике выбирался оптимальный порядок VAR. Построенные модели также проверялись на устойчивость. Результаты теста Грейнджера представлены в таблице: Страна Австралия Канада Чехия Дания Исландия Япония Юж. Корея Новая Зеландия Норвегия Польша Швеция Швейцария Великобритания США 1 Количество лагов (порядок VAR) 4 5 3 1 3 1 2 4 7 2 4 1 5 2 Межбанк влияет на госдолг – +** +* – +** – +** +* +* +*** – – – – Данные Monthly Monetary and Financial Statistics (http://stats.oecd.org/). Госдолг влияет на межбанк – – – +* +*** – +*** +* +** – – – +** – Страны Еврозоны 2 Россия 7 * - значимо на уровне 10%, ** - 5%, *** - 1%. – +*** +*** – В целом, можно говорить о наличии заметного взаимного влияния состояния межбанковских рынков и госдолга ведущих экономик: в 25% случаев влияние направлено от рынка МБК к госдолгу (Канада, Чехия, Польша, Россия) в 18,75% – от госдолга к рынку МБК (Дания, Великобритания, Еврозона), в оставшихся 56,25% речь идет о двунаправленной связи, когда изменения одного показателя вызывают сложную цепочку прямых и обратных эффектов. Это свидетельствует об актуальности рассмотрения взаимосвязи банковского сектора ключевых экономик и состояния их госдолга как возможной основы новых процессов “финансового заражения”. Ниже, в справочных целях был осуществлен аналогичный расчет для стран-членов Еврозоны. На дезагрегированном уровне он подтверждает, что для этого объединения характерно ранее установленное направление влияния от госдолга к рынку МБК (за счет Бельгии, Ирландии, Португалии, Словакии). Вместе с тем, обращает на себя внимание отсутствие вообще какой-либо связи между динамикой Euribor и доходностями гособлигаций Греции, Италии и Испании. Этот труднообъяснимый факт остается устойчивым к изменению спецификации VAR. Возможное объяснение: на протяжении большей части исследуемого интервала операции с суверенными облигациями указанных стран носили преимущественно не рыночный характер (дискреционный выкуп бумаг в рамках мер стабилизационной политики). Страна Количество лагов (порядок VAR) Австрия 2 Бельгия 2 Финляндия 2 Франция 2 Германия 2 Греция 7 Ирландия 2 Италия 2 Португалия 6 Словакия 2 Словения 3 Испания 2 * - значимо на уровне 10%, ** - 5%, *** - 1%. Межбанк (Euribor) влияет на госдолг – – – – – – – – +** – – – Госдолг влияет на межбанк (Euribor) – +*** – – – – +*** – +** +** – – В любом случае, данный подход раскрывает взаимосвязь состояния рынка МБК и госдолга лишь в первом приближении, поскольку основан на объединении индивидуальных страновых зависимостей и игнорирует их сетевое влияние в разрезе каждого из двух показателей. Поэтому далее необходимо выявить межстрановые связи как для рынков МБК, так и госдолга, а затем попытаться “совместить” полученные матрицы связей. 2. Данная задача решается с помощью построения многоразмерной VAR (16 переменных=16 стран) с последующим выявлением парных связей между странами на Russian… United States United Kingdom Switzerland Sweden Poland Norway New Zealand Korea Japan Iceland Denmark Czech Republic Canada Australia 0.70 0.60 0.50 0.40 0.30 0.20 0.10 0.00 -0.10 -0.20 -0.30 Euro area (17… основе теста Грейнджера. Этот подход является одной из возможных схем оценки системного риска (Billio et al., 2010). В случае наличия взаимного влияния стран в матрицу связей вносилось значение 1. В результате для каждой из стран можно определить число испытываемых влияний (“импульсов извне”, ИВ) и генерируемых влияний (импульсов, которые распространяются на другие страны, ГВ). Кроме того, ГВ ИВ целесообразно оценить и интегральный эффект (ИЭ) влияния по формуле ИЭ . ГВ ИВ Чем ближе этот индикатор к +1, тем влиятельнее (и автономнее) рынок изучаемой страны. Наоборот, чем ближе показатель к –1, тем в большей степени она зависима от внешних импульсов. Соответствующие оценки были проведены в разрезе показателей рынка МБК и госдолга. Результаты приведены на следующих диаграммах. Расчеты показывают, что рынки МБК Швейцарии, Великобритании, США и Японии генерируют сильные импульсы для других экономик. Они выступают в качестве доминант в рамках исследуемой выборки. Также необходимо отметить высокую плотность взаимных связей между рынками МБК ведущих экономик: реализовано почти 63% от потенциально возможного числа связей. В случае госдолга картина отличная. 1.5 1 0.5 0 -0.5 Russian Federation United States United Kingdom Switzerland Sweden Poland Norway New Zealand Korea Japan Iceland Denmark Czech Republic Canada Australia -1.5 Euro area (17… -1 Наибольшим потенциалом для внешнего влияния здесь обладают Россия, Швейцария, Япония и Швеция. Плотность взаимных связей здесь составляет лишь 22% от потенциального числа. В целом, коэффициент корреляции между страновыми интегральными эффектами для госдолга и рынка МБК равен 0,17. Эти данные свидетельствует о значимых различиях в трансмиссии шоков между странами на рынке МБК и рынке суверенного долга. Этот факт позволяет выдвинуть гипотезу, что финансовое заражение протекает очень динамично на рынке МБК и утрачивает скорость при “переливе” на рынок госдолга. 3. Анализ, проведенный в пункте 2, исходит из стабильности парных взаимосвязей между странами в течение исследуемого временного интервала. Между тем, в условиях нестабильности корреляции финансовых переменных (доходностей, процентных ставок) весьма волатильны. Это свойство может быть передано с помощью разнообразных техник моделирования, например, ARCH-GARCH моделей и динамических корреляций (Engle, 2009) и др. В данном исследовании применялся самый простой из возможных способов – метод построения скользящих корреляционных матриц. Были выбраны “окна”, шириной 6, 12 (базовый) и 18 месяцев. На основе построенных матриц были вычислены индикаторы интенсивности связей. 120 100 80 60 40 20 0 -20 1 3 5 7 9 11 13 15 17 19 21 23 25 27 29 31 33 35 37 Interbank_rates_12 pubdebt_rates_12 Они позволяют уточнить датировку перехода финансового кризиса в кризис суверенной задолженности (апрель-июнь 2010 года). Кроме того, их можно воспринимать как совпадающие индикаторы состояния рынков МБК и госдолга. Тест Грейнджера вновь выявил бинаправленный характер связей между двумя рынками.