ЕАЭС: neoфинансовый подход к интеграции Декан школы Финансы и учет, НЭУ им.Т.Рыскулова,

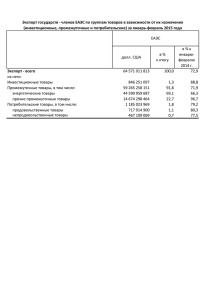

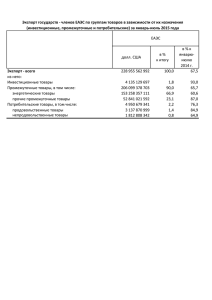

реклама

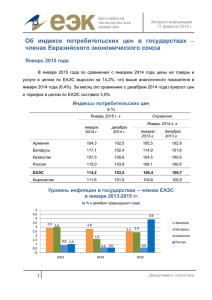

ЕАЭС: neoфинансовый подход к интеграции Декан школы Финансы и учет, НЭУ им.Т.Рыскулова, д.э.н, профессор А.Адамбекова Доклад подготовлен в рамках выступления на Международной научнопрактической конференции «Евразийский экономический союз: перспективы и проблемы интеграции в области бухгалтерского учета, налогообложения и аудита», прошедшей в г.Новосибирске 28 апреля 2015г. Актуальность поднимаемого вопроса. Для национальных экономик государств участниц ЕАЭС вопрос интеграции и развития ее форм не является новым. Скорее это рабочий вопрос, актуальность которого поддерживается ежедневно путем постановки текущих задач развития. Каждое государство понимая значимость интегрированного с партнерами развития, ставит тем не менее прежде всего вопросы соблюдения собственных интересов. И с одной стороны, это вполне объяснимая тактика национального развития. С другой стороны, на микроуровне, бизнес какой бы он не был – крупный, средний, корпорированный или сращенный уже давно реализует в своих тактико-стратегических целях тенденции neoфинансового подхода к построению бизнес процессов. Объединение государств в экономическое сообщество преследует своей целью достижение, прежде всего, тех параметров конкурентоспособности, которые в одиночку достигнуть достаточно сложно (при всём богатстве накопленного опыта, имеющихся ресурсов и силе политического положения). В этой связи сформированный за годы развития СНГ, ЕврАзЭС, ТС, ЕАЭС экономикоправовой задел при политической поддержке руководства наших стран, тем не менее, не дал значимых результатов в создании на территории наших государств центров роста, являющихся результатом интеграционного процесса наших экономик. Цель исследования – осветить основные проблемно-перспективные вопросы интеграционного развития национальных финансовых рынков в направлении построения евразийских финансовых центров роста. Срез евразийского экономического фундамента Следует отметить, что за годы функционирования созданного в 2000г главами государств Белоруссии, Казахстана, Киргизии, России и Таджикистана ЕврАзЭС было заключено много значимых для данного сообщества договоров и принято нормативных актов, нацеленных на стимулирование интеграционных процессов. Так, например, регламентированы режим эмиссии российских депозитарных расписок и обращения иностранных ценных бумаг, позволяющий привлекать инвестиции казахстанским и белорусским эмитентам. В Казахстане запущенный крупный проект – Региональный финансовый центр Алматы значительно либерализовал условия биржевой торговли для иностранных компаний. Наряду с этим и кризис придал дополнительный импульс интеграционным процессам. Тем не менее, нельзя сказать, что степень интеграции финансовых рынков, отвечает уровню взаимодействия экономик, потоков капитала и населения стран ЕАЭС. Складывается впечатление, что интеграционный механизм и интерес участников бизнеса проявляется только в сфере материального производства и торговли, а финансовый сектор как бы остается в стороне от этих процессов. Но если фондовый рынок требует непосредственной инициации от самих участников рынка интеграционных движений, то валютно-платежная система казалось бы не требует дополнительных стимулов, поскольку обслуживает систему движения бизнеса, капитала и трудовых ресурсов между странами. Однако и здесь в общем «а воз и ныне там». Наши товаропроизводители и экспортеры предпочитают осуществлять расчеты в привязке к долларам США или евро. Ярким примером даже в сфере розничного бизнеса стал бум автомобильных продаж, имевших место в 2014г. простимулированный именно нестабильностью российского рубля. Отсутствие заинтересованности экспортеров в использовании в расчетах национальных валют не стимулирует финансовые институты к развитию платежных инструментов и механизмов в направлении интегрирования платежных систем. До последнего времени на казахстанском межбанковском рынке 99% сделок осуществлялось с долларом США. Операции с российскими рублями и евро занимали незначительные доли – порядка 1% – в обороте биржевого и внебиржевого сегментов валютного рынка. На сегодняшний день в национальных валютах стран ЕАЭС число расчетов незначительно, а использование в качестве посредников доллара и евро ведет к увеличению издержек участников внешнеторговой деятельности, ухудшению проведения взаимных расчетов по финансовым операциям, вынуждает наши компании держать дополнительные объемы средств в иностранных валютах, что приводит к неоправданным валютным рискам. Экономико-правовая платформа интеграции в ЕАЭС Те же вопросы, которые ставились когда то в далеком 2000 году, до сих пор остаются актуальными и нерешенными. В тоже время нельзя категорично сказать, что за годы ЕврАзЭС ничего не сделано. Несомненно, всё наработанное и достигнутое стало фундаментом для создания ЕАЭС на базе построения ЕАЭП. Однако в большинстве своем всё ключевые параметры достигнуты минуя интеграционные процессы на финансовом секторе. В то время как в мировой экономике neoфинансовый подход в развитии бизнеса и государственных финансов во многих странах стал ключевым и сегодня финансы определяют всё и вся. В случае вопросов интеграции финансовых рынков стран участниц ЕАЭС – данный подход не срабатывает. Да сегодня сделано многое - всё то, что послужит фундаментом для интеграционных процессов на финансовом рынке наших стран. Так определена возможность взаимного признания лицензий финансовых посредников к 2020 году. Запущен процесс поэтапного формирования наднационального регулирующего органа (однако следует отметить, что если изначально озвучивались сроки запуска с 2020 года, то сейчас они сдвинулись к 2025 году). Одновременно данный процесс будет происходить с мероприятиями по гармонизации законодательства в финансовой сфере наших стран. Так, например, изучается вопрос определения единых стандартов по таким направлениям как: требования к качеству финансовых продуктов и услуг, требования к квалификации специалистов финансового рынка, базовый уровень финансовой грамотности населения и методики её повышения для различных категорий граждан. И тем не менее neoфинансовый подход так или иначе оказывает свое влияние даже в условиях устойчивого к нему неинтегрирующегося финансового рынка ЕАЭС. Казалось бы очень конкретный, адресно-прикладной вопрос по необходимости признания полисов обязательного страхования гражданскоправовой ответственности владельцев транспортных средств государств участников ЕАЭС, охватывает своей проблематикой многие смежные сектора финансового рынка и отрасли экономики. Это и вопросы грузоперевозок, экспорта товаров и сырья, вопросы налогообложения и таможенного регулирования и многое другое. Несомненно, это вновь и вновь демонстрирует значимость финансов в современных мироотношениях, но это решаемые проблемы которые требуют системного и организованного подхода в их разрешении. Специфичность интеграционных процессов на финансовом рынке Национальные финансовые рынки наших стран больше давлеют к модели эклектичного (светского) рынка, то в целом преимущество финансового сектора здесь заключается в том, что он не имеет особых различий по национальным особенностям. Главной формулой взаимодействия должна стать идея о том, что взаимодействие участников (интеграция в рамках ЕАЭС), заимствование идей, инструментов и технологий обогащают все сегменты финансового рынка, приводят к увеличению количества (ассортимента) и объемов проводимых сделок, а также их эффективности. Основными предпосылками для взаимодействий сегментов финансового рынка друг с другом являются: размещение активов, формирование пассивов; расширение ассортимента финансовых услуг, увеличение объемов продаж; сокращение трансакционных издержек, снижение себестоимости услуг, минимизация налогообложения; расширение сфер влияния; диверсификация вложений и снижение рисков. Выявление данных предпосылок позволило установить, что внутри финансового рынка взаимодействие проявляется в трех основных формах: - рыночное взаимодействие – отношения между участниками рынками как между поставщиками услуг (например, в процессе вложения страховой компанией активов в ценные бумаги). Данная форма взаимодействия обусловлена спецификой бизнеса; - взаимодействие по предписанию – отношения между участниками рынка являющимися акционерами или соакционерами, учредителями друг друга. Данное взаимодействие проявляется и регулируется действующим законодательством, внутренними нормативными документами участников отношений и принципами корпоративного управления; - кооперированное взаимодействие – как форма, выражающая отношения по созданию новых инструментов или структур финансового рынка, выражающих взаимоотношения участников рынка. С одной стороны, напрашивается мысль о том, что мы на сегодня не можем развить и активизировать простые формы взаимодействия, связанные к примеру в банковском секторе с платежно-расчетными операциями ( наши банки слабо заинтересованы в открытии межбанковских коррсчетов, неактивно открывают филиалы и представительства в странах ЕАЭС, отсутствуют единые требования к официальной статистической информации о финансовом рынке, что не дает возможностей к анализу – армянская финансово-банковская статистика только на армянском языке). Т.е. не срабатывает не рыночное взаимодействие, не взаимодействие по предписанию, а кооперированное настолько незначительно, что не выделяется в общей динамике (н-р, ЕТС). С другой стороны, важно понимать, что если в нефинансовых секторах экономики любая из известных форм взаимодействия (кооперация, сети, кластер, ФПГ) направлена на взаимодействие как таковое, то на финансовом рынке складывается иная ситуация. Так, даже в рамках рыночного взаимодействия, финансовый институт, являясь участником взаимодействия по предписанию, реализует, прежде всего, свои интересы. Финансовые рынки стран ЕАЭС: отдельные актуальные индикаторы Что сегодня, на наш взгляд, ещё сдерживает активизацию интеграции между нашими финансовыми рынками. Это без сомнения, уже многие годы обсуждаемая тема слабой финансовой грамотности населения, высокая концентрация финансовых институтов внутри сегментов рынка (монополизм услуг) и слабая заинтересованность в инвестиционных продуктах со стороны потребителей. Таблица - Свод по странам ЕАЭС на 01.01.2015 Казахстан (182,35) БВУ, кол-во В т.ч. гос-ные Активы БВУ, млрд USD Кредиты БВУ, млрд USD МБК, млрд USD СК, кол-во В т.ч. гос-ные Страховые премии, 38 1 100,05 47,2% 77,8 36,7% Россия (56,23) Банковский сектор 1049 29 1381,0 108,8% 926,8 73,0% Белоруссия (11,900) 31 5 ЕАЭС (без данных по Армении) 40,2 61,4% 1118 35 1521,25 98,4% 28,7 43,8% 1033,3 66,8% 2,56 122,0 1,53 126,09 34 1 1,46 Страховой сектор 416 9 17,5 24 4 0,71 444 14 19,67 млрд USD Капитализаци я млрд USD ГЦБ, млрд USD ВВП, млрд USD М0, млрд USD Инфляция,% 61,5 29% 23,4 11,0% Фондовый рынок 406,0 32% 97,4 7,7% 6,9 10,5% 536,5 34,7% 2,9 4,4% 123,7 8% 211,8 Макроэкономические критерии 1269,0 65,4 1546,2 6,15 127,0 1,17 134,85 7,4 11,4 16,2 Согласно сложившимся в мировой практике показателям, уровень финансового посредничества, выраженный как отношение банковских активов к ВВП, в среднем в зависимости от уровня развития стран составляет: Центральной Европы 100%, в странах Юго-Восточной Европы – 80% и в ЕАЭС – 98,4%. Для сравнения: средний уровень финансового посредничества в еврозоне превысил 260%. Банковские системы стран ЕАЭС, составляющие основу финансового рынка, пока не в полной мере выполняют функцию трансформации сбережений в инвестиции. Несмотря на то, что в целом показатель доля банковских кредитов реальному сектору к ВВП по ЕАЭС с 2008г улучшился (66,8% против 60,8%), в разрезе стран ситуация не самая лучшая. Так, российские и белорусские банки в общем смогли удержать данный показатель на докризисном уровне (73,0% против 67,5%; 43,8% против 39,7% соответственно), в то время как казахстанские банки сократили свое кредитование экономики почти вдвое – 36,7% против 75,1%. Для сравнения, в странах Европы отношение займов нефинансовым компаниям к ВВП существенно выше – 127,8%. Во всех наших странах банковский сектор является единственным из продвинутых сегментов финансовой системы, ибо фондовые рынки характеризуются низким уровнем ликвидности. Исключение представляют собой лишь рынки России и Казахстана, где до кризиса наблюдался существенный рост активности участников, однако на фоне событий 20132014гг российский рынок существенно уступил в капитализации. Казахстанский же фондовый рынок поддерживает свой уровень в основном за счет реализации программы Народное IPO и маркет-мейкерских сделок. Иностранные институциональные инвесторы пока неохотно работают на фондовых площадках наших стран, считая, что инфраструктура развивающихся рынков выстроена в основном под краткосрочные, спекулятивные, а не инвестиционные операции, а также в силу небольшой глубины этих рынков. К типичным проблемам фондовых рынков стран ЕАЭС относятся: небольшая рыночная капитализация и низкая оборачиваемость акций; неразвитая инвестиционная база (недостаточное количество национальных институциональных инвесторов, неэффективное использование ресурсов и возможностей пенсионной системы, низкий уровень инвестиционной культуры населения); неразвитые рынки венчурных и прямых инвестиций; желание национальных инвесторов вкладывать средства в зарубежные рынки, проведение IPO национальных эмитентов на зарубежных рынках; ограниченное присутствие и недостаток интереса зарубежных инвесторов; недостаточно развитая рыночная и пост-трейдинговая инфраструктура (несовершенство систем управления рисками). Что же реально сегодня сдерживает интеграцию финансовых рынков наших стран. Если брать за основу выводы которые складываются из анализа казахстанского финансового рынка то можно заключить следующее. Это прежде всего, текущие проблемы развития финансового сектора экономики страны. Четыре ключевых сегмента: банковский, фондовый, страховой и пенсионный – каждый из них испытывает немалые сложности в своем развитии. Так, в банковском секторе произошло крупное слияние значимых, если не сказать системообразующих банков страны: АО Альянс банк (2,6 млрд.долл), АО Темир банк и АО Fortebank. Около года назад в рамках завершающего этапа по антикризисной программе поддержки и стабилизации банковского сектора страны была проведена сделка по продаже одного из крупнейших финансовых институтов АО БТА банк (9,0 млрд.долл или 10% всех активов БС, 14% от всего капитала БС 1,6 млрд.долл) АО Казкоммерцбанку (24,0 млрд.долл или 25% всех активов БС, 22% от всего капитала БС 2,5 млрд.долл.). Два крупных банковских холдинга объединившись в еще более крупный банковский конгломерат включили в свою структуру 39 солидных финансовых институтов от банков, инвестиционных и страховых компаний в Казахстане до банков в России, Беларуси, Украине, Кыргызстане, Армении и Грузии. Основной текущей задачей развития казахстанских банковских гигантов стало – максимально гибкое и эффективное проведение процедуры слияния. А это: адаптация программного обеспечения и банковской системы учета; приведение и разработка единых внутренних стандартов и совершенствование филиальной структуры; мониторинг и оздоровление качества ссудного портфеля; формирование нового бренда на основе сохранения традиций ведения банковского бизнеса; сохранение и упрочение сложившихся бизнес партнерств и т.п. Ключевой причиной проведенных слияний стало сложное финансовое положение банков АО БТА, АО Альянс банк и АО Темир банк, граничившее с банкротством. В связи с этим основными задачами даже среднесрочного развития стоят необходимость решения этих вопросов и интеграционные направления даже для АО Казкоммерцбанка, имеющего в новом статусе расширенную филиальную сеть, дочерних структур и представительств в странах ЕАЭС пока реализуются слабо. Если же брать казахстанский страховой рынок, то на сегодня данный сектор рынка пока также развивается достаточно слабо, несмотря на наличие на рынке опытных финансовых институтов. Пока уровень страхового посредничества в казахстанской экономике невысок – всего 1,6% или в 30 раз меньше банковского, при достаточно высокой концентрации рынка – 70,2% приходится на первую десятку страховых компаний. Реформа пенсионного рынка продиктованная целью повышения эффективности управления пенсионными ресурсами граждан как индивидуальных инвесторов, с одной стороны оптимизировала структуру рынка и снизила расходы по ее обслуживанию для населения. В тоже время, этот шаг значительно снизил инвестиционную активность на отечественном фондовом рынке, поскольку управление инвестиционным портфелем осуществляет теперь один участник рынка – Национальный банк РК. Это в свою очередь, снизило общую активность фондового рынка, хотя с другой стороны, сняло определенную долю (если не сказать значительную) спекулятивных сделок на рынке долгосрочных ресурсов. Финансовые институты лишились, таким образом, упрощенного доступа к длинным и доступным деньгам, что опять таки усилило проблему с ликвидностью отдельных из них. Инвестиционный климат интеграции стран ЕАЭС В этой связи, на наш взгляд, следует изыскивать другие возможности для стимулирования интеграционных процессов между финансовыми институтами стран ЕАЭС. Сегодня, когда большая часть из них думает о «хлебе насущном», есть необходимость создания таких механизмов, которые были бы, прежде всего, финансово привлекательными. В этой связи не обойтись без поддержки государства, поскольку административными методами этот вопрос значительно продвинуть не удается. Сегодня основной интерес субъектов бизнеса наших стран друг к другу проявляется в отношении сырьевого сектора и рынков сбыта. Финансовые институты при этом активного участия в данном процессе не принимают. В частности анализ проведенный Центром Интеграционных исследований Евразийского Банка развития российские инвесторы осуществляют вложения в рынки стран ЕАЭС в основном в рынки сбыта и ресурсов, а также на повышение эффективности производства (через снижение трудовых и транспортных издержек). Крупнейшие инвесторы «Газпром», «ЛУКОЙЛ», «ВС Энерджи». Доля вложений финансовыми институтами не высока – около 11,3%, но большая часть из них размещена в украинских банках (ВЭБ, ВТБ, Сбербанк, Альфа-банк). Российское присутствие на казахстанском финансовом рынке демонстрируют три банка – АО ДБ ВТБ-банк, АО ДБ Альфа-банк, ДБ АО Сбербанк – с общим объемом активов 9,2 млрд.долл и капиталом 1,0 млрд.долл. Из казахстанских банков присутствие на российском рынке имеют кроме АО ККБ, АО Народный банк, АО БЦК, АО Евразийский банк. Отсюда возникает вопрос о том, через какие механизмы можно реализовать полноценную корпоративную интеграцию? 1. Сопровождение финансовыми институтами всех сделок прямого инвестирования бизнеса не связанного с приобретением участия в финансовом секторе. Например, любые сделки по реализации новых проектов по инвестированию нефтепереработки, выработке электроэнергии и т.п. должны заключаться при вовлечении финансовых институтов – страховых компаний по страхованию экспортной выручки, перестрахованию производственных и инвестиционных рисков. 2. Создание совместных коммерческих банков с реализацией деятельности по льготным экономическим режимом (банковского регулирования и надзора, налогообложения, валютного регулирования) ориентированных на обслуживание только совместных проектов бизнес субъектов стран ЕАЭС. 3. Взаимное перестрахование - емкость национальных страховых рынков ограничена, поэтому существенная доля рисков передается в международное перестрахование – в Европу и США. Нужно сделать все необходимое, чтобы усовершенствовать систему аккредитации и обеспечить преференции для участников страхового рынка из стран ЕАЭС. 4. Разработка механизма обращения на биржах ЕАЭС государственных ценных бумаг иностранных эмитентов – стран членов ЕАЭС. 5. С целью активизации участия коммерческих банков в кредитовании реального сектора разработать механизм гибридного кредитования импортеров нерезидентов (возможно за счет льготных кредитов Институтов развития). Преимущество данного механизма, что отечественные компании (KZ), поставив товар за рубеж (RU), сразу получают валютную выручку от нашего банка, а с банком рассчитывается уже сам зарубежный покупатель в соответствии с условиями кредитного договора. Выгода — деньги не уходят из страны, осуществляется целевое использование кредита, а у предприятий не вымываются оборотные средства. Гарантией по кредитному договору будет выступать страховка российской страховой компании. 6. Для налаживания расчетов в мягких валютах необходимо ввести жесткие ограничения на осуществление платежей по экспортноимпортным операциям между нашими товаропроизводителями. Н-р, если экспортер казахстанская сторона, то расчеты должны производится только в тенге (понятно, что это требует пересмотра пруденциальных нормативов валютного регулирования). 7. Создание трансграничных региональных финансовых площадок, позволяющих получение микрофинансовых услуг субъектам малого и среднего бизнеса трансграничных регионов стран ЕАЭС ( там где развиты розничная, мелкооптовая трансграничная торговля и оказание услуг). Отдельный вопрос, возникающий в рамках налаживания интеграции финансовых рынков, это вопрос созвучности финансовой отчетности. В принципе вся финансовая отчетность финансовых институтов наших стран формируется в соответствии с МСФО, и здесь особых проблем нет. Однако различие в регулятивных нормах банковского, страхового и инвестиционного рынков изменяют подходы и в системе учета и аудита банковской деятельности. К примеру, сопоставление регулятивно-надзорной практики показывает наличие различных подходов к вопросам формирования банками резервов на возможные потери по ссудам (например, по количеству категорий качества, в которые классифицируются ссуды, а также по критериям отнесения ссуд в ту или иную классификационную категорию). Здесь, дальнейшая гармонизация регулятивных режимов в сфере банковского регулирования и надзора позволит обеспечить стабильное функционирование финансовых рынков и финансовых институтов ЕАЭС, создать равные условия для участников финансовых рынков, снизить уровень необоснованной надзорной нагрузки на банки и обеспечить необходимые условия для активизации интеграционных процессов. Заключение Развитие мировой экономики и реализуемые управленцами данного мирового хозяйства демонстрируют нам несовершенство современных менеджмент-технологий. Доказательством тому является существующая проблема слабой интегрированности финансовых рынков стран ЕАЭС, который в своём фундаменте имеет накопленный опыт функционирования ЕврАзЭС. Сложности текущего периода развития определены не сколько тем, что пока финансовые рынки наших стран несмотря на равнонаправленность целей развития и примерно схожие характеристики развивают свои финансовые рынки каждый сам по себе. И потому до сих пор остается актуальным вопрос адаптированности финансового законодательства и нерешенность вопросов приемлемой для национальных экономик единой платежной системы. При этом особенность именно финансового сектора любой страны в единстве его ключевой цели – доходность. Как правило, сложность диалога с финансистами заключается как раз в этом – если нам не выгодно, нам это не интересно, потому что мы несем риски. Но в нефинансовом бизнесе – принцип такой же, однако здесь есть определенные сдвиги. У казахов есть пословица – человек, который хочет сделать - ищет возможности, а тот кто не хочет делать ищет причину. Близки к этому строки у Э.Асадова : В любых делах при максимуме сложностей подход к проблеме всё-таки один: желанье – это множество возможностей, а нежеланье множество причин. Кажется что процесс запуска ЕАЭС это реальный процесс с реальными делами, однако, к сожалению, не дающий видимых и ощутимых результатов. На наш взгляд, необходимо начинать реально создавать эти возможности: государствам понять, что без их поддержки и твердой воли, конкретных механизмов и инструментов стимулирования интеграционный процесс на финансовом рынке далеко не продвинется. Финансовым институтам в лице банкиров, страховщиков и инвестиционщиков – пора видеть несколько шире и глубже и тогда люди к вам потянутся.