По итогам обсуждения Заместитель Председателя Челябинского РО ОООП «ФинПотребСоюз»

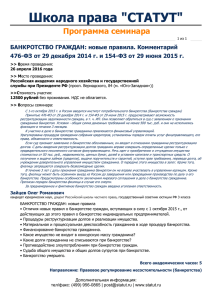

реклама

По итогам обсуждения Заместитель Председателя Челябинского РО ОООП «ФинПотребСоюз» Вячеслав Курилин, «Вступление в силу закона о банкротстве физических лиц. Первая правоприменительная практика». Челябинское отделение ФинПотребСоюза провело большую подготовительную и информационную работу по банкротству граждан. В первую очередь, в рамках конкурса по выявлению самых нуждающихся банкротов. На их примере сейчас проводим процедуру, и в открытых источниках показываем, сколько она стоит, какие документы необходимы ит.п. На практике Челябинской области суды спокойно относятся просроченным справкам из ЕГРЮЛ. Ни разу не было заявление оставлено без движения на этом основании. По статистике: на сегодня при нашем участии подано и уже рассматривается 30 дел по банкротству физлиц. Из этих 30 дел всего одно (!) заявление с требованием по введению процедуры реструктуризации долга. Большинство заявлений о банкротстве подаются с ходатайством о миновании процедуры о реструктуризации долга. Если возникла возможность, они выходят из реструктуризации, занимают выжидательную позицию. До 70% людей, которые обращаются к нам за консультациями - это молодёжь до 30 лет с суммой долга 500 000 рублей («легкомысленные банкроты»). Они считают: если у меня долг 500 000 рублей, просрочка, пойду-ка я в банкроты – зачем платить, если можно обанкротиться. Приходится им объяснять негативные последствия: процедура не бесплатная – 100 000 рублей (эта цифра в целом подтверждается и нашими подсчетами). Вступают ограничения на занятие руководящих должностей. По закону предусмотрен трехлетний срок, но скорее всего работодатель будет и за пределами этого срока обращать на такой статус внимание. Вряд ли на должности, связанные с финансами, будут назначать банкротов. Порядка 70-80% граждан, которые обращаются за консультацией по банкротству, имеют долги перед микрофинансовыми организациями. И 80% этих людей идут на банкротство исключительно из-за напора служб взыскания МФО. Они говорят, что с банками можно разговаривать и договариваться, тогда как микрофинансовые организации, бывает, что убивают, унижают и т.п. Поэтому люди, задолжавшие микрофинансовым организациям, при любой возможности идут на банкротство в надежде на избавление от неприятного общения с МФО. Есть проблема, что арбитражные управляющие не хотят входить в процедуру, но если соглашаются, то нередко занимаются шантажом. Арбитражный управляющий говорит: если ты не заинтересуешь меня каким-то образом, я напишу заявление о прекращении процедуры. В одном случае арбитражный управляющий произвёл расчёт, что необходимо человеку, у которого нет денег, найти 220 000 рублей на процедуру. Мы представили контррасчёт: на оплату госпошлины, вознаграждение арбитражного управляющего, на публикацию, корреспонденцию нужно 15-20 тысяч рублей. Суд с нами согласился. Мы предоставили гарантийное письмо, и процедуру не прекратили. С арбитражными управляющими огромная проблема. В случае Расторгуевой Дарьи из Челябинска - она в СМИ фигурировала, как один из первых банкротов в России – нам заявляли о прекращении процедуры, и арбитражный управляющий ушел, сегодня процедура не ведётся. Это очень негативно сказывается на настроении людей. Многие сегодня воспринимают закон, как закон либо для избранных, либо как нерабочий. Есть два варианта решения вопроса: либо увеличение субъектного состава тех, кто может заниматься такими процедурами, либо мотивирование арбитражных управляющих. Как вариант, чтобы арбитражный управляющий мог заниматься процедурами, где он зарабатывает – банкротство организаций и индивидуальных предпринимателей, он обязан подтвердить, что провёл 1-2 процедуры банкротства физлиц. Это будет их мотивировать. Ещё один момент. В конце года появилась череда заявлений от банков, т.е. банки подают заявления о банкротстве физлиц. При исполнительном производстве изъятое у должника имущество часто зависает на балансе банка, в том числе и жилье. В ходе процедуры банкротства банки получают деньги, а по ипотечным кредитам деньги за единственное жилье. По нашему мнению, следует ограничить право на банкротство ипотечных заемщиков в случаях, когда сумма долга меньше стоимости имущества. Банкротство физических лиц должно выполнять и социальные функции, особенно в плане сохранения единственного жилья семей.