Тарифные методы

реклама

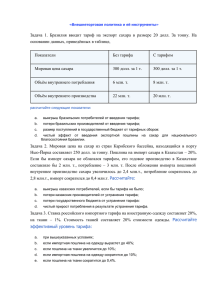

Тарифные методы Тарифные методы заключаются в установлении таможенного тарифа (пошлины). Это наиболее традиционный метод, активно применяемое средство государственного регулирования экспортно-импортных операций. Таможенный тариф – это систематизированный перечень пошлин, которыми правительство облагает некоторые товары, ввозимые в страну или вывозимые из нее. Таможенные пошлины – это налоги, взимаемые государством за провоз через границу страны товаров, имущества, ценностей. Начало формирования таможенного тарифа – III – II тысячелетия до н.э. Термин «тариф» берет начало от южно-испанского города Тариф, в котором была впервые составлена таблица, где были внесены названия товаров, меры измерения и величина пошлин за провоз товаров через Гибралтарский пролив. Таможенный тариф выполняет следующие функции: 1) фискальная (пополнение доходов бюджета); 2) защитная (защита отечественных производителей от конкуренции); 3) регулирующая (регулирует ввоз и вывоз товаров); 4) торгово-политическая. Различают пошлины: - импортные (ими облагаются ввозимые в страну товары); - экспортные (ими облагаются вывозимые товары); - транзитные (взимаются с товаров, пересекающих национальную территорию транзитом). Импортные пошлины подразделяются на фискальные и протекционистские. Фискальные пошлиныприменяются в отношении товаров, которые не производятся внутри страны. Протекционистские пошлиныпредназначаются для защиты местных производителей от иностранных конкурентов. Импортные пошлины используются либо как средство финансовых поступлений (чаще в развивающихся странах), либо как средство проведения определенной торговоэкономической политики. Владелец импортируемого товара после уплаты пошлины повысит цену. Тариф, ограничивая импорт, приводит к ухудшению возможностей потребителя. Но он выгоден государству и отечественным производителям. Экспортные пошлины удорожают стоимость товара на мировом рынке, поэтому их используют в тех случаях, когда государство стремится ограничить вывоз данного товара. Задачей экспортных пошлин, взимаемых странами, обладающими монопольными природными преимуществами, является ограничение поставок на мировой рынок сырьевых товаров, увеличение цен и повышение доходов государства и производителей. В развитых странах экспортные пошлины практически не применяются. Конституция США даже запрещает их использование. Транзитные пошлины сдерживают товарные потоки и рассматриваются как крайне нежелательные, нарушающие нормальное функционирование международных связей. В настоящее время практически не применяются. Существуют две основные методики установления уровня таможенных пошлин: 1. Величина пошлины определяется в виде фиксированной суммы с единицы измерения (веса, площади, объема и т. д.). Такая пошлина называется специфической. Она особенно эффективна в условиях снижения цен на товары – в периоды депрессии и кризисов. 2. Пошлина устанавливается в виде процента от декларируемой продавцом стоимости товара. Называетсяадвалорной. Внутренняя цена импортного товара (Pd) после обложения специфическим тарифом будет равна: Pd = Pim + Ts, где: Pim — цена, по которой товар импортируется (таможенная стоимость товара); Ts — ставка специфического тарифа. При применении адвалорного тарифа внутренняя цена импортного товара составит: Pd = Pim * (1 + Tav), где: Tav – ставка адвалорного тарифа. Существует и промежуточная методика, заключающаяся в том, что таможня получает право самостоятельно выбирать между специфической и адвалорной пошлинами в зависимости от того, какая из них выше. Подобная пошлина – альтернативная. Торгующие страны могут находиться в различных договорно-политических отношениях: являться членами таможенного или экономического союза, иметь подписанный договор о предоставлении им режима наибольшего благоприятствования. В зависимости от режима устанавливаются пошлины, взимаемые с поставляемого товара: - преференциальные (особо льготные); - договорные (минимальные); - генеральные (автономные), то есть максимальные. Ставки преференциальных пошлин ниже минимальных и зачастую равны нулю. Право использования преференциальных пошлин получают страны, входящие в экономические интеграционные группировки: зоны свободной торговли, таможенные и экономические союзы и т.д. Например, страны Европейского Союза предоставляют друг другу по импорту товаров преференциальные пошлины (равные нулю), которые не распространяются на другие страны. Генеральная (максимальная) пошлина в два-три раза выше всех остальных, и ее применение фактически дискриминирует товары, ввозимые из конкретной страны. Например, взимание при ввозе товаров из СССР в США в период холодной войны. При введении таможенного тарифа цена на импортные товары возрастает. Это способствует росту цен на товары отечественного производства. Предложение товаров на внутреннем рынке возрастает, однако спрос уменьшается. Как следствие происходит уменьшение импорта. Влияние тарифа различно для субъектов экономики. Так потребители: 1) оплачивают доход от тарифа; 2) оплачивают прибыль фирмам; 3) оплачивают избыточные издержки отечественного производства; 4) теряют излишек потребителя. Государство выигрывает за счет введения таможенного тарифа, так как увеличиваются поступления в бюджет. По сути это трансферт от потребителей государству. Отечественные производители получают дополнительную прибыль. Эта прибыль является переводом доходов от потребителей к производителям. Общество несет социальные издержки, потому что ресурсы, которые притекают в отрасль, защищенную тарифом, могли бы использоваться более эффективно в других секторах экономики. В ЕС импортные пошлины на рис 231%, молочные продукты – 205%, сахар – 279%. В Японии пошлина на рис 444 %, на пшеницу – 193%. В США пошлина на молочные продукты 93%, на сахар – 91%.