Загрузить сейчас

реклама

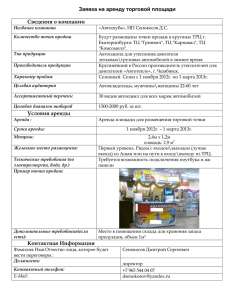

АНАЛИТИЧЕСКИЙ ОБЗОР РЫНКА ТОРГОВО-РАЗВЛЕКАТЕЛЬНЫХ ЦЕНТРОВ Г. АСТАНА (январь 2013 г.) 1. Экономические индикаторы рынка торговой недвижимости г. Астана Таблица 1. Основные экономические индикаторы рынка недвижимости г. Астана в декабре 2012 г. № п/п Наименование показателя Январьдекабрь 2012 г. 1 Объем промышленного производства (товаров, услуг) в действующих ценах, млрд. тенге Объем инвестиций в основной капитал, млн. тенге Объем инвестиций, направленных на жилищное строительство, млн. тенге Доля Астаны в республиканском объеме, % 196,4 В%к январюдекабрю 2011 г. 100,1 615517,8 101,2 61217,7 76,6 2 3 4 5 9,9 9 Ввод в эксплуатацию новых зданий за счет всех источников финансирования, кв. м Ввод в эксплуатацию общей площади жилых зданий, кв. м Ввод в эксплуатацию новых зданий за счет всех источников финансирования, ед. Ввод в эксплуатацию новых жилых зданий за счет всех источников финансирования, ед. Количество введенных квартир, ед. 10 Уровень безработицы 2 кв. 2012 года, % 11 Среднемесячные номинальные денежные 838901 доходы населения, тенге Темп роста реальных денежных доходов 101,6 Индекс потребительских цен 106,2 ГУ «Департамент статистики города Астаны» 6 7 8 12 13 1908483 108.2 1292858 107,9 396 78.7 321 13366 97 5,6 107,9 Численность населения Численность населения города Астаны на 1 декабря 2012 года по текущему учету составила 776117 человек, в том числе по району «Алматы» 363735 (46,9%) «Есиль» -102201 (13,2%), «Сарыарка» - 310181 (39,9%) человек. По сравнению с началом 2012 года общая численность населения города Астаны увеличилась на 33199 человек, в том числе по району «Алматы» на 2124, «Есиль» на 8982, «Сарыарка» на 22093 человека. Увеличение численности населения города Астаны получено в основном за счет положительного миграционного сальдо. За январь – ноябрь 2012 года естественный прирост населения составил- 14671 человек, миграционный прирост – 18528 человек. Промышленность В январе-декабре 2012 года промышленными предприятиями г. Астаны произведено продукции (включая малые предприятия, подсобные производства, сектор домашних хозяйств) в действующих ценах на 196,4 млрд. тенге, что к уровню января-декабря 2011 года составило 100,1%. В обрабатывающей промышленности индекс физического объема в январе-декабре 2012 года к уровню января-декабря 2011 года составил 101,5%. Увеличилось производство товаров легкой промышленности на 3,1%; напитков - на 13%; прочей не металлической минеральной продукции - на 15,6%; продукции металлургической промышленности - в 2 раза. Вместе с тем снизилось производство товаров и услуг в машиностроении - на 0,7%; продуктов питания на 1%; готовых металлических изделий, кроме машин и оборудования на 1,2%; мебели - на 15,9%; резиновых и пластмассовых изделий – на 20,6%; деревянных и пробковых изделий, кроме мебели; изделий из соломки и материалов для плетения - на 45,7%. 5 В электроснабжении, подаче газа, пара и воздушном кондиционировании индекс физического объема в январе-декабре 2012 года к уровню января-декабря 2011 года составил 97,8%. В водоснабжении; канализационной системе, контроле над сбором и распределением отходов индекс физического объема в январе-декабре 2012 года к уровню января-декабря 2011 года составил 101,9%. Состояние инвестиций В январе-декабре 2012 года объем инвестиций в основной капитал составил 615517,8 млн. тенге, что больше в сравнении с 2011 годом на 1,2%. Доля Астаны в республиканском объеме составила 11,3%. В большей степени доля инвестиций освоена предприятиями частной формы собственности, что составляет 66,8% к их общему объему. В разрезе источников финансирования бюджетные средства занимают 32,6%, собственные средства предприятий и организаций – 57,7%, иностранные – 0,6%, заемные средства – 9,2%. Торговля. Оборот вещевых, смешанных и продовольственных рынков и индивидуальных предпринимателей за 2011 год составил 108975,9 млн.тенге и по сравнению с предыдущим годом уменьшился на 2,6%. В 2012 году объем розничного товарооборота официально зарегистрированных предприятий составил 277440 млн. тг (порядка 60% от общего объема розничного товарооборота) что выше объема 2010 года на 13,5%. Рынок торгово-развлекательных центров г. Астана представлен 9 наиболее крупными действующими объектами, общей площадью 391 615 кв. м. Средняя площадь исследуемых торговых площадей 43 513 кв. м. Торгово-развлекательные центры – это современные здания новой постройки. 6 Большинство современных объектов торговой недвижимости Астаны расположены в левобережье города, правобережье представлено более старыми и реконструированными торговыми центрами и объектами стрит-ритейла. Характерной чертой многих торгово-развлекательных центров Астаны является их невысокое качество и отсутствие эффективной концепции. Наиболее успешными ТРЦ Астаны являются ТРЦ «Хан Шатыр» и «Мега Астана». Подтверждением этому является то, что уровень заполняемости в данных ТРЦ является наиболее высоким и зачастую работает лист ожиданий. В то же время в менее эффективных ТРЦ можно наблюдать увеличение уровня вакантных площадей. В среднем в таких ТРЦ пустует порядка 10-15% площадей. По количеству площадей торгово-развлекательных центров лидирует район левобережья – 78% от общего числа, на районы правого берега приходится лишь 22%. В отношении условий аренды торговые центры сталкиваются с проблемой привлечения качественных арендаторов, в связи с чем, вынуждены идти на компромисс для обеспечения заполняемости на момент открытия. Многие якорные арендаторы известных брендов работают на условиях процентов с оборота. 7 Цены Арендные ставки в крупных концептуальных ТРЦ сильно дифференцированы и зависят от многих факторов – вида деятельности арендатора, этажа, месторасположения. Кроме того, как показало исследование большинство ТРЦ рассчитывает арендную плату исходя из пользования 1 кв. м в день. Самыми дорогими в ТРЦ являются малые площади (от 5 до 10 кв. м) в центральных местах с высокой проходимостью. Аренда таких мест достигает 3000 тг в день или 600 долл. США за 1 кв. м в месяц – ТРЦ «Мега Астана». Таблица 1. Арендные ставки в ТРЦ, январь 2013 г. Название ТРЦ ТРЦ «Казына» ТЦ «Сарыарка» ТРЦ «Sine tempore» ТРЦ «Азия парк» ТРЦ "Аружан" ТРЦ «MEGA Astana» ТРЦ «Керуен» ТРЦ «Хан Шатыр» Арендная ставка в день, тг/1 кв. м 140 250 300 530-1600 от 2250 750-3000 600 от 150 Арендная ставка в месяц, долл./1 кв. м 28 50 60 106-320 От 450 150-600 120 От 30 В течение двух последних лет средние ставки аренды в целом по городу выросли на 23.8%, при чем в районе левого берега — на 27.6%, а в районе правого — на 13.4%. В таблице 2 представлены основные параметры ТРЦ г. Астана. Таблица 2. ТРЦ Астаны и их основные параметы Название объекта Общая площадь,к в. м Торгова я площад ь Управляющая компания/Вла делец Арендная ставка за1 кв. м 2011 г. Арендная ставка за1 кв. м 2013 г. ТРЦ «Sine tempore» 6 000 м² 4 000 м² АО «Sine tempore» 300 тг./кв.м./день вакантных площадей нет и не предвидится ТРЦ «Керуен» 58000 м² 32000 м² ТОО «Керуен» От 7000тг./кв.м./месяц 100-120 нет вакантных дол/месяц площадей 20 дол./день нет вакантных площадей ТРЦ «MEGA Astana» ТРЦ «Азия парк» 35 000 м² 26 000 м² 45 515 м² ТОО «Astana Group» Группа компаний «ARCADA» 5-20 дол./кв.м./день 1 этаж-270 тг./кв.м./день-с ремонтом Уровень вакантных площадей, кв. м, % от общей торговой площади за 1 квартал 2013 г. Нет вакантных площадей в среднем от 533тг.-1666 тг. /кв.м./день 250 кв.м. от 350 тг./день 265 кв.м. 1 этаж-250 тг./кв.м./день без ремонта 2 этаж-260 тг./кв.м./день-с ремонтом ТРЦ «Казына» 3200 м² 2500 м² ТОО «Mobil realty» 140тг./кв.м./день 70 тг./кв.м./день-2 месяца льготные ТЦ «Сарыарка» 40 000 м² 19 500 м² ТОО «Сарыарка» от 250 тг./кв.м./день 8 ТРЦ «Хан Шатыр» 127000 м² ТОО "Хан Шатыры & Co" Эксплутационные расходы1253 тг./кв.м./месяц Маркетинговый сбор442 тг./кв.м./месяц Арендная плата- от нет вакантных площадей 4500тг./кв.м./м есяц Арендная плата4411тг./кв.м./месяц ТРЦ "Аружан" 28000 кв.м. 20000 кв.м. ТОО"Жаннур Астана" от 15 дол./день свыше 5000 кв.м. Главным образом арендные платежи выплачиваются авансом на ежемесячной основе. НДС, коммунальные, эксплуатационные расходы оплачиваются отдельно. Основными тенденциями рынка торговой недвижимости является возрастающая конкуренция, ограниченная покупательная способность, обусловленная низкими темпами реальных доходов населения, недостаток профессиональных и новых брендов на казахстанском рынке. Несмотря на это, ввод в эксплуатацию новых торговых домов осуществляется высокими темпами. Так в 2011 году было введено в эксплуатацию 11 торговых домов, в 2012 – 13. Общая введенная площадь составила 14 080 кв. м. В настоящее время на различных стадиях строительства находятся 3 крупных проекта со сроками сдачи до 2015 года. Высокий интерес к сегменту торговой недвижимости Астаны проявляют как местные, так и зарубежные инвесторы. С учетом появления на рынке новых торгово-развлекательных центров собственникам и инвесторам для привлечения арендаторов придется обратить внимание на новые форматы объектов торговли. К концу 2013 года компания Highvill Kazakhstan планирует запуск улицы шоппинга (Shopping street) на территории ЖК «Highvill Astana». В настоящее время ведется работа по привлечению известных брендов в этот проект. Развитие новых форматов торговли и современного стрит-ритейла безусловно продолжат вытеснять с рынка старые магазины, в которых по большей части сейчас он сосредоточен. Эту тенденцию подтверждают данные статистики: обороты вещевых, смешанных и продовольственных рынков и индивидуальных предпринимателей в течение последних лет неуклонно снижается. За 2011 год снижение составило 2,6%. Неизбежно при этом пострадают и старые торговые центры в связи с оттоком арендаторов в новые, более современные центры. Позитивными факторами, влияющими на развитие рынка торгово-развлекательной недвижимости, в настоящее время являются: 1. Улучшение экономических показателей промышленного производства; 2. Снижение уровня безработицы; 3. Стабильный прирост населения г. Астана; 4. Улучшение финансовых показателей предприятий реального сектора; 5. Положительные изменения объемов розничного товарооборота; Негативными факторами, влияющими на рынок торговой недвижимости, являются 1. Небольшой рост реальной заработной платы населения с начала кризиса; 2. Стабильно низкие объемы потребительского кредитования 3. Снижение доходности проектов из-за повышения стоимости заемных средств; 4. Остановка проектов в связи с нехваткой финансирования. С учетом рассмотренных факторов, в среднесрочной перспективе на рынке ТРЦ Астаны можно прогнозировать сохранение роста арендных ставок в концептуальных ТРЦ на уровне 10-12% в год, продолжение ротации арендаторов в новые и современные ТРЦ и, как следствие увеличение в них уровня вакантных площадей. 9