ВЫГОДНО ЛИ ЖИТЬ В ДОЛГ ПРОЕКТНАЯ РАБОТА Ученик 5Г класса

реклама

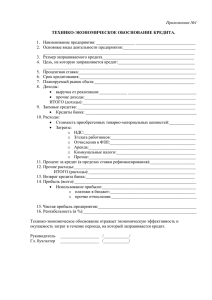

Ученик 5Г класса Балоян Артем ПРОЕКТНАЯ РАБОТА ВЫГОДНО ЛИ ЖИТЬ В ДОЛГ Научный руководитель Кузнецова С.В. Россия, Москва ГБОУ ЦО 1409 5 «Г» класс ОГЛАВЛЕНИЕ Введение ………………………………………………. 2 Понятие процента …………………………………… 4 Понятие кредита ………………………………………. 5 Кредитные отношения ……………………………….. 7 Реклама и кредит ………………………………….. 10 О чем надо помнить, беря в долг?.................................. 11 «За» и «Против» …………………………….. 12 Заключение ……………………… 13 Список литературы, используемых интернет-источников ……………………. 15 1 Введение Жить хорошо, а хорошо жить- еще лучше… Каждый из нас неоднократно слышал истории о том, как жили наши родители несколько лет назад: как они стояли в очереди на получение бесплатной квартиры, у кого занимали беспроцентно деньги на покупку машины и тому подобное. Сегодня ситуация другая: можно не стоять в очереди на квартиру или машину, все зависит от вашей платежеспособности, и практически бесполезно искать лицо, дающее вам беспроцентную ссуду. И конечно, большинство наших сверстников уже сейчас задумываются о том, как сделать так, чтобы в ближайшем будущем можно было бы стать материально независимыми от родителей и в то же время «ни в чем себе не оказывать». Рано или поздно в жизни каждого человека возникает противоречие между платежеспособностью и его желанием в полной мере наслаждаться теми возможностями, которые представлены современной рыночной экономикой. Можно купить все: квартиру, машину, бытовую технику и т.д.! Но где взять денег? Оглянитесь вокруг! Послушайте! Ежедневно в средствах массовой информации Вы увидите и услышите рекламу о приглашении к покупке товара или услуги в кредит. И вообще, говорят, что Россия в настоящее время переживает бум кредитования. Мы живем в том мире, где рано или поздно, каждый человек сталкивается с проблемой нехватки денег. Что же делать? Возникает ряд вопросов. Что такое кредит? Какие кредиты бывают? Сколько он стоит? Как выбрать банк, который Вам предложит наиболее выгодные условия? Обсудив с друзьями эту проблему, выяснилось, что данные вопросы актуальны и для них. Рассмотрев рекламные объявления, возникло предположение, что для решения практических задач, связанных с кредитованием необходимы математические знания. Для доказательства гипотезы необходимо собрать информацию по данной теме, систематизировать ее; выделить области математики, которые мы можем использовать для решения этих задач; составить задачи и решить их. Цель моей работы – изучить спрос и предложение на рынке банковских кредитов. Для этого я хочу понять, что такое кредит, какие виды кредитов существуют и как же не оказаться в «тяжелой» ситуации, взяв такой кредит. Мне кажется, что брать в долг не только перестало быть зазорным. Развитая система кредита позволяет нам не откладывать надолго получение благ. Но для этого нужно обязательно стать «своим» в мире кредита. Итак, когда, где, как брать в долг? Весь окружающий нас мир – мир кредита. Большинство людей в развитых странах мира живут в долг и, я думаю, не очень этим озабочены. А ведь еще недавно мы сострадали «западному человеку» от того, какой он несчастный, как всю жизнь пользуется вещами, которые ему не принадлежат, как без конца кому-то должен и что вся его жизнь – бесконечная череда долгов, назревающих выплат, нарастающих процентов. Действительно, человеку, который прибегнул к кредиту, приходится завести дополнительную статью расходов: постоянно тратить часть вновь полученных денег на обслуживание кредита (выплату процентов) и его возвращение. Кроме того, пока не выплачены оговоренные проценты, приобретенная в кредит вещь не является собственностью покупателя. В этом смысле потребитель может довольно долго пользоваться «не своими» вещами. Но он ими уже пользуется, в то время как вынужден 2 был бы долгое время без них обходиться, если бы надеялся только на себя. Решившись жить в кредит, потребитель получает возможность жить по-человечески уже сегодня. Чаще всего в кредит россияне покупают бытовую технику. Причем спрос на такие займы постоянно растет. Это понятно: холодильник, стиральная машина, газовая плита, телевизор – непременные «жильцы» любого дома. Практически любая торговая розничная сеть предложит сегодня своим покупателям несколько кредитных программ под заманчивым девизом: «Возьмите эти чудеса техники почти даром!». Но все не так просто, как может показаться на первый взгляд. В конце прошлого года Федеральная антимонопольная служба, изучив российский рынок потребительских кредитов, пришла к выводу, что банки обманывают население, скрывая реальные процентные ставки по займам. Банкиры же в ответ отметили, что использование скрытых тарифов при кредитовании – общая практика рынка и они пока не собираются от нее отказываться. Дело в том, что обычно потребителю кредитных услуг сообщают не все важные для него цифры. Например, говорят о годовой процентной ставке, но часто «забывают» рассказать о комиссии за открытие кредитной линии, за ведение расчетно-кассовых операций, возможностях досрочного погашения займа. Или напротив, увлекательно зазывают кредитом без первоначального взноса, но умалчивают о внушительной процентной ставке. На мой взгляд, собрать необходимую информацию особого труда не составляет, однако наши граждане не очень утруждают себя выяснением таких сведений. Что, конечно, на руку продавцам. Потенциальный заемщик должен быть ознакомлен с условиями кредитования перед тем, как он сделает первые шаги для получения займа. В российском законодательстве подобные нюансы прописаны весьма расплывчато, а правовая грамотность населения оставляет желать лучшего. Сейчас на территории России действует не один банк. И перед людьми встает вопрос: В какой банк обратиться? Где выгоднее взять кредит? И мне, в лице нового поколения, так интересна эта тема потому, что весь мир сегодня - это мир кредитов, поэтому современному человеку обязательно стать «своим» в мире кредитов. 3 ПОНЯТИЕ ПРОЦЕНТА Рационально мыслить и рационально считать – таков девиз при решении задач. Слово «процент» имеет латинское происхождение: «pro centum» - это «на сто». Часто вместо слова «процент» используют это словосочетание. То есть процентом называется сотая часть числа. Проценты были известны индийцам ещё в V в. и это очевидно, так как именно в Индии с давних пор счет велся в десятичной системе счисления. Проценты были особенно распространены в Древнем Риме. Римляне называли процентами деньги, которые платил должник заимодавцу за каждую сотню. Римляне брали с должника лихву (т.е. деньги сверх того, что дали в долг). При этом говорили: «на каждые 100 сестерциев долга заплатить 16 сестерциев лихвы». Это можно назвать первым кредитом мира. От римлян проценты перешли к другим народам Европы. В Европе десятичные дроби появились на 1000 лет позже, их ввел бельгийский ученый Симон Стевин. В 1584г. Он впервые опубликовал таблицу процентов. Введение процентов было удобным для определения содержания одного вещества в другом; в процентах стали измерять количественное изменение производства товара, рост и спад цен, рост денежного дохода и т.д. Символ появился не сразу. Сначала писали слово «сто» так: сtо. В 1685г. в Париже была напечатана книга «Руководство по коммерческой арифметике», где по ошибке вместо сtо было набрано . После этого знак получил всеобщее признание и до сих пор мы пользуемся этим значком процента. Процентом числа (или от числа) называется сотая часть этого числа. Если число умножить на 100, то получим процентное выражение числа. Процентные вычисления имеют самое широкое (по сравнению с другими дробями) практическое применение в повседневной жизни. Если число a представить в виде отношения, знаменатель которого равен 100, то числитель этого отношения буд ет равен количеству процентов от 1, или, как говорят, если число умножить на 100, то получим процентное выражение этого числа. В процентах измеряют изменение цен; количество людей, принявших участие в выборах, содержание примесей в металлах; влажность возд уха; успеваемость учащихся в школе; количество жарких дней в году; точность вычислений; прирост населения; рождаемость и смертность и т.п. Осо бе н но час то пр о ц ен ты ис по л ьз ую т ся в фи на н со в ы х о п ер а ц и я х. Ес л и не ко то р а я ве л ич и на А в ыр ас т ае т на р % в го д ( и л и за д р уго й пр о м е ж ут о к вр е м ен и) , то это о з н ача ет, что о на ув ели ч ит ся на в ел ич и ну , р а в ную р % о т А , т. е. на pA . 100 4 ПОНЯТИЕ КРЕДИТА Кредит (от лат. credit - он верит) - ссуда в денежной или товарной форме, предоставляемая кредитором заемщику на условиях возвратности, чаще всего с выплатой заемщиком процента за пользование ссудой. Кредит - система экономических отношений, в процессе которых происходит движение ссудного капитала. Исторически предшественник современного кредита - ростовщический кредит. Деление первобытной общины в период ее разложения на бедные и богатые семьи, накопление богатств в одних руках и нужда в денежных средствах других создали условия для ростовщического кредита. Ростовщический капитал в античном мире предоставлялся в основном мелким товаропроизводителям (крестьянам) и рабовладельцам. В роли ростовщиков-кредиторов в рабовладельческом обществе выступали купцы и откупщики налогов. Немалую роль играли храмы, например, в Греции Дельфийский храм. При феодальном строе ростовщический кредит также выступал в двух основных формах: кредиты мелким товаропроизводителям (крестьянам и ремесленникам) и феодалам. Как при рабовладении, так и при феодализме мелкие производители нуждались в деньгах для покупки средств существования и уплаты налогов. Потребность рабовладельцев и феодалов (короли, дворяне) в деньгах обусловлена затратами ими громадных средств на покупку предметов роскоши, постройки великолепных домов, ведения войн и др. Банки возникали по мере формирования государств. Первоначально создавались частные банки, например, "семейный банк" был в средневековом Великом Новгороде, где ростовщичество процветало. С появлением религии, государства начали возрождать храмовые, монастырские, государственные и провинциальные "банки". Их основная деятельность привлечение денежных средств, для строительства зданий и сооружений, храмов, содержание армий. Примерно 4-5 тыс. лет назад известны налоги (в форме даней, даров) и кредиты, финансовый контроль и "античный аудит" (в форме советов знающих людей для не очень знающих). Даже прописывались нормы своеобразного страхования. Купец, совершив плавание на Боспор и обратно, обязан был в 20-дневный срок полностью рассчитываться с кредитором и уплатить ему проценты по кредиту, которые обычно были равны размеру арендной платы с участка земли и составляли 1/6 часть предоставленной суммы. В договоре оговаривался маршрут, которым пойдет судно, и, если он изменялся, процент мог быть увеличен до 1/3 суммы кредита. По договору, кредитор обладал правом взыскивать долг как в Афинах, так и через своих представителей на Боспоре. Поскольку земля в Афинах не могла быть объектом купли-продажи, их владельцы не имели права ссудить деньги под наиболее прочную гарантию и предоставляли кредит только под залог товара, который должен был быть закуплен в Афинах на сумму, указанную в договоре, или корабля. В случае неудачи купец обязан был уплатить неустойку в размере 200%, т.е. отдать кредитору деньги и весь товар или корабль. Купец освобождался от ответственности только в случае гибели судна в результате кораблекрушения или нападения пиратов. Не учитывались и те товары, которые с согласия всех плывущих на корабле были выброшены за борт, если судну грозила опасность. Естественно, купцы не были настолько наивными, чтобы полностью соблюдать условия договора. Трапезит (человек, предоставлявший кредит) подвергался не меньшему, если не большему риску, чем современный банк, обладающий более широкими возможностями для воздействия на неисполнительного должника. Наиболее характерные злоупотребления купцов, получавших кредит: - тайное получение большего кредита под залог уже полученного у других трапезитов. Так, Формион, собираясь отправиться на Боспор, взял у трапезита Хрисиппа в долг 4 тыс. драхм. Под залог этой суммы он получил у фринийца Теодора 4,5 тыс. драхм, а под залог этого кредита взял у корабельщика Лампида еще 1 тыс. драхм; 5 - покупка товаров на сумму меньшую, нежели предоставленный кредит. Тот же Формион, обладая солидной суммой денег, приобрел товар всего лишь на 5,5 тыс. драхм; - не оговоренное в договоре изменение маршрута судна, обычно связанное с тем, что сегодня мы называем "прокручиванием денег". Афинский купец, пользуясь правом беспошлинного вывоза хлеба с Боспора, продавал его вовсе не в Афины, а в другие греческие полисы, закупал там необходимые товары, возвращался в Пантикапей и вновь повторял операцию. За одну навигацию ему удавалось совершить 2-3 таких поездки (благо срок, на который предоставлялся кредит, в договоре не оговаривался), поэтому он мог вернуться в Афины и без ущерба для себя рассчитаться с кредитором. Существовала в Афинах и так называемая гавань воров. Таможен здесь не было, и купцы, желавшие скрыть стоимость привезенных грузов, причаливали именно там. Если же фортуна от купца отворачивалась (как в случае с Формионом, который, вследствие войны со скифами, начавшейся на Боспоре, не нашел сбыта своим товарам), то купец мог инсценировать кораблекрушение, чтобы уйти от уплаты залога. Законы Хаммурапи указывали на развитую систему кредитного учета и контроля на землях Вавилона (ныне Ирака), на сухопутных путях скотоводов из Скифии к Египту. Например, по ст. 89, если свободный земледелец - тамкар - "отдаст хлеб или серебро в долг под проценты, то на одну курру он может взять 100 ка зерна как процент - если он отдаст в долг под проценты серебро, то на один сикль серебра он может взять 1/6 сикля и 6 ше как процент"'. Максимальный процент, разрешенный в основном частным ростовщикам на путях из Скифии в Египет, был треть - около 33% - с хлеба и примерно 20% с кредитованного серебра. Скот в той или иной форме оставался мерилом богатства. Человек мог брать взаймы здорового быка, но при возвращении отдавал треть мины (33%). На дорогах от Кавказа к Египту наем быков, повозки, погонщика стоил 180 ка хлеба в день (большой мешок зерна). Если требовалась только одна повозка, она обходилась в 40 ка (пуд хлеба в день). Наем скота для молотьбы в день обходился 20 ка за быка, 10 - за осла, один ка (фунт) за козу или козла. Наемник для охраны стоил 6 ше (примерно сороковую часть сикля) в день. Примерно столько платили нанимавшимся из северян в южные домохозяйства ремесленникам, землекопам, портным, камнерезам, кузнецам, столярам, кожевникам, плотникам, строителям. Вниз по Тигру и Ефрату небольшое судно (ладья, лодка) от Кавказа стоило 3 ше в день (обычно вниз шли грузы), а в вверх - чуть более 2 ше. Судно вместимостью в 60 курру (грузоподъемностью до 8 т) требовало 1/6 сикля в день. Подобную грузоподъемность имели средневековые русские ладьи времен князей Олега и Игоря. Во времена Олега русские ходили к истокам Тигра и Ефрата. А судов на реках, обеспечивавших торговые связи с округой Черного моря и Каспия, было явно много. Законы стран на путях из Скифии к Египту содержали немало норм уголовного права (ответственности за убийства, членовредительство, похищения и т.п.), которые имеются и в средневековой "Русской правде". Имущественные отношения, включая наследство, приданое и т.п., были уже главными. По ст. 95, если тамкар давал хлеб или серебро в долг под проценты, а писец-контролер (со стороны государства) отсутствовал (не фиксировал сделку), то тамкар терял данное. Возвращение долга тоже требовало свидетелей. Если "человек даст человеку серебро в порядке товарищества, то прибыль или убыток они делят поровну". Разрешалось умножать серебро в дальних краях. Но все основные передачи серебра и товаров для продажи требовалось скреплять "документами с печатью" (этим известна и средневековая Русь, давшая археологам множество имущественных бирок), а незадокументированное "не причисляется к счету". Сотни имущественных норм неизбежно требовали тщательного учета хотя бы на уровне домохозяйств. Здесь явно велись отметки прихода-расхода. В кредит проводилась часть крупных торговых операций. За это декретом Афин 346 г. до н.э. прославлялись сыновья приазовского царя Левкона ("левки" - белые). Об этом говорил и 6 знаменитый Демосфен (по матери он был родом из Приазовья). Левкон в 357 г. прислал в Афины хлеб в кредит, от продажи этого хлеба выручили 15 талантов (90 тыс. драхм), которые использовались на благо греческой столицы. В ответ приазовский царь получил в Афинах право беспошлинной торговли. Глава римских всадников Аттик давал деньги взаймы частным лицам и подвластным Риму городам из 36-48 % годовых, крупный ростовщик Рабилриит египетскому царю Птоломею из 100 % годовых. Различают следующие основные формы кредита: *краткосрочный, выдаваемый, как правило, на срок до года, предназначенный преимущественно для формирования оборотных средств предприятий, фирм; *долгосрочный, предоставляемый на срок свыше года и используемый в основном в качестве инвестиционного капитала; *гарантированный, предоставляемый под гарантию, под обеспечение; *государственный, в котором в качестве заемщика выступает государство, а в роли кредитора - физические и юридические лица, приобретающие государственные ценные бумаги (облигации, казначейские сертификаты и др.); *банковский, предоставляемый банками в денежной форме; *потребительский, предоставляемый потребителям товаров и услуг и используемый для удовлетворения потребительских нужд; *коммерческий, предоставляемый юридическими и физическими лицами друг другу по долговым обязательствам или предоставляемый в товарной форме продавцами покупателям (продажа в рассрочку); *международный (иностранный), предоставляемый продающей стороной покупающей стороне в форме аванса для закупки товаров у продающей стороны; *ипотечный, предоставляемый под залог недвижимости. КРЕДИТНЫЕ ОТНОШЕНИЯ. Субъектами кредитных отношений являются кредитор и заемщик. Кредитор предоставляет ссуду на время, оставаясь собственником ссуженной стоимости. Для выдачи ссуды кредитору необходимо иметь определенные средства. Их источником могут стать собственные накопления, а также заемные средства, полученные от других хозяйствующих субъектов. В современных условиях банк-кредитор предоставляет ссуду за счет собственного капитала, привлеченных средств, хранящихся на счетах его клиентов. При размещении ссуженной стоимости кредитор контролирует производственное использование, чтобы кредит был получен и за него он имел доход. Заемщик получает ссуду и обязуется ее возвратить к обусловленному сроку. Заемщик не является собственником ссуженного капитала, он лишь временный его владелец. Он использует ссуду в производстве или обращении, чтобы извлечь доход, и возвращает ссуду после ее участия в кругообороте и получения дополнительной прибыли. Заемщик платит за кредит ссудный процент, он должен обладать определенным имущественным обеспечением, гарантирующим возврат кредита по требованию кредитора. Взаимодействие кредитора и заемщика выступает как единство противоположностей. Как участники кредитной сделки они заинтересованы друг в друге. В то же время кредитор и заемщик имеют противоположные интересы: кредитор заинтересован в получении более высоко процента, а заемщик – в низком проценте. Заемщик зависит от кредитора, диктующего ему свою волю. 7 Основные виды кредитов: -Ипотечный -Потребительский - Авто кредит Я провел небольшое исследование, родителям, родственникам и учителям я задавал следующие вопросы: 1) Брали ли вы кредит? 2) Какому банку вы отдаете предпочтение? 3) Знаете ли вы, какие процентные ставки в банках Москвы сегодня? 4) Что лучше: накопить или взять в кредит? 5) Что такое кредит? 6) В какой банк вы бы обратились за кредитом? Не пользовались кредитами Потребительские кредиты Брали кредит Бытовая техника Срок кредита от 6 до 12 месяцев Кредит от 3 до 6 месяцев Срок кредита более одного года Я получил следующие результаты: больше всего людей доверяют Сбербанку России. Сбербанк России — один из крупнейших и старых банков России и Восточной Европы. Полное наименование — Открытое акционерное общество «Сбербанк России». Сбербанк России — универсальный банк, предоставляющий широкий спектр банковских услуг. 12 ноября 1841 года считается датой основания Сбербанка России. В этот день указом Императора Николая I был утвержден первый Устав сберегательных касс. Так было положено начало сберегательного дела в России. Первые сберегательные кассы открылись в СанктПетербурге на Казанской улице, и Москве при Сохранных Казнах, а также в Одессе при Приказе общественного призрения. После революции 1917 года и прихода к власти большевиков деятельность государственных сберкасс продолжилась. 10 апреля 1919 года СНК РСФСР своим указом слил Управление 8 государственных сберегательных касс и Народный банк РСФСР, в составе которого было образовано Управление народными сберегательными кассами. Переход к НЭПу и восстановление деятельности Государственного банка РСФСР, привели к необходимости воссоздания системы сберегательных касс. 26 декабря 1922 года Совнарком принял постановление об учреждении Государственных трудовых сберегательных касс (Гострудсберкассы). 21 марта 1923 года в составе Валютного управления Наркомфина был создан Отдел управления государственных трудовых сберегательных касс, а 16 июля того же года в составе Наркомата финансов было образовано Главное управление государственных трудовых сберегательных касс. Первая трудовая сберкасса была открыта в феврале 1923 года в Москве на Красной Пресне. Я сделал сравнительный анализ потребительского кредита в нескольких банках. Рассмотрим на примере. Пусть физическое лицо хочет взять кредит на неотложные нужды в размере 150 тысяч рублей. Погасить кредит необходимо через год. В каком банке это сделать выгодней? Название банка Хоум Кредит Банк Банк Москвы Сбербанк России Промсвязьбанк Русский стандарт ВТБ24 Райффайзен Банк Газпромбанк Процентная ставка 20% 23 – 50% 12 % 15 – 25% 36% 18% 17% 14% Сумма Переплата 150 000 руб. 150 000 руб. 150 000 руб. 150 000 руб. 150 000 руб. 150 000 руб. 150 000 руб. 150 000 руб. 30 000 руб. 34500 -75000 руб. 18 000 руб. 22500 - 37500 руб. 54000 руб. 27000 руб. 25500 руб. 21000 руб. Вывод: Кредит на неотложные нужды выгоднее взять Сбербанке, но нужно помнить, что бесплатный сыр бывает только в мышеловке. И об этом в следующем пункте. 9 РЕКЛАМА И КРЕДИТ Бесплатный сыр бывает только в мышеловке После просмотра рекламных объявлений по данной проблеме я выделил несколько видов рекламы. Часто в рекламе можно увидеть приглашение о покупке в кредит определенного товара «под 0%». Организаторы этой рекламы заявляют о бескорыстности по отношению к покупателям. Возникает вопрос: «Будут ли сети магазинов работать себе в убыток?» Ведь цель любого кредитора – не только окупить расходы, но и получить прибыль. И чем сильнее она замаскирована, тем крупнее риск неоправданных расходов у покупателя. Выдача кредитов в спешке: «быстро», «срочно», «экспресс», умалчивая о процентной ставке. Создается впечатление, что клиента торопят, не дают ему опомниться. Если клиента торопят, ставят перед необходимостью подписать кредитный договор за 10-15 минут, а он физически не успевает разобраться в его деталях. В получении кредита надо ориентироваться на 2-3 дня. Дальнейшее сокращение сроков возможно лишь за счет сокращения процедуры проверки клиента. А это означает, что кредиты выдают всем подряд, т.е. «добросовестный» клиент платит и за того, кто кредит не вернул. Банки свои риски перекладывают на заемщиков с помощью высоких процентов и скрытых ставок и комиссий. Безусловно, находится и реклама, в которой представлена полная информация по кредиту, с помощью которой можно определить реальную стоимость кредита, не выходя из дома. Что должно насторожить заемщика, если он не хочет быть обманутым: В рекламе нет конкретной информации. Вместо нее обещание призов, подарков, лозунгов типа «0-0-0», «0-0-10». Ставка кредита не указана совсем или указана явно ложная: равная, а то и меньшая, чем вклады. Обещание чрезмерной легкости получения кредита. Будто банк только и мечтает, как бы поскорее избавиться от денег. При досрочном погашении кредита возникает обязанность заплатить банку процент и комиссии даже за те месяцы, когда клиент кредитом не пользовался. 10 О ЧЕМ НАДО ПОМНИТЬ, БЕРЯ В ДОЛГ? Но все-таки, как ни привлекательна жизнь в долг, надо помнить о том, что «берешь чужие и на время, а отдаешь свои и навсегда». Ответственность – это не только решимость во что бы то ни стало вернуть долг в назначенный срок. Ответственность – это умение правильно оценить условия займа и сопоставить их со своими возможностями. Нужно знать, что определяющим критерием при принятии решения брать кредит должна быть полная стоимость займа – вся сумма, которую придется уплатить за пользование кредитом. Другие условия сводятся фактически к особенностям ее выплаты (периодичность, длительность рассрочки). Напротив, должник часто ориентируется на размер месячных выплат. Запущенные долги или долги, вызванные большими незапланированными расходами, могут повергнуть заемщика в состояние банкротства. В российских законах статус личного банкротства не определен, но в некоторых странах он есть. Жизнь показывает, что, беря в долг, всегда надо помнить о связанной с этим ответственностью. В одной из популярных российских газет был описан следующий случай. Одному предпринимателю была предложена сделка, которая сулила большую выгоду. Для осуществления этой сделки бизнесмен занял денег. Но некоторые условия сделки оказались трудновыполнимыми, и предприниматель в результате остался должен около 5 тысяч долларов. Заплатить в срок эти деньги он не сумел, и у него начались неприятности с кредиторами, которые, на его беду, были представителями криминального мира. В итоге долгих и тяжелых переговоров сумма дола была увеличена до 10,5 тысячи долларов, а срок расплаты отодвинут на три месяца. Чтобы расплатиться, предприниматель стал искать новые перспективные проекты и вкладывать в них деньги, одолженные у знакомых опять же под проценты. «Я так спешил отдать висевший гирей долг, что брал кредиты, не задумываясь, чем это может кончится», – сказал этот человек корреспонденту газеты. С первыми кредиторами он сумел расплатиться в срок, но через некоторое время оказался должен еще около 70 тысяч долларов 26 кредиторам, хотя он уже продал две квартиры – свою и жены. Чем закончилась эта история, неизвестно. Из этой грустной истории можно извлечь несколько уроков: во-первых, не надо брать деньги в долг у людей и структур, связанных с криминальным миром, так как в случае неуплаты с вами будут разбираться не по закону, а по внутренним, весьма жестким правилам, которые могут стоить вам всего имущества, а то и жизни; во-вторых, стремясь отдать долг одном кредитору, нельзя делать новые долги на более тяжелых условиях – с первым кредитором еще можно будет договориться о смягчении наказания, с кредиторами второй волны – скорее всего, нет; в-третьих, как бы тяжела не была ситуация, нельзя брать в долг, не задумываясь о последствиях. Попробуем сделать вывод. Жизнь в долг – вполне нормальное явление в современном мире, если подходить ответственно к получению и возврату кредита. Для нормальной и спокойной жизни в кредит необходима хорошая кредитная история. Если долги всегда отдавать вовремя, то не возникает ни проблем в личных отношениях с кредиторами, ни сложностей с поиском новых источников средств, когда они потребуются. Надо внимательно изучить те условия (как устные, так и письменные), на которых могут быть взяты деньги в долг. 11 "ЗА" и "ПРОТИВ" «Нету жизни без кредита и с кредитом жизни нет!» Народная мудрость Итак, допустим, вы рассматриваете кредит как один из путей решения своих материальных проблем. Взвесим все "за" и "против". "За": Вы наконец-то приобретете то, о чем давно мечтали. "Против": Приобретете вы сейчас, а расплачиваться будете несколько месяцев или даже лет. Может так случиться, что к концу срока выплаты кредита напоминанием о том, что вы приобрели, будет только кредитный договор и необходимость периодически отдавать по нему свои кровные." За": Вы сделаете приобретение сейчас, и ожидаете, что в будущем пришлось бы отдать больше из-за роста цен, увеличения курса доллара, повышения спроса на заветный товар со стороны других таких же, как вы желающих. "Против": Не сильно обольщайтесь, сейчас вы заплатите все равно больше, чем товар стоит на самом деле. Кредит не бывает бесплатным, а проценты по нему, которые Вам предстоит выплатить, в конечном счете, делают покупку более дорогой. "За": Но часто бывает, что, взяв кредит, вы, кроме того, что уже сейчас сделаете нужное приобретение, сможете еще и сэкономить по сравнению с тем, если бы откладывали деньги и, в конце концов, совершили бы покупку только на свои средства. Случается, что кредитные ставки бывают ниже инфляции в целом или прогнозируемого роста цен на тот товар, который Вы купили, в таком случае кредит становится для вас способом зарабатывания денег. "Против": Оформление кредита, если речь идет о достаточно большой сумме, предоставляемой на длительный срок, потребует от вас некоторого нервного напряжения и потери времени, которое вы неминуемо истратите на сбор всех необходимых документов. "За": Пройдя эту процедуру до конца, в следующий раз вы на практике будете знать все подводные камни и сможете повторить все необходимые для получения кредита действия в максимально короткий срок. "Против": При оформлении кредита банк, рассматривающий документы попросит вас предоставить подтвержденные документами сведения о ваших доходах, имуществе. Это может стать значительным препятствием для тех, кто, несмотря на все призывы налоговых органов, так и не вышел еще "из тени". "За": Чем раньше вы разберетесь со своими доходами в черной, серой и прочих формах, отличающихся цветом от "белой", тем меньше будет вероятность испытать неприятное чувство неуверенности при общении с налоговым инспектором. И еще одно существенное "За". Взяв однажды кредит и успешно вернув его, вы начинаете свою кредитную историю, которая в будущем при рассмотрении вашей кредитной заявки этим или уже другим банком может стать одним из самых веских доводов для положительного решения. Итак, как поется в известной песне, "думайте сами, решайте сами, иметь" в кредит, но сейчас или иметь, но потом. 12 Заключение: Жизнь взаймы – это факт. Это видно на примере родительского воспитания, когда дети получают жизнь от родителей в кредит и отдают эти долги не родителям, а своим собственным детям, воспитывая их. Критерий оценки – качество жизни. Кредит – это стимул к жизни. Человек ничего не теряет, но сразу многое приобретает. То, во что он будет вкладывать кредитные деньги – образование, вещи, транспорт, жилье – все это обязывает еще больше зарабатывать денег, чтобы отдать кредит, работать изо всех сил, двигаться, а движение есть жизнь. Изучив кредиты в банках Москвы, используя метод сравнения в результате своего исследования, я пришел к следующим выводам и результатам: Банки России предоставляют населению достаточно разнообразные виды кредитов на различные временные промежутки и в зависимости от этого различные процентные ставки, поэтому жители имеют достаточный выбор кредита на разные нужды. Я в свой работе путем вычислений доказал, что для любого физического лица самый выгодный кредит в Сбербанке. Сбербанк России занимает первое место в рейтинге банков по депозитам физических лиц и первое место в рейтинге банков по кредитам физических лиц и граждан, это объясняется тем, что банк существует очень давно и имеет большее количество вкладов, кредитов, а также выполняет многие другие функции по работе с населением. Население Москвы не слишком дружит с экономикой и не озабочено оптимизацией своих расходов, жители практически не задумываются в какой банк обратиться за кредитом, где выгоднее оформить ссуду. Так выгодно ли жить в кредит? Дело не в том, что ответа я не знаю, а в том, что я не хочу сам принимать решения за других. Жить «в кредит» – рискованно, ведь всегда может возникнуть ситуация, что у заемщика не будет возможности расплачиваться с кредитором: например, с работы уволят или еще что-либо произойдет… И хотя степень риска можно уменьшить, но определенный риск всегда присутствует. Поэтому, выгодно ли жить «в кредит» именно Вам – не знаю: ответьте на этот вопрос сами. А выгодно ли жить «в кредит» в принципе – давайте посмотрим на небольшом примере: Из города N в Москву приехал молодой человек. Приехал, снял квартиру, устроился на работу, стал прилично зарабатывать, да и подумал: чего мне обратно в N возвращаться? Словом, решил обосноваться в Москве, да и квартиру приобрести. Решить то решил, но одного желания мало: нужны еще и возможности. Пусть он взял кредит в банке. Что мы видим? Что в случае, когда квартира приобретается с помощью кредита: заемщик с самого первого дня живет в этой СВОЕЙ квартире; ему не надо снимать какую-либо другую квартиру; проценты за пользование кредитом сопоставимы, а зачастую и меньше, чем арендная плата, которую надо ежемесячно платить, снимая аналогичную квартиру; заемщик – собственник квартиры, а значит, кредитор не может по своему произволу изъять у заемщика эту квартиру; да и благоустроить свое жилье он может так, как ему понравится, чего в чужой квартире, безусловно, делать не станешь. Ну, как, выгодно жить в кредит? Не торопитесь с ответом: я просчитывал тот случай, когда экономика развивается стабильно, когда цены на квартиры стоят на месте. Если цены растут, то пользоваться 13 кредитом становится еще выгоднее: взял кредит, купил квартиру и рост цен на жилье – больше не волнует. А что будет, если произойдет какой-либо кризис? А что будет, если цены упадут? В случае, когда цены на квартиры падают, может падать и арендная плата, а выплаты по закладной остаются прежними, такими, как предусмотрены кредитным договором. В последнем случае, как понимаете, выгоды не столь очевидны. Сейчас мне еще только 11 лет. Российские банки предусматривают, что граждане, достигшие возраста 21 лет, имеют право на получение кредита. Возможно, что пройдет время, и я окажусь на пороге одного из наших банков. Однако, я абсолютно уверен, в том, что мир кредита и его секреты к тому времени я раскрою до конца. 14 ЛИТЕРАТУРА: 1. Виноградова И., Кокарев Р., Колосова М.- Основы потребительских знаний Москва «Вита-Пресс», 2001г. 2. Поляк Г. Б. -Финансы. Денежное обращение. Кредит. Учебник, 2 издание., Москва 2003 г. 3. Журнал «Спрос», финансовое приложение «Денежка» №11, 2005. 4. Журнал «Спрос», финансовое приложение «Денежка» №3, 2011. 5. Журнал «Банковское дело» №5, 2006 г. 6. Глав. Ред. М.Д. Аксенова. М/ Энциклопедия для детей. Т. 11. Математика.: Аванта+, 2001. 688с. ИНТЕРНЕТ ИСТОЧНИКИ 1.http://shkolazhizhi.ru 2.http://www. credits.ru 3. crednews.ru › 2008/09/01…rossii_khotja…let.html 4.http://www.m2.m2.ru 15 16