Принятие решения о размещении ценных бумаг.

реклама

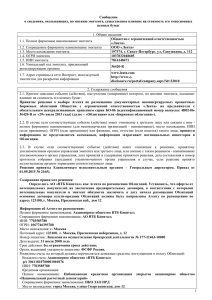

Сообщение о существенном факте об этапах процедуры эмиссии эмиссионных ценных бумаг эмитента 1. Общие сведения 1.1. Полное фирменное наименование «Акционерный коммерческий банк «Держава» эмитента (для некоммерческой организации – открытое акционерное общество» наименование) 1.2. Сокращенное фирменное наименование АКБ «Держава» ОАО эмитента Российская Федерация, 119435, город Москва, 1.3. Место нахождения эмитента Большой Саввинский переулок, дом 2, строение 9 1027739120199 1.4. ОГРН эмитента 7729003482 1.5. ИНН эмитента 1.6. Уникальный код эмитента, присвоенный 02738-В регистрирующим органом 1.7. Адрес страницы в сети используемой эмитентом для информации Интернет, www.derzhava.ru; раскрытия http://disclosure.skrin.ru/disclosure/7729003482 2. Содержание сообщения «Сведения о принятии решения о размещении ценных бумаг». 2.1. Орган управления эмитента, принявший решение о размещении ценных бумаг, и способ принятия решения (указывается вид общего собрания (годовое или внеочередное) в случае если органом управления эмитента, принявшим решение о размещении ценных бумаг, является общее собрание участников (акционеров) эмитента, а также форма голосования (совместное присутствие или заочное голосование): годовое общее собрание акционеров АКБ «Держава» ОАО (совместное присутствие). 2.2. Дата и место проведения собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о размещении ценных бумаг: 30 июня 2014 года, город Москва, Большой Саввинский переулок, дом 2, строение 9. 2.3. Дата составления и номер протокола собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о размещении ценных бумаг: 01 июля 2014 года, Протокол № б/н. 2.4. Кворум и результаты голосования по вопросу о принятии решения о размещении ценных бумаг: Число голосов, которыми обладали лица, принявшие участие в годовом общем собрании по вопросу повестки дня общего собрания «О размещении АКБ «Держава» ОАО облигаций серии 03» – 101 736 (Сто одна тысяча семьсот тридцать шесть). Количество голосов, отданных «ЗА» - 101 736 голосов, что составляет 100% от общего числа голосующих акций, учитываемых при принятии решения по данному вопросу Решение принято единогласно. 2.5. Полная формулировка принятого решения о размещении ценных бумаг: «Разместить АКБ «Держава» ОАО (далее – Банк, Кредитная организация – эмитент, Эмитент) процентные конвертируемые документарные облигации на предъявителя с обязательным централизованным хранением серии 03 номинальной стоимостью 4 915 (Четыре тысячи девятьсот пятнадцать) рублей каждая в количестве 102 000 (Сто две тысячи) штук со сроком погашения в 3 458-й (Три тысячи четыреста пятьдесят восьмой) день с даты начала размещения облигаций, c возможностью досрочного погашения по усмотрению кредитной организации - эмитента, размещаемые по закрытой подписке (далее – Облигации, Облигации серии 03) на следующих условиях: Круг лиц, среди которых предполагается осуществить размещение Облигаций: физические лица, а также юридические лица, за исключением: 1) дочерних и зависимых обществ Банка; 2) лиц, приобретающих Облигации за счет средств негосударственных пенсионных фондов Российской Федерации или средств негосударственных пенсионных фондов иностранного государства, право которого не допускает размещение денежных средств в субординированные инструменты кредитных организаций. Цена размещения Облигаций: цена размещения Облигаций серии 03, в том числе лицам, осуществляющим преимущественное право приобретения Облигаций серии 03, устанавливается равной 4 915 (Четыре тысячи девятьсот пятнадцать) рублей за одну Облигацию серии 03, что соответствует 100 (Ста) процентам от ее номинальной стоимости. Начиная со второго дня, следующего за Датой начала размещения Облигаций серии 03 среди лиц, имеющих преимущественное право приобретения Облигаций серии 03, покупатель при приобретении Облигаций серии 03 помимо цены размещения также уплачивает накопленный купонный доход (НКД) по Облигациям серии 03, определяемый по следующей формуле: НКД = Nom * C1 * (T – T0)/ 365/ 100%, где: НКД – накопленный купонный доход; Nom - номинальная стоимость одной Облигации серии 03, руб.; С1 - размер процентной ставки 1-го купона, в процентах годовых; T – дата размещения Облигаций 03; T0 - дата начала размещения Облигаций серии 03 среди лиц, имеющих преимущественное право приобретения Облигаций серии 03. Величина НКД в расчете на одну Облигацию серии 03 рассчитывается с точностью до одной копейки (округление производится по правилам математического округления до ближайшего целого числа. При этом под правилом математического округления следует понимать метод округления, при котором значение целой копейки (целых копеек) не изменяется, если следующая за округляемой цифра равна от 0 до 4, и изменяется, увеличиваясь на единицу, если следующая цифра равна от 5 до 9). Форма оплаты: Облигации оплачиваются денежными средствами в валюте Российской Федерации в безналичном порядке. Возможность рассрочки при оплате Облигаций не предусмотрена. Облигации размещаются при условии их полной оплаты. Расходы, связанные с внесением приходных записей о зачислении размещаемых Облигаций на счета депо их первых владельцев (приобретателей), несут владельцы (приобретатели) Облигаций. Срок обращения Облигаций составляет 3 458-й (Три тысячи четыреста пятьдесят восемь) дней с даты начала размещения Облигаций. Форма и срок погашения: Погашение Облигаций производится денежными средствами в валюте Российской Федерации в безналичном порядке. Возможность выбора владельцами Облигаций формы погашения Облигаций не предусмотрена. Облигации погашаются Эмитентом по номинальной стоимости в дату, наступающую в 3 458-й (Три тысячи четыреста пятьдесят восьмой) день с даты начала размещения Облигаций (далее - «Дата погашения Облигаций»). Если дата погашения Облигаций приходится на нерабочий праздничный или выходной день - независимо от того, будет ли это государственный выходной день или выходной день для расчетных операций, - то перечисление надлежащей суммы производится в первый рабочий день, следующий за нерабочим праздничным или выходным днем. Владелец Облигаций не имеет права требовать начисления процентов или какой-либо иной компенсации за такую задержку в платеже. Передача денежных выплат при погашении Облигаций производится в соответствии с порядком, установленным действующим законодательством Российской Федерации. При погашении Облигаций выплачивается также купонный доход за последний купонный период. Списание Облигаций со счетов депо при погашении производится после исполнения Эмитентом всех обязательств перед владельцами Облигаций по погашению номинальной стоимости Облигаций и выплате купонного дохода по ним за все купонные периоды. Снятие Сертификата с хранения производится после списания всех Облигаций со счетов в НРД. Предусматривается возможность досрочного погашения Облигаций по усмотрению Кредитной организации - Эмитента. Досрочное погашение Облигаций по усмотрению Кредитной организации - Эмитента осуществляется в порядке и сроки, установленные Решением о выпуске ценных бумаг. Досрочное погашение Облигаций по требованию владельцев Облигаций не предусмотрено. Порядок определения дохода: Доходом по Облигациям является сумма процентных (купонных) доходов, начисляемых за каждый купонный период в виде процентов от номинальной стоимости Облигаций и выплачиваемых в дату окончания соответствующего купонного периода. Процентный (купонный) доход по неразмещенным Облигациям или по Облигациям, переведенным на счет Эмитента в НРД, не выплачивается. Облигации имеют 19 (Девятнадцать) купонных периодов. Длительность каждого купонного периода составляет 182 (Сто восемьдесят два) дня. 2 При принятии решения о величине процентной ставки по первому купону Облигаций Эмитент будет исходить из того, что величина процентной ставки по Облигациям не будет отличаться от среднего уровня процентов по аналогичным облигациям в дату начала их размещения и не предполагает процентных или иных выплат, связанных с результатами Эмитента или доходностью отдельных операций Эмитента. Размер процентной ставки по купонным периодам со второго по девятнадцатый (включительно) равен размеру процентной ставки по первому купонному периоду. Расчет величины купонного дохода на одну Облигацию, выплачиваемого в дату окончания купонного периода, производится по следующей формуле: Kj = Nom * Cj * (T(j) - T(j-1)) / 365 / 100%, где Kj - сумма купонной выплаты по каждой Облигации, в рублях; j - порядковый номер текущего купонного периода, j = 1, 2, …,18,19; Nom – номинальная стоимость одной Облигации, руб.; Сj - размер процентной ставки j - того купона в процентах годовых (%); T(j) – дата окончания j - того купонного периода; T(j-1) - дата окончания купонного периода (j-1) - ого купона (для случая первого купонного периода Т (j-1) – это дата начала размещения Облигаций). Сумма процентного (купонного) дохода определяется с точностью до одной копейки, округление цифр при расчете производится по правилам математического округления. При этом под правилами математического округления следует понимать метод округления, при котором значение целой копейки (целых копеек) не изменяется, если первая за округляемой цифра находится в промежутке от 0 до 4, и увеличивается на единицу, если первая за округляемой цифра находится в промежутке от 5 до 9. Порядок и условия конвертации Облигаций: Облигации конвертируются в обыкновенные именные акции Эмитента при возникновении одного из следующих оснований: - если значение норматива достаточности базового капитала (Н1.1), рассчитанное кредитной организацией - эмитентом в соответствии с Инструкцией Банка России от 03.12.2012 № 139-И «Об обязательных нормативах банков», достигло уровня ниже 2 процентов; - если кредитной организацией - эмитентом от Агентства по страхованию вкладов (далее – «Агентство») получено уведомление о принятии в отношении нее решения о реализации согласованного Банком России плана мер по предупреждению банкротства банков, являющихся участниками системы обязательного страхования вкладов физических лиц в банках Российской Федерации в соответствии с Федеральным законом «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2014 года», предусматривающего осуществления следующих мер: приобретение в соответствии с согласованным (утвержденным) планом участия Агентства в предупреждении банкротства Эмитента акций Эмитента в размере, позволяющем определять решения Эмитента по вопросам, отнесенным к компетенции общего собрания его акционеров; оказания финансовой помощи Эмитенту при условии приобретения Агентством и (или) инвесторами в соответствии с согласованным (утвержденным) планом участия Агентства в предупреждении банкротства Эмитента акций Эмитента в размере, позволяющем определять решения Эмитента по вопросам, отнесенным к компетенции общего собрания его акционеров (далее совместно именуются – «Основания конвертации», а каждое по отдельности «Основание конвертации»). Порядок и срок доведения до акционеров Банка, а также держателей Облигаций (раскрытия) информации о наступлении Основания конвертации: в случае наступления Основания конвертации Банк обязан уведомить акционеров Банка, а также держателей Облигаций в порядке и сроки, установленные Решением о выпуске ценных бумаг. Для осуществления конвертации Облигаций уполномоченный орган Банка принимает решение о размещении дополнительных обыкновенных именных акций (об увеличении уставного капитала Банка) путем конвертации в обыкновенные именные акции Облигаций в объеме не меньшем, чем требуется для обеспечения минимального необходимого уровня достаточности базового капитала. При наличии у Банка нескольких субординированных инструментов (в том числе нескольких выпусков субординированных облигационных займов) конвертация (переоформление) субординированных инструментов производится в сумме (количестве выпусков), позволяющей Банку устранить Основания конвертации. При этом решение об очередности конвертации выпусков субординированных конвертируемых облигаций в обыкновенные именные акции Банка принимает Совет директоров Банка. Срок, в течение которого Эмитент должен представить документы в регистрирующий орган на регистрацию дополнительного выпуска обыкновенных именных акций в случае увеличения 3 уставного капитала кредитной организации – эмитента путем конвертации Облигаций в обыкновенные именные акции, составляет не позднее 30 рабочих дней с отчетной даты, на которую у Банка возникли Основания конвертации, но до даты начала фактического осуществления следующих мер: приобретение в соответствии с согласованным (утвержденным) планом участия Агентства в предупреждении банкротства Эмитента акций Эмитента в размере, позволяющем определять решения Эмитента по вопросам, отнесенным к компетенции общего собрания его акционеров; оказания финансовой помощи Эмитенту при условии приобретения Агентством и (или) инвесторами в соответствии с согласованным (утвержденным) планом участия Агентства в предупреждении банкротства Эмитента акций Эмитента в размере, позволяющем определять решения Эмитента по вопросам, отнесенным к компетенции общего собрания его акционеров. Срок, в который должна быть осуществлена конвертация Облигаций в обыкновенные именные акции (дата конвертации) – дата размещения дополнительного выпуска акций Кредитной организации – эмитента, которая является 10 (Десятым) рабочим днем с даты государственной регистрации дополнительного выпуска обыкновенных именных акций Банка. Порядок конвертации: Коэффициент конвертации: 1 (Одна) Облигация номинальной стоимостью 4 915 (Четыре тысячи девятьсот пятнадцать) рублей каждая конвертируется в 1 (Одну) обыкновенную именную акцию номинальной стоимостью 4 915 (Четыре тысячи девятьсот пятнадцать) рублей каждая. Количество дополнительных обыкновенных именных акций в пределах количества объявленных обыкновенных именных акций, в которые будут конвертированы Облигации выпуска в количестве 102 000 (Сто две тысячи) штук, составляет 102 000 (Сто две тысячи) штук. Облигации одновременно с конвертацией погашаются. При конвертации Облигаций выплачивается накопленный купонный доход, рассчитанный на дату конвертации Облигаций в обыкновенные именные акции Банка. Обязательство Банка считается исполненным с даты конвертации Облигаций в обыкновенные именные акции Банка при наличии документа, подтверждающего погашение Облигаций». 2.6. Факт предоставления акционерам (участникам) эмитента и (или) иным лицам преимущественного права приобретения ценных бумаг: акционерам Эмитента и (или) иным лицам преимущественное право приобретения ценных бумаг не предоставлено. 2.7. В случае, когда регистрация проспекта ценных бумаг осуществляется по усмотрению эмитента, факт принятия эмитентом обязанности раскрывать информацию после каждого этапа процедуры эмиссии ценных бумаг: государственная регистрация выпуска ценных бумаг АКБ «Держава» ОАО сопровождается регистрацией Проспекта ценных бумаг, АКБ «Держава» ОАО принимает на себя обязательство раскрывать информацию после каждого этапа процедуры эмиссии ценных бумаг в соответствии с требованиями действующего законодательства Российской Федерации. 3. Подпись 3.1. Председатель Правления АКБ «Держава» ОАО 3.2. Дата «01» июля 2014 года. С.Б. Биран ______________ (подпись) М.П. 4