3.1. Выбор метода управления процентным риском

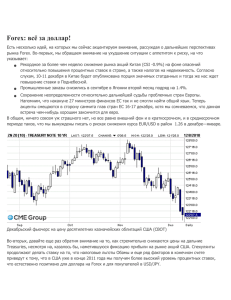

реклама