Тема 8. Финансовая работа и финансовое планирование в системе управления предприятием.

реклама

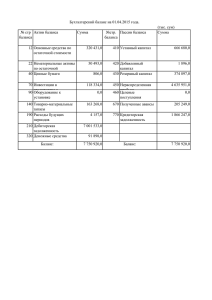

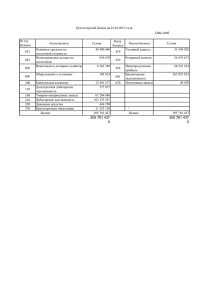

МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 1 INTERNATIONAL BANKING INSTITUTE Тема 8. Финансовая работа и финансовое планирование в системе управления предприятием. Вопрос 5. Анализ текущего финансового состояния предприятия. Тютюкина Е.Б. Финансы предприятий: Учебно-практическое пособие. – М.: Издательско-торговая корпорация «Дашков и Ко», 2002. – 252 с. 4.2. Анализ финансового состояния организации ………………………………………………………………………………... Анализ финансового состояния включает: 1. Общую оценку динамики и структуры статей бухгалтерского баланса. 2. Анализ платежеспособности и финансовой устойчивости организации. 3. Анализ ликвидности и кредитоспособности организации. 4. Анализ финансовых коэффициентов. Проведение общей оценки динамики и структуры статей бухгалтерского баланса состоит из двух этапов. На первом этапе дается характеристика основным финансовым показателям организации по данным бухгалтерского баланса: стоимости имущества предприятия, которая характеризуется валютой баланса (стр. 300 баланса); величины (стоимости) основных средств (стр. 190 баланса); величины оборотных средств (стр. 290 баланса); величины собственных средств (стр. 490); величины заемных средств (стр. 590 + стр. 610). На втором этапе определяется изменение перечисленных показателей в динамике за определенный период в абсолютных и относительных величинах. Для этого составляется сравнительный аналитический баланс. ………………………………………………………………………………. Анализ платежеспособности и финансовой устойчивости организации проводится в три этапа. Организация считается платежеспособной, если ее денежные средства, финансовые вложения и активные расчеты (расчеты с дебиторами) покрывают ее краткосрочные обязательства, что отражается формулой: Д или М Н , (1) где Д – денежные средства (стр. 260 бухгалтерского баланса) + финансовые вложения (стр. 250) + дебиторская задолженность (стр. 230 + стр. 240); МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 2 INTERNATIONAL BANKING INSTITUTE М – краткосрочные кредиты и займы (стр. 610); Н – кредиторская задолженность (стр. 620). Финансовая устойчивость организации определяете обеспеченностью ее запасов и затрат источниками их формирования. На первом этапе определяется наличие источников средств, в частности: 1.1. Наличие собственных оборотных средств (Ее) рассчитывается по формуле: (2) Ес К Рд Ав , где К – капитал организации (стр. 490 бухгалтерского баланса); Рд – долгосрочные пассивы (стр. 590); Ав – внеоборотные активы (стр. 190). 1.2. Общая величина основных источников формирования запасов и затрат (Ео) рассчитывается по формуле: (3) Ео Ес М . Таким образом, основными источниками формирования запасов и затрат являются: собственные оборотные средства и краткосрочные кредиты и займы. На втором этапе определяется обеспеченность запасов и затрат источниками собственных оборотных средств, в частности: 2.1. Рассчитывается излишек или недостаток собственных оборотных средств по формуле: Ес(,) Ес З , (4) где 3 — запасы (стр. 210 бухгалтерского баланса). 2.2. Рассчитывается излишек или недостаток общей величины основных источников формирования запасов и затрат (Ео) по формуле: Ео(,) Ес М З. (5) На третьем этапе определяется финансовое состояние организации путем выявления его принадлежности к одному из четырех типов: 1-й тип – абсолютная финансовая устойчивость. В этом случае должно соблюдаться следующее требование: (6) З Ес М . 2-й тип – нормальная финансовая устойчивость характеризуется соблюдением следующего соотношения: (7) З Ес М . 3-й тип – неустойчивое финансовое состояние характеризуется соблюдением следующего соотношения: З Ес М Ио, (8) где Ио – источники, ослабляющие финансовую напряженность (это временно свободные средства, полученные от других организаций (стр. 621 бухгалтерского баланса)). МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 3 INTERNATIONAL BANKING INSTITUTE 4-й тип – кризисное финансовое состояние характеризуется следующим соотношением: (9) З Ес М . Исходя из рассмотренных выше формул, путями выхода организации из финансового кризиса являются: уменьшение запасов путем снижения неликвидных, стоимости материальных ценностей, сокращения материалоемкости и энергоемкости производства; увеличение собственных оборотных средств путем возрастания собственного капитала организации и уменьшения доли внеоборотных активов. Анализ ликвидности и кредитоспособности организации включает определение: кредитоспособности, представляющей собой способность организации своевременно и полностью рассчитываться по своим обязательствам (определяется на основе анализа ликвидности баланса и ликвидности его активов): ликвидности активов, характеризующей время, необходимое организации для превращения активов в денежные средства (чем меньше необходимо времени, тем активы являются более ликвидными): ликвидности баланса, выражающейся в покрытии обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Таким образом, для определения ликвидности необходимо сопоставить актив (А) и пассив (П) бухгалтерского баланса. Для этого активы и пассивы организации целесообразно сгруппировать по следующим признакам (табл. 4.2.2): активы по степени убывания их ликвидности, пассивы по возрастанию сроков их погашения (уплаты). МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 4 INTERNATIONAL BANKING INSTITUTE Таблица 4.2.2 Группировка активов и пассивов Показатели Группиров Данные Показате Группиро группировк ка бухгалтеск ли вка и актива актива ого группиро пассива баланса баланса баланса вки баланса (№ строк) пассива баланса А1 Наиболее Стр. 250 + П1 Наиболее ликвидные стр. 260 срочные активы обязатель ства А2 Быстро Стр. 230 + П2 Краткосро реализуем стр. 240 + чные ые активы стр. 270 пассивы A3 Медленно Стр. 210ПЗ Долгосроч реализуем стр. 217 ные ые активы пассивы А4 Трудно Стр. 190 П4 Постоянн реализуем ые ые активы пассивы Исходя ликвидным, одновременно: Данные бухгалтерс кого баланса (№ строк) Стр. 620 Стр. 610 + стр. 670 Стр. 590 Стр. 490 + стр. 630 + стр. 640 + стр. 650 + стр. 660 – стр. 217 из проведенной группировки, баланс считается если соблюдаются все четыре соотношения А1 > (=) П1; А2 > (=) П2; A3 > (=) ПЗ; А4 < (=) П4. В случае, если одно из соотношений не соблюдается, баланс считается неликвидным. В процессе анализа целесообразно проанализировать динамику ликвидности баланса. Анализ финансовых коэффициентов необходим организации: для сравнения финансовых показателей организации за различные сопоставимые периоды деятельности, а также с аналогичными показателями других организаций, со средними показателями по отрасли и народному хозяйству в целом, в качестве нормативов (критериев), определяющих нормальное финансовое состояние организации. Отдельные нормативы и их значения складываются сами, исходя из практики МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 5 INTERNATIONAL BANKING INSTITUTE деятельности организаций, другие утверждаются ведомствами, а ряд показателей – Правительством РФ, в частности, в целях регламентации процесса банкротства организаций. Финансовые коэффициенты представляют собой относительные показатели финансового состояния организации и рассчитываются в виде отношений абсолютных финансовых показателей друг к другу. Финансовых коэффициентов насчитывается множество, однако в практической деятельности используется около 30. Основными из них являются следующие: 1. Коэффициент автономии (Ка) показывает долю собственных источников в общем объеме источников финансирования организации. Рассчитывается по формуле: Ка К , Б где Б – валюта баланса организации (стр. 300 бухгалтерского баланса). 2. Коэффициент маневренности (Км) показывает, какая часть собственных источников финансирования вложена в наиболее мобильные активы. Поэтому чем больше данный коэффициент, тем больше условий для маневра в финансовой деятельности. Данный коэффициент рассчитывается по формуле: Км Ес . К 3. Коэффициент соотношения заемных и собственных средств (Кзс) показывает, какая часть деятельности организации финансируется за счет заемных средств. Рассчитывается по формуле: Кзс Рд М . К 4. Коэффициент обеспеченности собственными оборотными средствами (Ко) показывает наличие собственных оборотных средств, необходимых для финансовой устойчивости организации. Рассчитывается по формуле: Ко Ес . З 5. Коэффициент финансирования (Кф) показывает, какая часть деятельности организации финансируется за счет собственных средств. Рассчитывается по формуле: Кф К . Рд М 6. Коэффициент абсолютной ликвидности (Кал) показывает, какая часть текущей задолженности может быть погашена МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 6 INTERNATIONAL BANKING INSTITUTE в ближайшее к моменту составления баланса время. Рассчитывается по формуле: Кал В , Н М где В — денежные средства и финансовые вложения (стр. 250 + стр. 260 бухгалтерского баланса). 7. Коэффициент текущей ликвидности (Ктл) показывает, в какой степени текущие активы покрывают краткосрочные обязательства организации. Рассчитывается по формуле: Ктл Ао , Н М где Ао — оборотные активы (стр. 290 бухгалтерского баланса). 8. Коэффициент восстановления утраты платежеспособности (Квп) характеризует возможность организации восстановить утраченную платежеспособность в ближайшее к моменту составления баланса время. Расчет осуществляется по формуле: Квп К ТЛ 2 У ( К ТЛ 2 К ТЛ1 ) Т 2 где Ктл1 и Ктл2 – коэффициенты текущей ликвидности на начало и на конец периода; У – количество месяцев между представлениями баланса; Т – количество месяцев, предоставленных организации для улучшения финансового состояния. 9. Коэффициент наличия имущества производственного назначения (Кип) показывает наличие у организации средств для создания производственной базы. Рассчитывается по формуле (стр. строки баланса): Кип Стр.122 Стр.211 Стр.214 Стр.300 10. Коэффициент автономии источников формирования запасов и затрат (Кафз) показывает долю собственных оборотных средств в общей доле основных источников доходов. Рассчитывается по формуле: Кафз К Ав , К Ав Рд М где Ав – внеоборотные активы (стр. 190 бухгалтерского баланса). Нормативные значения финансовых коэффициентов представлены в табл. 4.2.4. Государственные организации в соответствии с действующим законодательством РФ о банкротстве обязаны представлять в территориальные подразделения Федерального управления по делам МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 7 INTERNATIONAL BANKING INSTITUTE о несостоятельности (банкротстве) свои бухгалтерские балансы, а также рассчитанные по данным балансов значения трех финансовых коэффициентов: коэффициента обеспеченности собственными оборотными средствами (Ко), коэффициента текущей ликвидности (Ктл), и коэффициента восстановления утраты платежеспособности (Квп). МЕЖДУНАРОДНЫЙ БАНКОВСКИЙ ИНСТИТУТ 8 INTERNATIONAL BANKING INSTITUTE Таблица 4.2.4. Нормативные значения финансовых коэффициентов № п/п Финансовые коэффициенты Нормативные (предельные) значения 1 2 3 4 5 6 7 8 9 10 Ка Км Кзс Ко Кф Кал Ктл Квп Кип Кафз > или = 0,5 > или = 0,5 < или= 1 >или =0,1 >или = 1 > или = от 0,2 до 0,5 >или =2 >или = 1 > или = 0,5 <Ко В случае, когда один из этих коэффициентов не соответствует установленному нормативу, организация попадает под действие Федерального закона "О банкротстве", и для нее начинается процесс осуществления банкротства.