Утверждены - Комитет государственных доходов Министерства

реклама

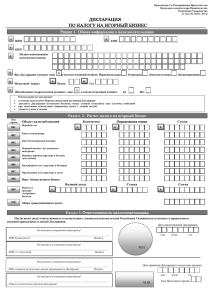

Приложение 47 к приказу Министра финансов Республики Казахстан от «25» декабря 2014 года № 587 Правила составления налоговой отчетности (декларации) по рентному налогу на экспорт (форма 570.00) 1.Общие положения 1. Настоящие Правила составления налоговой отчетности (декларации) по рентному налогу на экспорт (форма 570.00) (далее – Правила) разработаны в соответствии с Кодексом Республики Казахстан от 10 декабря 2008 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и определяют порядок составления формы налоговой отчетности (декларации) по рентному налогу на экспорт (далее – декларация), предназначенной для исчисления рентного налога на экспорт. Декларация по рентному налогу на экспорт составляется физическими и юридическими лицами, реализующими на экспорт сырую нефть, газовый конденсат, уголь. 2. При заполнении декларации не допускаются исправления, подчистки и помарки. 3. При отсутствии показателей соответствующие ячейки декларации не заполняются. 4. Отрицательные значения сумм обозначаются знаком «–» в первой левой ячейке соответствующей строки декларации. 5. При составлении декларации: 1) на бумажном носителе – заполняется шариковой или перьевой ручкой, черными или синими чернилами, заглавными печатными символами или с использованием печатающего устройства; 2) на электронном носителе – заполняется в соответствии со статьей 68 Налогового кодекса. 6. Декларация подписывается налогоплательщиком либо его представителем и заверяется печатью налогоплательщика либо его представителя, имеющего в установленных законодательством Республики Казахстан случаях печать со своим наименованием, в соответствии с пунктом 3 статьи 61 Налогового кодекса. 7. При представлении декларации: 1) в явочном порядке на бумажном носителе – составляется в двух экземплярах, один экземпляр возвращается налогоплательщику с отметкой органа государственных доходов; 2) по почте заказным письмом с уведомлением на бумажном носителе – 2 налогоплательщик получает уведомление почтовой или иной организации связи; 3) в электронном виде – налогоплательщик (налоговый агент) получает уведомление о принятии или непринятии налоговой отчетности системой приема налоговой отчетности органов государственных доходов. 8. В разделе «Общая информация о налогоплательщике» приложения указывается соответствующие данные, отраженные в разделе «Общая информация о налогоплательщике» декларации. 2. Составление декларации (форма 570.00) 9. В разделе «Общая информация о налогоплательщике» налогоплательщик указывает следующие данные: 1) ИИН/БИН – индивидуальный идентификационный номер (бизнесидентификационный номер) налогоплательщика. При исполнении налогового обязательства доверительным управляющим в строке указывается индивидуальный идентификационный номер (бизнес-идентификационный номер) доверительного управляющего; 2) налоговый период, за который представляется налоговая отчетность – отчетный налоговый период, за который представляется декларация (указывается арабскими цифрами); 3) Ф.И.О. или наименование налогоплательщика. Указываются фамилия, имя, отчество (при его наличии) физического лица или наименование юридического лица в соответствии с учредительными документами. При исполнении налогового обязательства доверительным управляющим в строке указывается наименование юридического лица-доверительного управляющего в соответствии с учредительными документами; 4) вид декларации. Соответствующие ячейки отмечаются с учетом отнесения декларации к видам налоговой отчетности, указанным в статье 63 Налогового кодекса; 5) номер и дата уведомления. Ячейки заполняются в случае представления вида декларации, предусмотренного подпунктом 4) пункта 3 статьи 63 Налогового кодекса; 6) код валюты. Указывается код валюты в соответствии с приложением 23 «Классификатор валют», утвержденным решением Комиссии Таможенного союза от 20 сентября 2010 года № 378 «О классификаторах, используемых для заполнения таможенных деклараций»; 7) единица измерения. Указывается единица измерения сырой нефти, газового конденсата, угля (в тоннах, куб. м. и т.д.); 3 10. в разделе «Рентный налог на экспорт к уплате»: 1) в строке 570.00.001 указывается объем сырой нефти, реализованной на экспорт за налоговый период; 2) в строке 570.00.002 указывается мировая цена на сырую нефть в соответствии с пунктом 3 статьи 334 Налогового кодекса; 3) в строке 570.00.003 указывается стоимость объема сырой нефти, реализованной на экспорт, определяемая как произведение строк 570.00.001 и 570.00.002 (570.00.001 х 570.00.002); 4) в строке 570.00.004 указывается объем газового конденсата, реализованного на экспорт за налоговый период; 5) в строке 570.00.005 указывается мировая цена на газовый конденсат в соответствии с пунктом 3 статьи 334 Налогового кодекса; 6) в строке 570.00.006 указывается стоимость объема газового конденсата, реализованного на экспорт, определяемая как произведение строк 570.00 004 и 570.00.005 (570.00.004 х 570.00.005); 7) в строке 570.00.007 указывается стоимость объема реализованных на экспорт сырой нефти, газового конденсата, определяемая как сумма строк 570.00.003 и 570.00.006 (570.00.003 + 570.00.006); 8) в строке 570.00.008 указывается ставка рентного налога на экспорт сырой нефти и газового конденсата в соответствии со статьей 303 Налогового кодекса; 9) в строке 570.00.009 указывается сумма рентного налога на экспорт сырой нефти и газового конденсата, определяемая как произведение строк 570.00.007 и 570.00.008 (570.00.007 х 570.00.008); 10) в строке 570.00.010 указывается объем угля, реализованного на экспорт за налоговый период; 11) в строке 570.00.011 указывается фактическая цена реализации на уголь; 12) в строке 570.00.012 указывается стоимость объема реализованного на экспорт угля, определяемая как произведение строк 570.00.010 и 570.00.011 (570.00.010 х 570.00.011); 13) в строке 570.00.0013 указывается сумма отклонения стоимости реализованного на экспорт угля, определенная в соответствии с Законом Республики Казахстан от 5 июля 2008 года «О трансфертном ценообразовании» (далее – Закон о трансфертном ценообразовании); 14) в строке 570.00.014 указывается стоимость объема реализованного на экспорт угля с учетом корректировки в соответствии с Законом о трансфертном ценообразовании, определяемая как сумма строк 570.00.012 и 570.00.013 (570.00.012 + 570.00.013); 15) в строке 570.00.015 указывается ставка рентного налога на экспорт угля в соответствии со статьей 303 Налогового кодекса; 16) в строке 570.00.016 указывается сумма рентного налога на экспорт угля, определяемая как произведение строк 570.00.012 и 570.00.015 (570.00.012 4 х 570.00.015); 17) в строке 570.00.017 указывается сумма рентного налога на экспорт угля, определяемая как произведение строк 570.00.013 и 570.00.015 (570.00.013 х 570.00.0015); 18) в строке 570.00.018 указывается сумма рентного налога на экспорт, определяемая как сумма строк 570.00.009, 570.00.016 и 570.00.017 (570.00.009 + 570.00.016 + 570.00.017). 11. В разделе «Ответственность налогоплательщика» налогоплательщик указывает следующие данные: 1) в поле «Ф.И.О. Налогоплательщика»: при представлении декларации юридическим лицом указываются фамилия, имя, отчество (при его наличии) руководителя в соответствии с учредительными документами; при представлении декларации физическим лицом данные заполняются в соответствии с документами, удостоверяющими личность физического лица; 2) дата подачи декларации. Указывается дата подачи декларации в орган государственных доходов; 3) код органа государственных доходов. Указывается код органа государственных доходов по месту нахождения налогоплательщика; 4) в поле «Ф.И.О. должностного лица, принявшего декларацию» указываются фамилия, имя, отчество (при его наличии) работника органа государственных доходов, принявшего декларацию; 5) дата приема декларации. Указывается дата представления декларации в соответствии с пунктом 2 статьи 584 Налогового кодекса; 6) входящий номер документа. Указывается регистрационный номер документа, присваиваемый органом государственных доходов; 7) дата почтового штемпеля. Указывается дата почтового штемпеля, проставленного почтовой или иной организации связи.