КАК ОПРЕДЕЛИТЬ ИСХОДЯ ИЗ СТАВКИ ЦБ РФ

реклама

КАК УЧИТЫВАТЬ ПРОЦЕНТЫ ПО ЗАЙМАМ (КРЕДИТАМ)

В НАЛОГОВОМ УЧЕТЕ?

С 1 января 2015 года изменяются правила учета в расходах, признаваемых для целей

налогообложения, процентов по займам и кредитам, в том числе оформленным долговыми

ценными бумагами (например, векселями). По общему правилу они будут учитываться в

расходах без ограничений. Исключение одно: проценты по займам и кредитам,

признаваемым контролируемыми сделками, которые по-прежнему будут нормироваться

(п. 1 ст. 269 НК РФ в редакции, действующей с 01.01.2015).

Предстоящие изменения в Типовых ситуациях (Издательство "Главная книга", 2014)

{КонсультантПлюс}

В 2014 году проценты по заемным обязательствам по-прежнему учитываются по

следующим правилам.

Проценты по займу можно учесть в расходах полностью, если ставка по нему не

превышает предельную (п. п. 1, 1.1 ст. 269, пп. 9 п. 1, п. 2 ст. 346.16 НК РФ). Если ставка

по займу превышает предельную, в расходах учитываются проценты, рассчитанные по

предельной ставке. Ее можно определить любым из двух способов (п. 1 ст. 269 НК РФ):

- исходя из ставки рефинансирования ЦБ РФ;

- исходя из средней ставки по сопоставимым займам.

Выбранный способ нужно указать в учетной политике и применять при учете

процентов по всем займам. Если для конкретного займа нет сопоставимых, предельная

ставка для него определяется исходя из ставки ЦБ РФ независимо от положений учетной

политики (Письмо Минфина от 05.05.2010 N 03-03-06/2/83).

Проценты всегда учитываются во внереализационных расходах (пп. 2 п. 1 ст. 265 НК

РФ, Письмо Минфина от 06.12.2011 N 03-03-06/1/808).

При ОСН независимо от даты уплаты процентов они признаются в расходах на

каждую из следующих дат (п. 8 ст. 272, п. 1 ст. 328 НК РФ, Письмо Минфина от

10.04.2014 N 03-03-06/1/16339):

- на последнее число каждого месяца пользования займом;

- на дату возврата займа.

Величина расхода определяется по формуле:

При УСН проценты учитываются в расходах на дату их уплаты (пп. 1 п. 2 ст. 346.17

НК РФ). Величина расхода определяется по формуле:

{Типовая ситуация: Как учитывать проценты по займам (кредитам) в налоговом учете?

(Издательство "Главная книга", 2014) {КонсультантПлюс}}

КАК ОПРЕДЕЛИТЬ ИСХОДЯ ИЗ СТАВКИ ЦБ РФ

ПРЕДЕЛЬНУЮ СТАВКУ ПРОЦЕНТОВ ПО ЗАЙМАМ (КРЕДИТАМ)

ДЛЯ УЧЕТА В НАЛОГОВЫХ РАСХОДАХ?

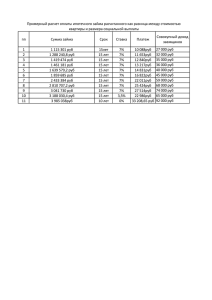

Предельная ставка, по которой рассчитывается максимальная сумма процентов по

рублевым займам (кредитам), учитываемая в налоговых расходах, определяется по

формуле (п. 1.1 ст. 269 НК РФ):

Какую именно ставку рефинансирования применять при расчете, зависит от условий

договора займа:

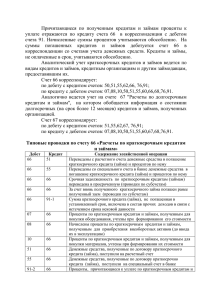

Условие договора

При расчете применяется ставка рефинансирования

ЦБ РФ, действующая:

(п. 1 ст. 269 НК РФ)

на дату получения займа

не предусмотрена возможность

изменения ставки по займу (кредиту)

предусмотрена возможность

- на конец текущего месяца - для плательщиков

изменения ставки по займу (кредиту) налога на прибыль (п. 8 ст. 272 НК РФ);

- на дату уплаты процентов - для плательщиков

налога при УСН (пп. 1 п. 2 ст. 346.17 НК РФ)

изначально возможность изменения 1) до заключения дополнительного соглашения - на

ставки по займу (кредиту) не

дату получения займа;

предусмотрена, но потом заключено 2) после заключения дополнительного соглашения:

дополнительное соглашение,

(Письмо Минфина от 06.10.2009 N 03-03-06/1/643):

предусматривающее такую

(1) на конец текущего месяца - для плательщиков

возможность

налога на прибыль (п. 8 ст. 272 НК РФ);

(2) на дату уплаты процентов - для плательщиков

налога при УСН (пп. 1 п. 2 ст. 346.17 НК РФ)

{Типовая ситуация: Как определить исходя из ставки ЦБ РФ предельную ставку

процентов по займам (кредитам) для учета в налоговых расходах? (Издательство

"Главная книга", 2014) {КонсультантПлюс}}

КАК ОПРЕДЕЛИТЬ ПРЕДЕЛЬНУЮ СТАВКУ ПРОЦЕНТОВ

ПО СОПОСТАВИМЫМ ЗАЙМАМ (КРЕДИТАМ) ДЛЯ УЧЕТА

В НАЛОГОВЫХ РАСХОДАХ?

Предельная ставка, по которой рассчитывается максимальная сумма процентов по

займу, учитываемая в налоговых расходах, определяется по формуле (п. 1 ст. 269 НК РФ):

Среднюю ставку по сопоставимым займам можно определить одним из двух

способов:

- узнать от вашего заимодавца, например банка (Письмо Минфина от 27.04.2010 N

03-03-05/92). Для этого от него нужно получить справку с указанием средней ставки;

- рассчитать самостоятельно.

При самостоятельном расчете средней ставки сопоставимыми признаются займы,

которые получены вами при одновременном соблюдении всех следующих условий

(Письма Минфина от 27.04.2010 N 03-03-05/92, от 05.03.2005 N 03-03-01-04/2/35):

- в одном квартале. Если вы отчитываетесь по налогу на прибыль ежемесячно - в

одном месяце;

- в одной валюте (если сумма займа выражена в у. е., но получена в рублях, он

признается сопоставимым с рублевыми займами) (Письмо Минфина от 30.07.2009 N 0303-06/1/499);

- на сопоставимые сроки (отличаются не больше чем на 20%);

- в сопоставимых объемах (отличаются не больше чем на 20%);

- под одинаковые виды обеспечения. Например, два займа, обеспеченные банковской

гарантией, признаются сопоставимыми. Сопоставимыми признаются и два займа без

обеспечения (Письмо Минфина от 30.07.2009 N 03-03-06/1/499);

- либо от физических лиц, либо от организаций. Заем, полученный от физического

лица, несопоставим с займом, полученным от организации (Письмо Минфина от

02.06.2010 N 03-03-06/2/104).

Средняя ставка по сопоставимым займам определяется по формуле (в расчет

включаются суммы всех сопоставимых займов):

{Типовая ситуация: Как определить предельную ставку процентов по сопоставимым

займам (кредитам) для учета в налоговых расходах? (Издательство "Главная книга",

2014) {КонсультантПлюс}}