Информационное сообщение Национального Банка Республики

реклама

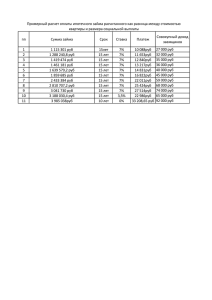

Информационное сообщение Национального Банка Республики Казахстан о выявленных за 10 месяцев 2014 года в действиях банков и организаций, осуществляющих отдельные виды банковских операций, нарушениях прав потребителей финансовых услуг Национальным Банком Республики Казахстан по итогам 10 месяцев 2014 года проведен анализ и мониторинг допускаемых банками второго уровня и организациями, осуществляющими отдельные виды банковских операций (далее – банки), часто встречающихся нарушений законных прав и интересов потребителей финансовых услуг. По результатам проведенного анализа к наиболее часто встречающимся нарушениям можно отнести: - нераскрытие полной информации о предоставляемых банковских услугах и некорректное консультирование клиентов; - неуведомление и/или несвоевременное уведомление заемщиков о передаче прав требований по их займам коллекторским компаниям; - непредоставление и/или несвоевременное предоставление ответов на обращения заявителей; - выдача банками займов третьим лицам, посредством использования последними поддельных и/или украденных документов (займы, оформленные путем мошенничества); - взимание банками комиссий, не связанных с оказанием банковских услуг; - предоставление менеджерами банков гражданам некорректной информации о размере итоговой суммы вознаграждения по вкладу; - указание в договорах банковского вклада недостоверного значения ставки вознаграждения в достоверном, годовом, эффективном, сопоставимом исчислении; - невысвобождение и/или несвоевременное высвобождение имущества из залога при полном погашении обязательства по займу. В отношении банков Национальным Банком приняты соответствующие меры, предусмотренные законодательством Республики Казахстан. В целях недопущения нарушения законных прав и интересов как существующих, так и потенциальных клиентов банков Национальный Банк разъясняет следующее. 1. По договору банковского вклада банк обязан предоставить исчерпывающую информацию клиенту и выплатить вознаграждение в размере, определенном договором. До заключения договора банковского вклада Правилами предоставления банковских услуг1 определена обязанность банка предоставить клиенту в устной форме следующую информацию: 1) вид вклада (до востребования, срочный, условный); Правила предоставления банковских услуг и рассмотрения банками обращений клиентов, возникающих в процессе предоставления банковских услуг, утвержденные постановлением Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 28.02.2011г. № 19; 1 2) срок вклада (при наличии); 3) минимальную сумму вклада; 4) ставки вознаграждения, в том числе ставку вознаграждения в достоверном, годовом, эффективном, сопоставимом исчислении (реальную стоимость) на дату обращения клиента; 5) условия продления срока вклада без заключения дополнительного соглашения (при наличии); 6) возможность пополнения вклада, капитализации; 7) условия полного или частичного досрочного изъятия вклада; 8) установленный законодательными актами Республики Казахстан размер гарантийного возмещения по гарантируемым банковским вкладам. Согласно нормам Кодекса2, банк выплачивает вкладчику вознаграждение на сумму вклада в размере, определяемом договором банковского вклада. При этом банк не вправе изменять размер вознаграждения по вкладам в одностороннем порядке, за исключением случаев продления срока вклада, предусмотренных договором банковского вклада. 2. Банк обязан обеспечить прозрачность в деятельности по отношению к конкретному клиенту. Согласно Правилам при предоставлении банковских услуг, банк: 1) до заключения договора о предоставлении банковской услуги предоставляет клиенту: информацию о ставках и тарифах, сроках принятия решения по заявлению о предоставлении банковской услуги (при необходимости подачи заявления); информацию об условиях предоставления банковской услуги и перечень необходимых документов для заключения договора о предоставлении банковской услуги; информацию об ответственности и возможных рисках клиента в случае невыполнения обязательств по договору о предоставлении банковской услуги; консультацию по возникшим у клиента вопросам; копию типовой формы соответствующего договора о предоставлении банковской услуги (по желанию клиента). 2) в установленные правилами банка об общих условиях проведения операций сроки рассматривает заявление клиента о предоставлении банковской услуги (при необходимости подачи заявления); 3) до подписания договора о предоставлении банковской услуги предоставляет клиенту необходимое время на ознакомление с его условиями; 4) информирует клиента о его праве обращения при возникновении спорных ситуаций по получаемой банковской услуге в банк, к банковскому омбудсману (по ипотечным займам), в уполномоченный орган – Национальный Республики Казахстан или в суд. В этих целях клиенту предоставляется информация о месте нахождения, почтовом, электронном 2 Гражданский кодекс Республики Казахстан; адресах и интернет-ресурсах банка, банковского омбудсмана и уполномоченного органа; 5) по запросу клиента информирует об источниках размещения финансовой отчетности и иной информации банка; 6) обеспечивает конфиденциальность предоставленной клиентом информации. Кроме того, Правила предоставления банковских услуг устанавливают требования к банкам в процессе взыскания задолженности по займам. Так, в случае, если договором банковского займа предусмотрено право банка на передачу третьему лицу права (требования) по договору банковского займа (уступка требования), банк обязан в течение 3-х рабочих дней после такой передачи письменно уведомить об этом должника (его уполномоченного представителя) с указанием полного объема переданных прав (требований), а также остатков просроченных и текущих сумм основного долга, вознаграждения, комиссии, неустойки, штрафов и других подлежащих уплате сумм и назначения дальнейших платежей по погашению займа – банку или лицу, которому переданы права (требования). 3. Банк не вправе оставлять обращения своих клиентов без рассмотрения, за исключением случаев, установленных законодательством, и обязан руководствоваться сроками и порядком рассмотрения обращений, предусмотренными Законом об обращениях3. С марта 2011 года банки в отношении обращений физических и юридических лиц, с которыми заключены договоры, обязаны руководствоваться требованиями Закона об обращениях. Законом об обращениях установлены сроки рассмотрения обращений: - обращение, для рассмотрения которого не требуются получение информации от иных субъектов, должностных лиц либо проверка с выездом на место, рассматривается в течение 15 календарных дней со дня поступления субъекту, должностному лицу; - обращение, для рассмотрения которого требуются получение информации от иных субъектов, должностных лиц либо проверка с выездом на место, рассматривается и по нему принимается решение в течение 30 календарных дней со дня поступления субъекту, должностному лицу. При необходимости проведения дополнительного изучения или проверки, срок рассмотрения продлевается не более чем на 30 календарных дней, о чем сообщается заявителю в течение 3-х календарных дней со дня продления срока рассмотрения. Срок рассмотрения по обращению продлевается руководителем субъекта или его заместителем. Следует обратить внимание на то, что Законом об обращениях определены обращения, не подлежащие рассмотрению, к таковым относятся: 1) анонимное обращение, за исключением случаев, когда в таком обращении содержатся сведения о готовящихся или совершенных преступлениях либо об угрозе государственной или общественной Закон Республики Казахстан «О порядке рассмотрения обращений физических и юридических лиц»; 3 безопасности и которое подлежит немедленному перенаправлению в государственные органы в соответствии с их компетенцией; 2) обращение, в котором не изложена суть вопроса. Нарушение банками законодательства Республики Казахстан о порядке рассмотрения обращений влечет административную ответственность. 4. При выдаче займов банк проверяет документ, удостоверяющий личность заемщика. Правилами ведения документации4 определено, что по каждому предоставленному кредиту в банке должно быть заведено кредитное досье, которое открывается в день подписания договора о предоставлении кредита и закрывается только в момент прекращения его действия, за исключением случаев, предусмотренных данными Правилами. Требованиями Правил ведения документации предусмотрено, что кредитное досье заемщика физического лица помимо иных документов должно содержать копию документа, удостоверяющего личность заемщика (созаемщика) - физического лица, сверенную с оригиналом документа с отметкой об этом. Таким образом, работники банка на стадии заключения договора банковского займа обязаны сверять личность заемщика с документами, удостоверяющими его личность. В то же время необходимо отметить, что никто не застрахован от утери или похищения личных документов. Как показывает практика, в последнее время участились случаи оформления кредитов по похищенным или утерянным документам. Как правило, речь идет об оформлении потребительских займов на покупку той продукции, для которой нет необходимости оформлять кредит непосредственно в банке. Кроме того, для оформления потребительского (экспресс) кредита необходим минимальный пакет документов, чем пользуются мошенники. В этой связи, в случае обнаружения фактов пропажи документов, удостоверяющих личность, в первую очередь потребителям финансовых услуг рекомендуется обратиться в правоохранительные органы с письменным заявлением и указанием где, когда и при каких обстоятельствах утрачен документ удостоверяющий личность. При этом может потребоваться предъявление свидетельств о рождении, браке, военного билета, а также книги учета жильцов (домовой книги). Кроме того, рекомендуется обратиться в кредитные бюро для получения информации об имеющихся займах и размерах задолженности. Отмечаем, что обязательным условием заключения договора банковского займа согласно Закону о банках5 является наличие письменного согласия заемщика на предоставление банком сведений о нем и заключаемой 4 Правила ведения документации по кредитованию, утвержденные постановлением Правления Агентства Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций от 23.02.2007 г. № 49; 5 Закон Республики Казахстан «О банках и банковской деятельности в Республике Казахстан». сделке (заемной операции) в базу данных кредитных бюро, а также информации, связанной с исполнением сторонами своих обязательств. В случае обнаружения сведений о вновь заключенных договорах банковского займа рекомендуется обратиться в финансовую организацию с приложением документов, подтверждающих утерю документов, для выяснения обстоятельств, а также в правоохранительные органы для возбуждения уголовного дела по факту мошенничества. 5. Банк не вправе взимать комиссии за операции, не связанные с оказанием банковских услуг. Ставки вознаграждения и комиссии, а также тарифы за оказание банковских услуг устанавливаются банками самостоятельно с учетом ограничений, установленных законами Республики Казахстан. К банковским услугам согласно Правилам предоставления банковских услуг отнесены банковские и иные операции, предусмотренные статьей 30 Закона о банках. Таким образом, банк вправе взимать вознаграждение и комиссии только за услуги, относящиеся к банковским операциям. Обращаем внимание заемщиков на то, что ведение ссудного счета не относится к банковской операции, поскольку не является банковским счетом и отражает позиции бухгалтерского учета в банках, лицевые счета (субпозиции), являющиеся компонентами балансового счета. В этой связи взимание данной комиссии неправомерно. 6. Банки не вправе в одностороннем порядке вводить новые виды комиссий в рамках заключенного договора банковского займа. В соответствии с пунктом 3 статьи 39 Закона о банках банки, организации, осуществляющие отдельные виды банковских операций, обязаны в договорах банковского займа указывать полный перечень комиссий и их размеры, подлежащие взиманию в связи с выдачей займа, и не вправе в одностороннем порядке вводить новые виды комиссий в рамках заключенного договора. Таким образом, введение банком новых видов комиссий в рамках заключенного договора является нарушением со стороны банка вышеуказанного требования законодательства Республики Казахстан. 7. Банк обязан в договорах банковского вклада и банковского займа указать значение ставки вознаграждения в достоверном, годовом эффективном, сопоставимом исчислении (далее – ГЭСВ). Отмечаем, что номинальные ставки вознаграждения, оговариваемые банками в договорах, не отражают реальной стоимости финансовых продуктов: по займу банки не показывают всех расходов по комиссиям за услуги, сопутствующие получению и обслуживанию займа; по вкладу не отражают возможные расходы вкладчика на открытие банковского счета, оплату иных комиссий, либо наоборот капитализацию вознаграждения к сумме депозита. Кроме того, у банков различаются схемы начисления вознаграждения и используемые временные базы. Для обеспечения потребителей финансовых услуг возможностью сравнивать реальную стоимость и выгодность кредитного/депозитного продукта с 2007 года законодательно был введен обязательный универсальный показатель ГЭСВ, рассчитываемый по установленной уполномоченным органом формуле. В этой связи, распространение или указание в договоре неверного значения ГЭСВ вводит потребителей в заблуждение, влечет в отношении банка административную ответственность. 8. Банк при полном исполнении обязательств по займу обязан незамедлительно возвратить правоустанавливающие документы на залоговое имущество. Согласно подпункту 1) пункта 1 статьи 322 Кодекса, залог прекращается с прекращением обеспеченного залогом обязательства. В соответствии с пунктом 3 статьи 322 Кодекса при прекращении залога вследствие исполнения обеспеченного залогом обязательства либо по требованию залогодателя (пункт 3 статьи 312 Кодекса) залогодержатель, у которого находилось заложенное имущество, обязан немедленно возвратить его залогодателю. Таким образом, удержание банком предмета залога (правоустанавливающих документов на залог) при полном исполнении обязательства (погашении займа) является незаконным. Подпунктом 1) пункта 3 статьи 308 Кодекса установлено, что запись о прекращении залога вносится в реестр при регистрации прекращения залога на основании заявления залогодержателя в связи с исполнением основного обязательства. При этом пунктом 4 статьи 308 Кодекса предусмотрено, что залогодатель, исполнивший обязательство, обеспеченное залогом, вправе требовать аннулирования в реестре записи о залоге. По требованию залогодателя залогодержатель обязан представить органу, ведущему регистрацию, необходимые документы и письменные заявления. При неисполнении или несвоевременном исполнении залогодержателем этих обязанностей залогодатель вправе требовать возмещения причиненных ему убытков. Таким образом, положения Кодекса прямо предусматривают обязанность залогодержателя представить органу, ведущему регистрацию, необходимые документы и письменные заявления. Обращаем внимание потребителей финансовых услуг, что в случае нарушения Ваших прав, Вы вправе обратиться с соответствующим обращением к банковскому омбудсману, осуществляющему урегулирование разногласий, возникающих из договора ипотечного займа, между банком и заемщиком - физическим лицом с целью достижения согласия об удовлетворении прав и охраняемых законом интересов заемщика и банка, организации, осуществляющей отдельные виды банковских операций. Реквизиты банковского омбудсмана: 050013, г.Алматы, Площадь Республики, 15, оф.237. Телефоны: 7(727) 2500 344, 2500 322, 7 (707) 407 01 17, Тел/факс: 7(727) 2500 344 E-mail: [email protected] Сайт: www.bank-ombudsman.kz При этом банковский омбудсман не рассматривает обращения: 1) принятые к рассмотрению судом и (или) по которым имеется решение суда, вступившее в законную силу; 2) по которым обращающееся лицо не представило письменное доказательство его обращения в банк, с целью урегулирования возникшей ситуации в рамках договора ипотечного займа; 3) направленные повторно при отсутствии новых обстоятельств дела; 4) по договору ипотечного займа, сумма которого превышает двадцать тысяч месячных расчетных показателей. Кроме того, потребители финансовых услуг вправе обратиться в филиалы Национального Банка Республики Казахстан (по адресам, указанным на сайте Национального Банка Республики Казахстан www.nationalbank.kz) или в Национальный Банк Республики Казахстан по адресу: 050000, г. Алматы, ул. Айтеке би, 67, тел. 7 (727) 2788 148, факс: 7(727)2729433, Е-mail: [email protected]».