Кредитная политика и кредитные риски ОАО АКБ «Росбанк

реклама

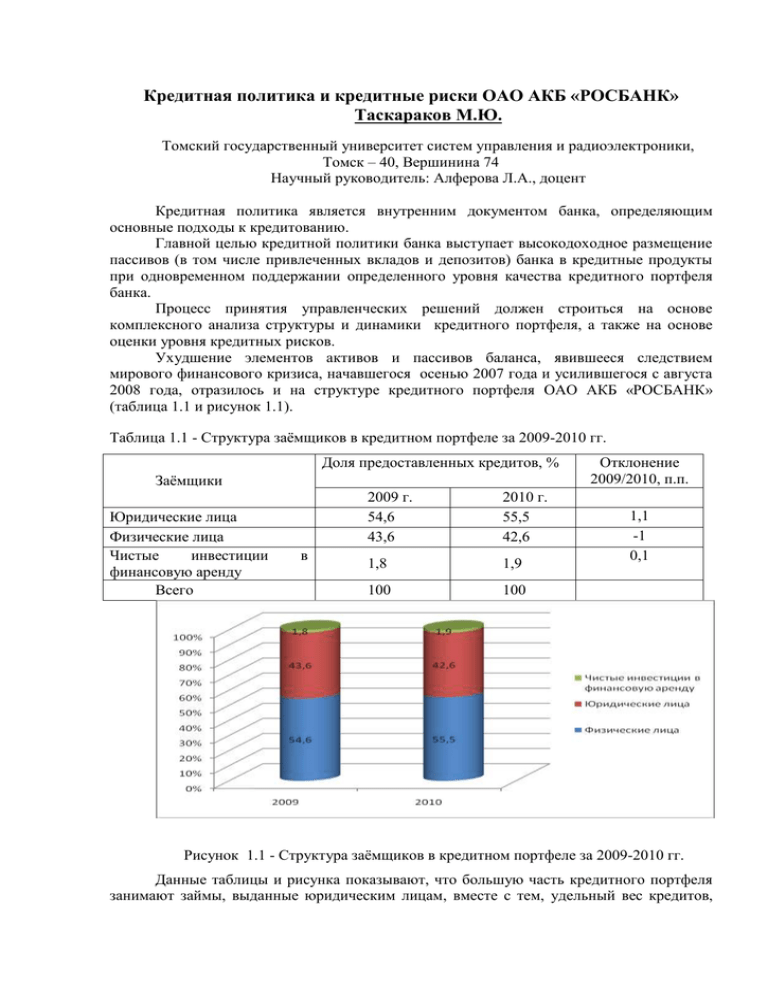

Кредитная политика и кредитные риски ОАО АКБ «РОСБАНК» Таскараков М.Ю. Томский государственный университет систем управления и радиоэлектроники, Томск – 40, Вершинина 74 Научный руководитель: Алферова Л.А., доцент Кредитная политика является внутренним документом банка, определяющим основные подходы к кредитованию. Главной целью кредитной политики банка выступает высокодоходное размещение пассивов (в том числе привлеченных вкладов и депозитов) банка в кредитные продукты при одновременном поддержании определенного уровня качества кредитного портфеля банка. Процесс принятия управленческих решений должен строиться на основе комплексного анализа структуры и динамики кредитного портфеля, а также на основе оценки уровня кредитных рисков. Ухудшение элементов активов и пассивов баланса, явившееся следствием мирового финансового кризиса, начавшегося осенью 2007 года и усилившегося с августа 2008 года, отразилось и на структуре кредитного портфеля ОАО АКБ «РОСБАНК» (таблица 1.1 и рисунок 1.1). Таблица 1.1 - Структура заёмщиков в кредитном портфеле за 2009-2010 гг. Доля предоставленных кредитов, % Заёмщики Юридические лица Физические лица Чистые инвестиции финансовую аренду Всего в 2009 г. 54,6 43,6 2010 г. 55,5 42,6 1,8 1,9 100 100 Отклонение 2009/2010, п.п. 1,1 -1 0,1 Рисунок 1.1 - Структура заёмщиков в кредитном портфеле за 2009-2010 гг. Данные таблицы и рисунка показывают, что большую часть кредитного портфеля занимают займы, выданные юридическим лицам, вместе с тем, удельный вес кредитов, выданных юридическим лицам, вырос с 54,6% в 2009 г. до 55,5% в 2010 г. благодаря мерам поддержки малого и среднего предпринимательства в условиях кризиса. Работа с индивидуальными предпринимателями и предприятиями малого бизнеса создает для банка значительные проблемы, поскольку вероятность полного возвращения кредита и запланированного уровня процентных доходов низка. Этому способствуют особенности малого и среднего бизнеса: – небольшие размеры предприятий; – незначительные объемы производства и реализации; – быстрая перестройка производства. – небольшие активы и, соответственно, неадекватное обеспечение и др. К тому же усилению кредитного риска способствует и новый закон о банкротстве юридических лиц, согласно которому налоговая инспекция может оспорить в суде сделки, совершенные предприятием за шесть месяцев до банкротства, в числе которых могут оказаться платежи по погашению кредита. Доля физических лиц в кредитном портфеле уменьшилась на один процентный пункт, а именно, с 43,6% в 2009 г. до 42,6% в 2010 г. Вместе с тем, население является приоритетным сегментом кредитного рынка. Динамика выданных кредитных продуктов ОАО АКБ «РОСБАНК» населению представлена на рисунке 1.2. Рисунок 1.2 – Динамика кредитного портфеля в разрезе кредитных продуктов Из рисунка видно, что в 2010 году по сравнению с 2009 годом произошли следующие изменения по кредитным продуктам: – увеличение объема выданных ссуд по овердрафту на 2,08% и немного ниже по экспресс-кредитованию – на 2,4%; – сокращение объема выданных ссуд по автокредитованию на 14,9% и еще более значительное по потребительским ссудам – на 17,2%. Выдача кредитов, как правило, сопровождается несвоевременными платежами со стороны недобросовестных заемщиков. Данные по просроченной задолженности приведены в таблице 1.2. Анализируя данные анализируемого коммерческого банка по динамике просроченной задолженности за 2009-2010 гг., можно сделать следующие выводы: объем просроченной задолженности юридических лиц в 2010 году по сравнению с 2009 годом вырос на 47,6%, а по физическим лицам темп был немного ниже – 28,4%. Таблица 1.2 – Общий объём просроченной задолженности по предоставленным кредитам за 2009-2010 гг. Просроченная задолженность по Темп прироста предоставленным кредитам тыс. руб. 2010/2009, % Заемщики 2009 г. 2010 г. Юридические лица 6 136 9 056 47,6 Физические лица 3 757 4 824 28,4 Всего 9 893 13 880 40,3 Структура просроченной задолженности по предоставленным заемщикам кредитам за 2009-2010 гг. представлена на рисунке 3.10. Рисунок 1.3 - Структура просроченной задолженности по предоставленным кредитам При наличии роста просроченной задолженности доля просроченной задолженности физических лиц в общем объеме просроченной задолженности имела тенденцию к снижению с 32,6% в 2009 г. до 18,2% в 2010 г., в то время как удельный вес задолженности по юридическим лицам вырос в 1,52 раза. Рост просроченной задолженности свидетельствует о наличии проблем, как у банка, так и у заемщиков. Кредитный риск у коммерческого банка вырос. Количественный подход к оценке кредитного риска, как известно, зафиксирован в Положении от 26.03.2004 г. №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности». Согласно денному положению кредитный портфель – это не только состав кредитов, выдаваемых банком, а совокупность ссуд, структурированных по определенному критерию. Согласно п. 1.3 указанного положения кредитный риск по ссуде – это обесценение ссуды, т.е. потеря ссудой стоимости вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде перед банком, либо вследствие существования реальной угрозы такого неисполнения. Величину потерь банка по ссуде отражает размер расчетного резерва, на которую влияет финансовое положение заемщика, качество обслуживания заемщиком основного долга по ссуде и по выплате процентов, в том числе, срок просрочки, наличие реструктурирования ссуды, источник погашения и цель ссуды. В период кризисного периода объемы резервов на возможные потери по ссудам выросли в связи с ростом просроченной задолженности, причем это явление отмечалось по всем кредитным организациям банковского сектора России. В таблице 1.2 представлено увеличение резервов под обесценение, предоставленные ОАО АКБ «РОСБАНК» физическим лицам по видам услуг в 2009 г. Таблица 1.2 – Увеличение резервов под обесценение, предоставленные физическим лицам Виды кредитных продуктов Увеличение резервов под обесценение Доля, % млн. руб. Автокредитование 1,641 44,1 Потребительские ссуды 1,823 48,9 Ипотечные кредиты 0,056 1,5 Экспресс-кредитование 0,095 2,5 овердрафт 0,109 3,0 Итого 3,724 100 Данные таблицы показывают, что наибольший удельный вес в увеличение резервов обеспечили потребительские ссуды, на которые приходилось 48,9% общей суммы увеличения резервов, на втором месте по данному показателю находилось автокредитование – 44,1%. Вместе эти два кредитных продукта обеспечили 93% увеличившейся суммы резервов. На остальные разновидности кредитных продуктов пришлись оставшиеся 7%. В связи с этим формирование кредитной политики, отвечающей интересам банка, его учредителям и общества, и направленной на упрощение и ускорение процесса принятия решения, обеспечение последовательности действий, надежности и четкости кредитной деятельности является актуальной проблемой. Переход экономического цикла из фазы кризиса в фазу восстановительного роста требует гибкости инструментов кредитной политики. Существенно возрастает значимость кредитных продуктов, созданных на основе минимизации рисков. Расширение линейки кредитных продуктов необходимо осуществлять не только посредством создания совершенно новых продуктов, но и прежних, немного модернизированных с измененными условиями кредитования. В части определения параметров кредитования, в политике отражается ценовая стратегия банка, то есть порядок установления и определения размера платы за кредит процентов и комиссий банка, возможность изменения ставок по действующим кредитным договорам в зависимости от текущих изменений ставок по новым кредитам. С понижением ставки рефинансирования в июле 2010 года практические все коммерческие банки понизили процентные ставки по кредитам вследствие чего кредитные продукты стали более привлекательными для клиентов. Таким образом, банк в послекризисный период стремится наращивать кредитный портфель в разумных пределах, избегая при этом неприемлемой концентрации кредитного риска, например, по отраслям, по территории, по виду, по цели, по заемщикам. Литература 1. Бадалова Л.А. Управление риском потребительского кредитования в кредитных организациях/ Володина В.Н., Рудакова Е.Е., Куликова А.П.// Банковские услуги. – 2010. №6 – С.56. 2. Винокурова Е.А. Анализ рисков розничного бизнеса коммерческого банка // Финансы и кредит. – 2011. – №7 (439). – С.22. 3. Мирошниченко О.С Кредитный риск и собственный капитал банка // Финансы и кредит. – 2011.– №1. – С.22.