"Бухгалтерский учет", 2010, N 1

реклама

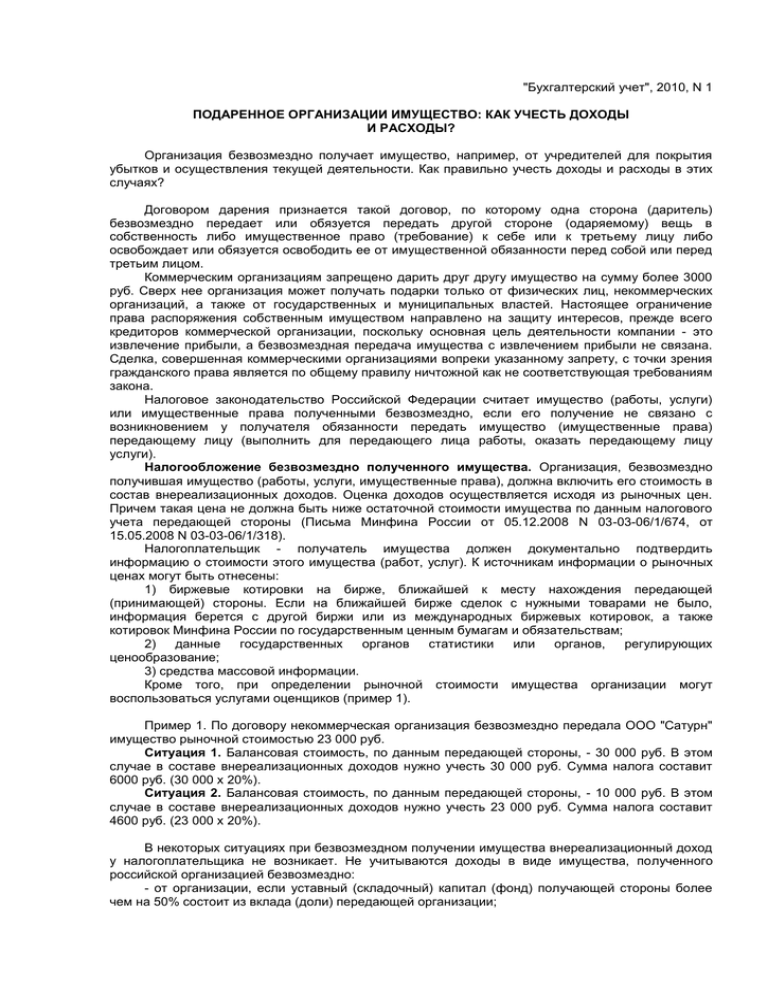

"Бухгалтерский учет", 2010, N 1 ПОДАРЕННОЕ ОРГАНИЗАЦИИ ИМУЩЕСТВО: КАК УЧЕСТЬ ДОХОДЫ И РАСХОДЫ? Организация безвозмездно получает имущество, например, от учредителей для покрытия убытков и осуществления текущей деятельности. Как правильно учесть доходы и расходы в этих случаях? Договором дарения признается такой договор, по которому одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право (требование) к себе или к третьему лицу либо освобождает или обязуется освободить ее от имущественной обязанности перед собой или перед третьим лицом. Коммерческим организациям запрещено дарить друг другу имущество на сумму более 3000 руб. Сверх нее организация может получать подарки только от физических лиц, некоммерческих организаций, а также от государственных и муниципальных властей. Настоящее ограничение права распоряжения собственным имуществом направлено на защиту интересов, прежде всего кредиторов коммерческой организации, поскольку основная цель деятельности компании - это извлечение прибыли, а безвозмездная передача имущества с извлечением прибыли не связана. Сделка, совершенная коммерческими организациями вопреки указанному запрету, с точки зрения гражданского права является по общему правилу ничтожной как не соответствующая требованиям закона. Налоговое законодательство Российской Федерации считает имущество (работы, услуги) или имущественные права полученными безвозмездно, если его получение не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги). Налогообложение безвозмездно полученного имущества. Организация, безвозмездно получившая имущество (работы, услуги, имущественные права), должна включить его стоимость в состав внереализационных доходов. Оценка доходов осуществляется исходя из рыночных цен. Причем такая цена не должна быть ниже остаточной стоимости имущества по данным налогового учета передающей стороны (Письма Минфина России от 05.12.2008 N 03-03-06/1/674, от 15.05.2008 N 03-03-06/1/318). Налогоплательщик - получатель имущества должен документально подтвердить информацию о стоимости этого имущества (работ, услуг). К источникам информации о рыночных ценах могут быть отнесены: 1) биржевые котировки на бирже, ближайшей к месту нахождения передающей (принимающей) стороны. Если на ближайшей бирже сделок с нужными товарами не было, информация берется с другой биржи или из международных биржевых котировок, а также котировок Минфина России по государственным ценным бумагам и обязательствам; 2) данные государственных органов статистики или органов, регулирующих ценообразование; 3) средства массовой информации. Кроме того, при определении рыночной стоимости имущества организации могут воспользоваться услугами оценщиков (пример 1). Пример 1. По договору некоммерческая организация безвозмездно передала ООО "Сатурн" имущество рыночной стоимостью 23 000 руб. Ситуация 1. Балансовая стоимость, по данным передающей стороны, - 30 000 руб. В этом случае в составе внереализационных доходов нужно учесть 30 000 руб. Сумма налога составит 6000 руб. (30 000 x 20%). Ситуация 2. Балансовая стоимость, по данным передающей стороны, - 10 000 руб. В этом случае в составе внереализационных доходов нужно учесть 23 000 руб. Сумма налога составит 4600 руб. (23 000 x 20%). В некоторых ситуациях при безвозмездном получении имущества внереализационный доход у налогоплательщика не возникает. Не учитываются доходы в виде имущества, полученного российской организацией безвозмездно: - от организации, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50% состоит из вклада (доли) передающей организации; - от организации, если уставный (складочный) капитал (фонд) передающей стороны более чем на 50% состоит из вклада (доли) получающей организации; - от физического лица, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50% состоит из вклада (доли) этого физического лица (пример 2). Пример 2. В январе 2010 г. организация получила безвозмездно по договору дарения от учредителя (физического лица), доля которого в уставном капитале организации составляет 70%, денежные средства в сумме 150 000 руб. Организация не должна включать их в состав внереализационных доходов, поскольку физическому лицу принадлежит более 50% в уставном капитале общества. Полученное имущество не признается доходом для целей налогообложения, если в течение одного года со дня его получения (за исключением денежных средств) оно не передается третьим лицам. Если эти требования не выполняются, налогоплательщик обязан включить стоимость полученного имущества в состав внереализационных доходов (Письмо Минфина России от 24.03.2009 N 03-03-06/1/185). Полученное безвозмездно имущество, стоимость которого была включена в состав внереализационных доходов, подлежит налоговому учету в составе амортизируемого имущества и по нему начисляется амортизация (Письмо Минфина России от 13.03.2009 N 03-03-06/1/136). Данное положение распространяется и на имущество, полученное от учредителей, стоимость которого не включается в состав внереализационных доходов (Письма Минфина России от 28.04.2009 N 03-03-06/1/283, от 15.05.2008 N 03-03-06/1/318). Для осуществления своей текущей деятельности организации могут безвозмездно получать денежные средства от своих учредителей и направлять их на приобретение сырья, материалов, объектов основных средств и на другие цели. Как в этом случае следует учитывать расходы, связанные с такими покупками? Вариант 1. Расходы, осуществленные за счет безвозмездно полученных денежных средств, для целей налогообложения не учитываются (Письма Минфина России от 27.03.2007 N 03-0306/1/173, УФНС России по г. Москве от 09.07.2007 N 20-12/065016). Вариант 2. Текущие затраты организации, произведенные за счет денежных средств, безвозмездно полученных от учредителя, доля которого в уставном капитале получающей стороны составляет более чем 50%, учитываются в целях исчисления налога на прибыль (Письма Минфина России от 21.01.2009 N 03-03-06/1/27, от 09.06.2009 N 03-03-06/1/380, от 23.01.2008 N 0303-05/2, от 04.04.2007 N 03-03-06/4/37; Постановления Президиума ВАС РФ от 24.07.2007 N 2304/07, ФАС Московского округа от 12.03.2008 N КА-А40/1240-08 по делу N А41-К2-5086/07). По нашему мнению, организации-налогоплательщики должны придерживаться второго варианта при условии, что расходы обоснованны и документально подтверждены. Кроме того, следует иметь в виду, что расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Учет активов, полученных безвозмездно. Активы, полученные безвозмездно, считаются прочим доходом организации, принимаются к учету по рыночной стоимости и отражаются на счете 91 "Прочие доходы и расходы". Оценка безвозмездно полученного имущества в целях бухгалтерского учета осуществляется: 1) по рыночной стоимости на дату оприходования (п. 1 ст. 11 Закона о бухгалтерском учете); 2) по рыночной стоимости на дату оприходования, но при этом формирование текущей рыночной стоимости производится на основе цены, действующей на дату оприходования имущества, полученного безвозмездно, на данный или аналогичный вид имущества. Данные о действующей цене должны быть подтверждены документально или экспертным путем (п. 23 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации). При определении текущей рыночной стоимости могут быть использованы данные о ценах на аналогичные основные средства, полученные в письменной форме от организаций-изготовителей; сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций, а также в средствах массовой информации и специальной литературе; экспертные заключения (например, оценщиков) о стоимости отдельных объектов основных средств. Согласно Плану счетов безвозмездно полученное имущество отражается по кредиту счета 98 "Доходы будущих периодов", субсчет 2 "Безвозмездные поступления", в корреспонденции со счетом, предназначенным для учета того или иного вида активов. Например, со счетами 08 "Вложения во внеоборотные активы" (если поступают объекты основных средств или нематериальных активов), 10 "Материалы" или 41 "Товары" (если безвозмездно переданы товарно-материальные ценности) и т.д. По мере использования безвозмездно полученного имущества его стоимость включается в расходы. Одновременно с этим ранее учтенные доходы будущих периодов признаются в составе прочих доходов текущего периода. Поскольку доходы и расходы по безвозмездно полученному имуществу в бухгалтерском учете и для целей налогообложения учитываются по-разному, в учете организаций возникают постоянные либо временные разницы (пример 3). Пример 3. Организация в январе 2010 г. получила безвозмездно по договору дарения от учредителя (физического лица), доля которого в уставном капитале данной организации составляет 70%, денежные средства в сумме 150 000 руб. Кроме того, по договору от ЗАО "Сатурн", доля которого в уставном капитале организации составляет 10%, безвозмездно было получено оборудование стоимостью 210 000 руб. Оборудование отнесено к третьей амортизационной группе. Срок полезного использования определен 4 года. Первичными документами, подтверждающими получение денежных средств, служат: решение учредителя, приходный кассовый ордер; по оборудованию - решение учредителя, акт о приеме-передаче по ф. N ОС-1, оформленный комиссией по основным средствам. В учете организации произведены бухгалтерские записи: Январь: Д-т сч. 50 "Касса", К-т сч. 91 "Прочие доходы и расходы", субсч. 1 "Прочие доходы", 150 000 руб. признаны прочие доходы в виде денежных средств, полученных в кассу от учредителя. Налогооблагаемую прибыль эта сумма не увеличивает. Поэтому в учете возникает постоянная разница в части доходов в сумме 150 000 руб., с которой нужно исчислить постоянный налоговый актив (табл. 1). Таблица 1 Аналитический регистр к счету 91 "Прочие доходы и расходы" за январь N п/п Вид расхода/дохода 1. Доходы от безвозмездного поступления имущества В бухгалтерском учете В налоговом учете Постоянная разница 150 000 - 150 000 Постоянное налоговое обязательство (актив) (30 000) Д-т сч. 68 "Расчеты по налогам и сборам", субсч. "Расчеты по налогу на прибыль", К-т сч. 99 "Прибыли и убытки", субсч. "Постоянный налоговый актив", 30 000 руб. (150 000 руб. x 20%) начислен постоянный налоговый актив; Д-т сч. 08 "Вложения во внеоборотные активы", субсч. 4 "Приобретение объектов основных средств", К-т сч. 98 "Доходы будущих периодов" 210 000 руб. на основании акта приема-передачи отражено поступление оборудования; Д-т сч. 01 "Основные средства", К-т сч. 08 "Вложения во внеоборотные активы", субсч. "Приобретение объектов основных средств", 210 000 руб. принято к учету оборудование. В налоговом учете в январе отражен внереализационный доход в сумме 210 000 руб. За счет этого возникает вычитаемая временная разница в сумме 210 000 руб., формирующая отложенный налоговый актив (табл. 2). Таблица 2 Аналитический регистр к счету 01 "Основные средства" за январь N п/п Вид расхода/дохода 1. Доходы от безвозмездного поступления имущества На 01.02.2010 В бухгалтерском учете В налоговом учете Вычитаемая временная разница - 210 000 210 000 Погашение вычитаемой временной разницы - 210 000 Отложенный налоговый актив 42 000 42 000 Д-т сч. 09 "Отложенные налоговые активы", К-т сч. 68 "Расчеты по налогам и сборам", субсч. "Расчеты по налогу на прибыль", 42 000 руб. (210 000 x 20%) начислен отложенный налоговый актив. Февраль: Д-т сч. 20 "Основное производство", К-т сч. 02 "Амортизация основных средств" 4375 руб. (210 000 руб. x 25% : 12 мес.) начислена амортизация по оборудованию; Д-т сч. 98 "Доходы будущих периодов", К-т сч. 91 "Прочие доходы и расходы", субсч. "Прочие доходы", 4375 руб. списываются доходы будущих периодов на прочие доходы в сумме начисленной амортизации. Одновременно в учете отражается погашение вычитаемой временной разницы и отложенного налогового актива (табл. 3). Таблица 3 Аналитический регистр к счету 01 "Основные средства" за февраль N п/п Вид расхода/дохода На 01.02.2010 В бухгалтерском учете В налоговом учете Вычитаемая временная разница 210 000 Погашение вычитаемой временной разницы Отложенный налоговый актив 42 000 1. Доходы от безвозмездного поступления имущества На 01.03.2010 4 375 - - 4 375 205 625 (875) 41 125 Д-т сч. 68 "Расчеты по налогам и сборам", субсч. "Расчеты по налогу на прибыль", К-т сч. 09 "Отложенные налоговые активы" 875 руб. (4375 руб. x 20%) списывается (погашается) отложенный налоговый актив. Т.Б.Кувалдина Подписано в печать 18.12.2009