Ответ: Мягкова Ольга Николаевна, зам.гл.бухгалтера ООО

реклама

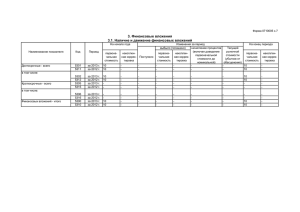

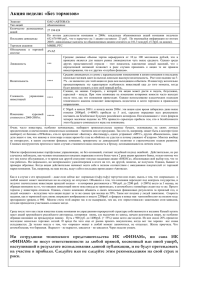

Вопрос №__5__ Индивидуальный номер участника 195 стр._1___ Акция - это ценная бумага, подтверждающая внесение ее владельцем средств в уставный капитал акционерного общества, дающая право на получение дохода от его деятельности, распределение остатков имущества при ликвидации общества и, как правило, на участие в управлении этим обществом. Акции являются частными ценными бумагами, выпускаются только негосударственными организациями на длительный период и не имеют установленных сроков обращения. Акции бывают именными и на предъявителя; обыкновенными и привилегированными. Именные акции содержат имя собственника. Их движение отражают в книге регистрации акций с указанием в ней данных о каждой именной акции, времени ее приобретения и о количестве акций у отдельных акционеров. По акциям на предъявителя в книге записывают только общее их количество. Обыкновенные акции не дают владельцу преимущественных прав на получение дивидендов, но дают право голоса в акционерном обществе. Привилегированные акции обеспечивают владельцу преимущественное право на получение дивидендов в форме гарантированного фиксированного процента, но не дают ему права голоса в акционерном обществе, если иное не предусмотрено уставом. Размер дивидендов по обыкновенным акциям определяется один раз в год советом директоров акционерного общества, исходя из полученной прибыли и потребностей в ее использовании для развития акционерного общества, и утверждается собранием акционеров. Акции могут оплачиваться в рублях, иностранных валютах, предоставлением имущества в собственность или пользование акционерного общества. При любой форме оплаты стоимость акций выражается в рублях. Приобретенные акции хранят в депозитарии или кассе самой организации. В функции депозитария входят хранение акций, получение дивидендов по ним и перепродажа по поручению владельца. При хранении акций в кассе организации их записывают в специальном реестре (книге), составляемом в двух экземплярах (для кассира и бухгалтерской службы). В реестре указывают наименование эмитента каждой акции, ее номинальную цену, покупную стоимость, номер и серию, общее количество и дату покупки и продажи. Приобретенные организацией ценные бумаги принимаются к бухгалтерскому учету в составе финансовых вложений по первоначальной стоимости (п. п. 3, 8, 9 Положения по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02, утвержденного Приказом Минфина России от 10.12.2002 N 126н, Инструкция по применению Плана счетов бухгалтерского учета финансовохозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н)., которой в данном случае является сумма, уплаченная продавцу, и отражаются бухгалтерской проводкой: по дебету счета 58 "Финансовые вложения", субсчет 58-1 "Паи и акции" с кредитом счета 76 "Расчеты с разными дебиторами и кредиторами" В соответствии с п. 18 ПБУ 19/02 первоначальная стоимость финансовых вложений, по которой они приняты к бухгалтерскому учету, может изменяться в случаях, установленных законодательством и ПБУ 19/02. В общем случае финансовые вложения, по которым можно определить в установленном Вопрос №__5__ Индивидуальный номер участника 195 стр._2___ порядке текущую рыночную стоимость, отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Указанную корректировку организация может производить ежемесячно или ежеквартально (п. 20 ПБУ 19/02) .Сумма корректировки (переоценки) относится на финансовые результаты как прочие доходы или расходы предприятия. Поскольку предприятие А приобрело акции у предприятия Б по стоимости превышающей рыночную стоимость , то необходимо произвести корректировку учетной стоимости акций бухгалтерской проводкой : По дебету счета 91 «Прочие расходы» С кредитом счета 58 "Финансовые вложения", субсчет 58-1 "Паи и акции" Для целей налогообложения акции переоценивать не нужно, сумму уценки в состав расходов не включают, а сумму дооценки не учитывают в доходах. Поэтому возникают постоянные разницы и соответствующие им постоянные обязательства Дебет 99 «Постоянное налоговое обязательство» Кредит 68 «Расчеты по налогу на прибыль» В соответствии с ПБУ 19/02 "Учет финансовых вложений" при составлении годовой бухгалтерской отчетности в отношении финансовых вложений, по которым не определяется текущая рыночная стоимость и наблюдаются признаки обесценения, организация должна провести проверку наличия условий устойчивого существенного снижения их стоимости. Обесценение финансовых вложений происходит при появлении у организаций - эмитентов ценных бумаг признаков банкротства, совершении на рынке ценных бумаг сделок с ценными бумагами по цене, которая существенно ниже их стоимости, отсутствии или существенном снижении поступлений от финансовых вложений и др. При возникновении указанных или подобных ситуаций организация обязана осуществлять проверку наличия условий устойчивого снижения стоимости финансовых вложений. Если проверкой будет подтверждено устойчивое существенное снижение стоимости финансовых вложений, то на разницу между их учетной и расчетной стоимостью организация образует резерв под обесценение финансовых вложений. Образование резерва отражается по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 59 «Резервы под обесценение финансовых вложений». Сумма резерва используется для формирования балансовой стоимости финансовых вложений, которая выступает как разница между учетной стоимостью и созданным резервом. Вместе с тем созданный резерв обеспечивает покрытие возможных убытков по операциям с финансовыми вложениями. Проверка на обесценение финансовых вложений производится не реже одного раза в год по состоянию на 31 декабря отчетного года при наличии признаков обесценения; она может производиться на отчетные даты промежуточной бухгалтерской отчетности. Если по результатам проверки выявляется дальнейшее снижение расчетной стоимости финансовых вложений, то сумма созданного резерва соответственно увеличивается. При повышении расчетной стоимости финансовых вложений на сумму повышения уменьшают созданный резерв. При этом дебетуют счет 59 «Резервы под обесценение финансовых вложений» и кредитуют счет 91 «Прочие доходы и расходы». Аналогичная запись делается при списании с баланса финансовых вложений, по которым ранее были созданы соответствующие резервы. Аналитический учет по счету 59 «Резервы под обесценение финансовых вложений» ведется по каждому резерву. Если до конца года, следующего за годом создания резерва под обесценение финансовых вложений, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец года к финансовым результатам организации соответствующего года (дебетуют счет 59 и кредитуют счет 91). Вопрос №__5__ Индивидуальный номер участника 195 стр._3___ При проверке используются данные об учетной стоимости финансовых вложений по состоянию на отчетную дату года, за который составляется бухгалтерская отчетность, и отчетную дату года, предшествующего отчетному году. Если проверка подтверждает устойчивое существенное снижение стоимости финансовых вложений, то организация образует резерв под обесценение финансовых вложений за счет финансового результата. Под учетной стоимостью финансовых вложений в виде акций акционерных обществ можно понимать расчетную стоимость акции. (п. п. 37 - 40 ПБУ 19/02). Метод оценки финансовых вложений в виде расчетной цены акции закрепляется в учетной политике. При ее определении может быть использована стоимость чистых активов, приходящихся на соответствующую акцию. Величина чистых активов акционерных обществ определяется на основе следующих документов: - Порядка оценки стоимости чистых активов акционерных обществ, утвержденного Приказом Минфина России N 10н и ФКЦБ России N 03-6/пз от 29.01.2003; - Порядка оценки стоимости чистых активов страховых организаций, созданных в форме акционерных обществ, утвержденного Приказом Минфина России N 7н и ФСФР России N 07-10/пз-н от 01.02.2007; - Положения о методике определения собственных средств (капитала) кредитных организаций, утвержденного Банком России 10.02.2003 N 215-П. В соответствии с Порядком оценки стоимости чистых активов акционерных обществ величина чистых активов рассчитывается как разность между суммой активов акционерного общества, принимаемых к расчету, и суммой его пассивов, принимаемых к расчету. Согласно методу, рекомендованному в Письме Минфина России (от 19.12.2008 N 03-03-06/1/700), расчетная цена акции рассчитывается как частное от деления стоимости чистых активов (собственного капитала) эмитента на количество акций, размещенных на момент определения расчетной цены В бухгалтерском учете организации А приобретение акций будет отражено проводками: Дата Содержание проводки 01.01.2012 Приняты к учету акций, приобретенные за плату ( 23 млн у.е * курс у.е 35,3007) 01.01.2012 Перечислены денежные средства в оплату за акции с расчетного счета 01.01.2012 Произведена корректировка учетной стоимости акций до рыночной стоимости акций (3 млн у.е * 35,3007) 01.01.2012 Отражено постоянное налоговое обязательство (105,902*20%) 31.12.2012 Отражена курсовая разница от переоценки акций , стоимость которых выражена в валюте Дт счета Кт счета 58 60,76 Сумма 811,916 млн руб 60,76 51 811,916 млн руб 91 58 105,902 млн руб 99 68 21,180 млн руб 58 91 32,661 млн.руб ( курс у.е на 01.01.2012 35,3007 на 31.12.201236,93375=-1,63305*20 млн у.е) В бухгалтерской отчетности на 31.12.2012 предприятием А покупка акций будет отражена : в бухгалтерском балансе : в активе в составе Внеоборотных активов по строке Финансовые вложения строка (1170) принятые к учету акции 738,675 млн руб в пассиве в составе нераспределенной прибыли( непокрытого убытка)строка (1370) будет отражен финансовый результат от переоценки акций и результат от корректировки учетной стоимости акций 73,241 млн руб Вопрос №__5__ Индивидуальный номер участника 195 стр._4___ в отчете о финансовых результатах: в составе прочих доходов строка (2340) 32,661 млн руб в составе прочих расходов строка (2350) 105,902 млн руб в составе постоянных налоговых обязательств строка (2421) 21,180 млн руб В отчете о движении денежных средств : В разделе « Денежные потоки от инвестиционных операций» необходимо отразить уплату предприятию Б по покупки акций строка (4222) в сумме 811,916 млн руб В строке «Величина влияния изменений курса иностранной валюты по отношению к рублю» строка (4490) необходимо отразить сумму переоценки 32,661 млн руб В пояснениях к Бухгалтерскому балансу и отчету о финансовых результатах В подразделе 3.1 «Наличие и движение финансовых вложений» необходимо отразить движение по покупке акций. В пояснительной записке к бухгалтерской отчетности следует отразить информацию о финансовых активах (акциях).В Пояснительной записке нужно раскрыть информацию о последующей оценки финансовых активов. В Пояснительной записке раскрывается информация о финансовых вложениях, по которым определяется рыночная стоимость, если рыночную стоимость определить невозможно, то считают справедливую стоимость по методикам МСФО, каким из способов определена справедливая стоимость нужно раскрыть в Пояснительной записке. В МСФО 28 «Учет инвестиций в зависимые общества» рассматриваются различные требования к учету инвестиций, составляющих менее 20 % обыкновенных акций объекта инвестиций, и пакетов в размере от 20 до 50 % обыкновенных акций объекта инвестиций. Если доля участия в капитале зависимого общества составляет менее 20 %, используется метод учета по себестоимости. Инвестиции отражаются по первоначальной стоимости приобретения, а дивиденды признаются в качестве дохода в момент их получения. Если объем инвестиций составляет от 20 до 50 %, считается, что компания-инвестор оказывает существенное влияние на объект инвестирования. В данном случае должен применяться метод учета по долевому участию. Инвестиции отражаются по первоначальной стоимости приобретения, а участие в прибыли объекта инвестирования признается в отчетности инвестора исходя из доли участия в капитале. Дивиденды, получаемые от объекта инвестирования, относятся на уменьшение счета «Инвестиции» и не признаются в качестве дохода компании-инвестора. В МСФО 27 «Сводная финансовая отчетность и учет инвестиций в дочерние компании» устанавливаются правила составления сводной финансовой отчетности. Сводную финансовую отчетность необходимо составлять при наличии материнской и дочерней компаний. Материнская компания – организация, контролирующая дочернюю компанию (владеющая более 50 % голосующих акций). По сути, в сводной финансовой отчетности суммируются показатели финансовой отчетности материнской и дочерней компаний и исключаются такие взаимосвязанные счета, как «Инвестиции материнской компании» и «Обыкновенные акции дочерней компании». Если доля участия материнской компании в капитале дочернего предприятия составляет менее 100 %, то в сводной финансовой отчетности отражается доля меньшинства. МСФО, рассмотренные в настоящем модуле, связаны между собой следующим образом: стандарты устанавливают различные требования к учету и раскрытию информации на разных уровнях отношений между экономическими субъектами. На уровне связанных сторон требуется только раскрывать информацию в пояснениях к финансовой отчетности. В зависимости от доли участия инвестора в объекте инвестирования применяется конкретный метод учета. Если доля участия составляет менее 20 %, используется метод учета по себестоимости; если доля участия больше 20 %, но меньше 50 % – применяется метод учета по долевому участию; если доля участия более 50 %, необходимо составлять сводную финансовую Вопрос №__5__ Индивидуальный номер участника 195 стр._5___ отчетность. Все вышеуказанные аспекты крайне важны, так как они помогают инвестору определить уровень финансового благосостояния компании. Учет инвестиций по методу долевого участия: дата Наименование счетов 01.01.2012 Инвестиции в компанию Б Денежные средства (Приобретено 26% компании Б) 31.12.2012 Инвестиции в компанию Б Доля участия в прибыли компании Б Дт 23 Кт 23 1,456 1,456 31.12.2012 сальдо по счету инвестиции в компанию Б будет следующим: 01.01.2012 Первоначальные инвестиции в компанию Б 31.12.2012 Доля участия компании А в прибыли компании Б Сальдо по счету инвестиции в компанию Б 23 1.456 24.456 В связи с тем, что компания А владеет только 26 % акций компании Б, то составления сводной финансовой отчетности в соответствии с МСФО в данном случае не требуется (учет инвестиций ведется по методу долевого участия).