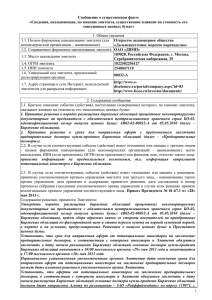

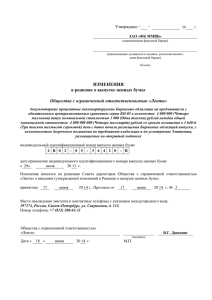

ПРИЛОЖЕНИЕ № 10 Образец Сертификата 415

реклама