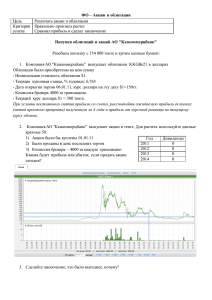

Вопрос 5. Риск и доходность финансовых активов

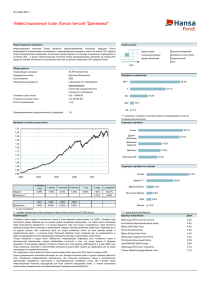

реклама

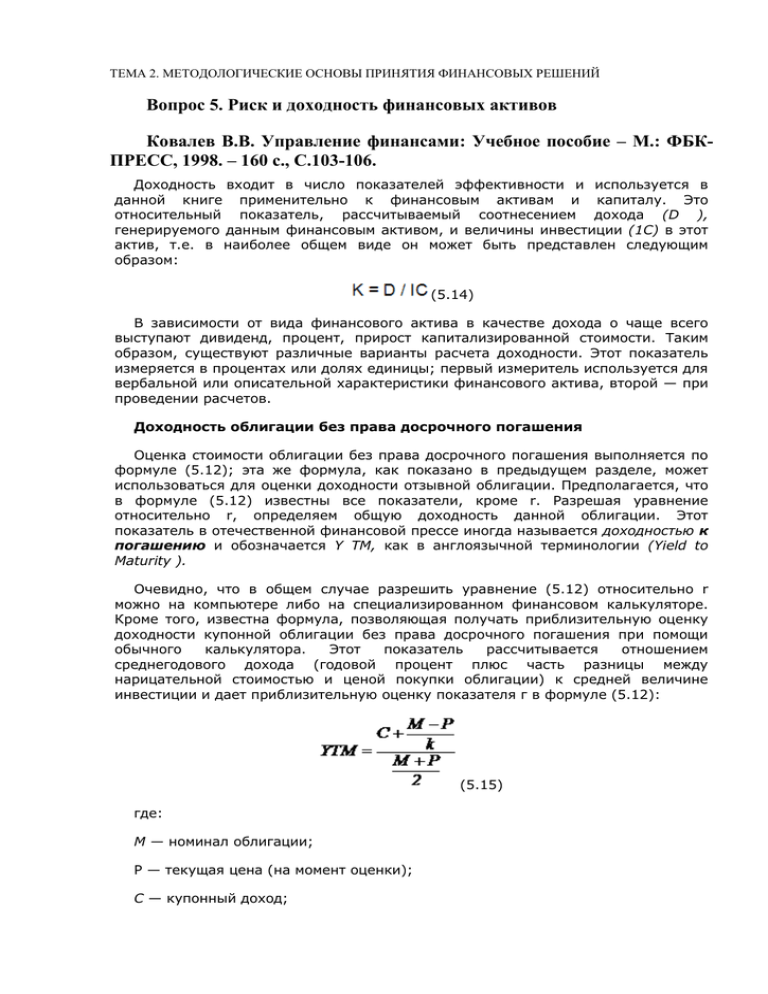

ТЕМА 2. МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ ПРИНЯТИЯ ФИНАНСОВЫХ РЕШЕНИЙ Вопрос 5. Риск и доходность финансовых активов Ковалев В.В. Управление финансами: Учебное пособие – М.: ФБКПРЕСС, 1998. – 160 с., С.103-106. Доходность входит в число показателей эффективности и используется в данной книге применительно к финансовым активам и капиталу. Это относительный показатель, рассчитываемый соотнесением дохода (D ), генерируемого данным финансовым активом, и величины инвестиции (1С) в этот актив, т.е. в наиболее общем виде он может быть представлен следующим образом: (5.14) В зависимости от вида финансового актива в качестве дохода о чаще всего выступают дивиденд, процент, прирост капитализированной стоимости. Таким образом, существуют различные варианты расчета доходности. Этот показатель измеряется в процентах или долях единицы; первый измеритель используется для вербальной или описательной характеристики финансового актива, второй — при проведении расчетов. Доходность облигации без права досрочного погашения Оценка стоимости облигации без права досрочного погашения выполняется по формуле (5.12); эта же формула, как показано в предыдущем разделе, может использоваться для оценки доходности отзывной облигации. Предполагается, что в формуле (5.12) известны все показатели, кроме r. Разрешая уравнение относительно r, определяем общую доходность данной облигации. Этот показатель в отечественной финансовой прессе иногда называется доходностью к погашению и обозначается Y ТМ, как в англоязычной терминологии (Yield to Maturity ). Очевидно, что в общем случае разрешить уравнение (5.12) относительно r можно на компьютере либо на специализированном финансовом калькуляторе. Кроме того, известна формула, позволяющая получать приблизительную оценку доходности купонной облигации без права досрочного погашения при помощи обычного калькулятора. Этот показатель рассчитывается отношением среднегодового дохода (годовой процент плюс часть разницы между нарицательной стоимостью и ценой покупки облигации) к средней величине инвестиции и дает приблизительную оценку показателя г в формуле (5.12): (5.15) где: М — номинал облигации; Р — текущая цена (на момент оценки); С — купонный доход; К — число лет, оставшихся до погашения облигации. Доходность облигации с правом досрочного погашения Облигации с правом досрочного погашения в отличие от рассмотренных в предыдущем разделе облигаций имеют еще одну характеристику — доходность досрочного погашения (Yield to Call – YTC ). Этот показатель дает оценку доходности на момент отзыва облигации с рынка, или ее досрочного погашения. По аналогии с общей доходностью показатель Y ТС находят из формулы (5.12), в которой номинал М заменен выкупной ценой Рс. Доходность акции По аналогии с формулами для облигаций формулы, рассмотренные в разделе, посвященном оценке акций, могут применяться и для оценки значений ожидаемой доходности акций; при этом в соответствующих формулах необходимо лишь заменить теоретическую стоимость Vt, на рыночную цену Рm. Таким образом, доходность бессрочной привилегированной акции, равно как и обыкновенной акции с неизменным дивидендом, находят по формуле (5.16) где: D — ожидаемый дивиденд; Рm — текущая рыночная цена акции. Следует отметить, что, принимая решение о целесообразности покупки акции на основе формулы (5.16), неявно предполагают, что после покупки акции инвестор не думает продать ее в ближайшем будущем. Поэтому общая доходность здесь совпадает с текущей дивидендной доходностью. Считается, что такой оценки, в принципе, достаточно для принятия решения; в дальнейшем при возникновении необходимости продать акцию можно рассчитать фактические значения и других показателей доходности. Если инвестор приобретает акцию в спекулятивных целях, намереваясь продать ее через какое-то время, то он может получить некоторые оценки ожидаемых значений общей (kt,), дивидендной (kd) и капитализированной (kc) доходности. В частности, можно воспользоваться формулой (5.17) где: P0 – рыночная цена акции на момент принятия решения о покупке; P1 – ожидаемая цена акции на момент предполагаемой ее продажи; n – ожидаемое число лет владения акцией. Для оценки значений ожидаемой общей доходности обыкновенных акций с равномерно возрастающими дивидендами можно воспользоваться формулой. полученной на основе модели Гордона: (5.18) где: D0 – последний полученный к моменту оценки дивиденд по акции; D1 – ожидаемый дивиденд; P0 – цена акции на момент оценки; g – темп прироста дивиденда. Любые операции с финансовыми активами базируются не только на оценке стоимости и доходности того или иного актива. но и на оценке риска. В отличие от первых двух показателей последний имеет очень важную особенность – в известной степени его значением можно управлять. Если значение рыночной цены любого финансового актива практически не зависит от действий индивидуального инвестора (естественно, здесь мы абстрагируемся от экстремальных ситуаций), то величиной риска финансовый менеджер может управлять. Достигается это формированием инвестиционного портфеля, который комплектуется из ценных бумаг, различающихся доходностью и ее динамикой. методы управления портфельными инвестициями, в том числе оценки и учета риска, можно найти в монографиях, упомянутых в списке рекомендуемой литературы.