Поляков В., Леонов Е., Поляков И.

реклама

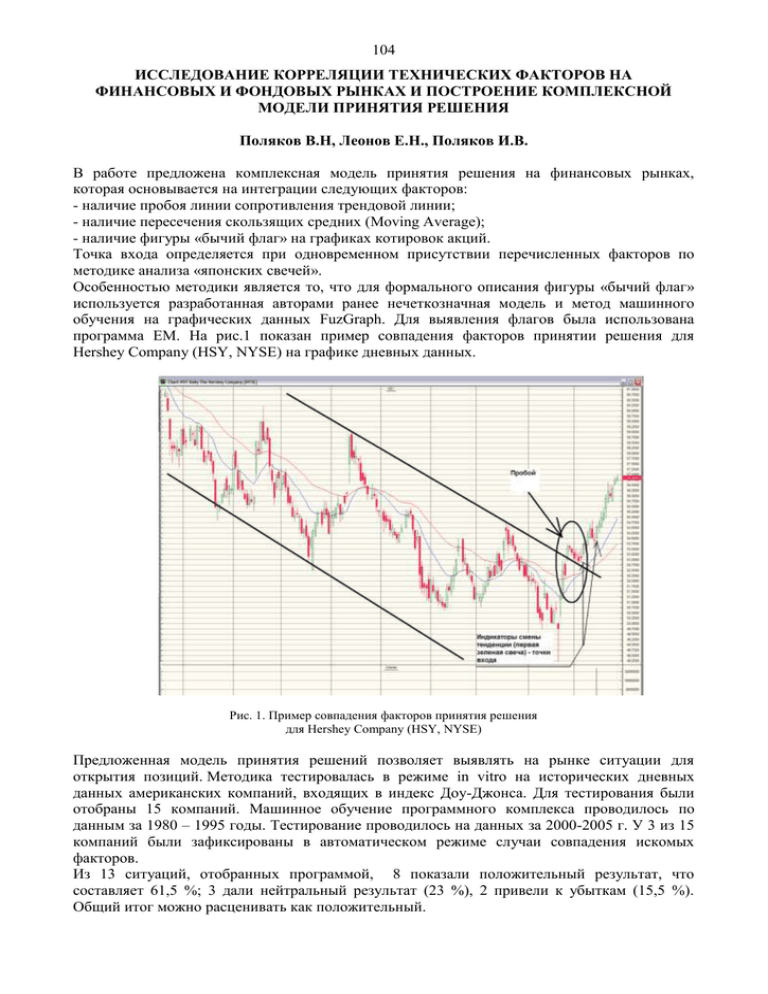

104 ИССЛЕДОВАНИЕ КОРРЕЛЯЦИИ ТЕХНИЧЕСКИХ ФАКТОРОВ НА ФИНАНСОВЫХ И ФОНДОВЫХ РЫНКАХ И ПОСТРОЕНИЕ КОМПЛЕКСНОЙ МОДЕЛИ ПРИНЯТИЯ РЕШЕНИЯ Поляков В.Н, Леонов Е.Н., Поляков И.В. В работе предложена комплексная модель принятия решения на финансовых рынках, которая основывается на интеграции следующих факторов: - наличие пробоя линии сопротивления трендовой линии; - наличие пересечения скользящих средних (Moving Average); - наличие фигуры «бычий флаг» на графиках котировок акций. Точка входа определяется при одновременном присутствии перечисленных факторов по методике анализа «японских свечей». Особенностью методики является то, что для формального описания фигуры «бычий флаг» используется разработанная авторами ранее нечеткозначная модель и метод машинного обучения на графических данных FuzGraph. Для выявления флагов была использована программа EM. На рис.1 показан пример совпадения факторов принятии решения для Hershey Company (HSY, NYSE) на графике дневных данных. Рис. 1. Пример совпадения факторов принятия решения для Hershey Company (HSY, NYSE) Предложенная модель принятия решений позволяет выявлять на рынке ситуации для открытия позиций. Методика тестировалась в режиме in vitro на исторических дневных данных американских компаний, входящих в индекс Доу-Джонса. Для тестирования были отобраны 15 компаний. Машинное обучение программного комплекса проводилось по данным за 1980 – 1995 годы. Тестирование проводилось на данных за 2000-2005 г. У 3 из 15 компаний были зафиксированы в автоматическом режиме случаи совпадения искомых факторов. Из 13 ситуаций, отобранных программой, 8 показали положительный результат, что составляет 61,5 %; 3 дали нейтральный результат (23 %), 2 привели к убыткам (15,5 %). Общий итог можно расценивать как положительный.