При строительной деятельности

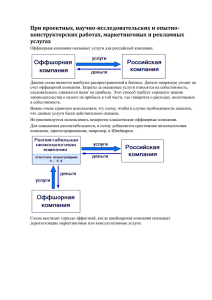

реклама

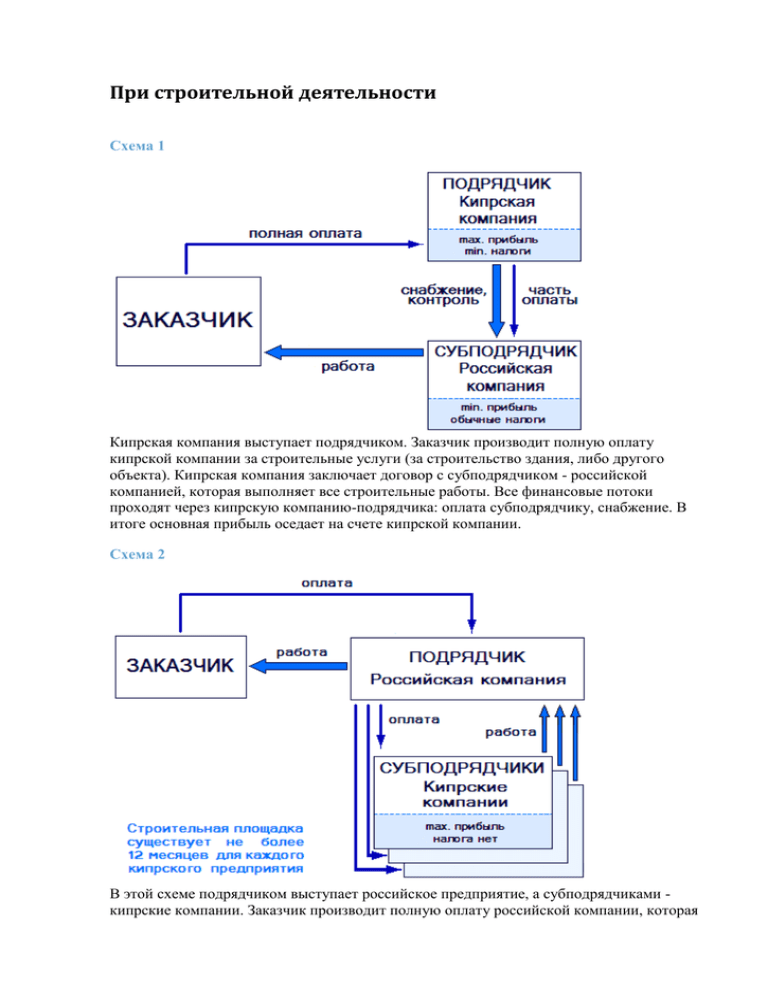

При строительной деятельности Схема 1 Кипрская компания выступает подрядчиком. Заказчик производит полную оплату кипрской компании за строительные услуги (за строительство здания, либо другого объекта). Кипрская компания заключает договор с субподрядчиком - российской компанией, которая выполняет все строительные работы. Все финансовые потоки проходят через кипрскую компанию-подрядчика: оплата субподрядчику, снабжение. В итоге основная прибыль оседает на счете кипрской компании. Схема 2 В этой схеме подрядчиком выступает российское предприятие, а субподрядчиками кипрские компании. Заказчик производит полную оплату российской компании, которая распределяет работу между субподрядчиками - кипрскими компаниями. Основная прибыль оседает на счетах кипрских компаний. Ст.308, п.1. НК РФ При деятельности на рынке ценных бумаг Схема 1 Данная схема применяется для работы на биржах, рынках акций, рынке FOREX, приобретения пакетов акций, в том числе и российских компаний. Применение этого способа позволяет оптимизировать налог на дивиденды по акциям, налог на прибыль, полученный после продажи акций, и позволяет негласно участвовать в уставном капитале компании, не фигурируя в реестре акционеров. Схема 2 В этой схеме наоборот, российская компания покупает акции оффшорной компании. Деньги напрямую попадают на счет оффшорной компании. Схема 3 Для повышения статуса сделки, в схему добавляется престижная низконалоговая компания, которая перепродает ценные бумаги российской компании. В итоге деньги попадают на счет оффшорной компании. При выплате роялти Оффшорная компания разрабатывает товарный знак и регистрирует его в патентном бюро в РФ. После чего продает лицензионные права на использование этого знака кипрской резидентной компании. Кипрская компания передает лицензионные права на использование товарного знака российской, с последующими выплатами роялти. Российская компания выплачивает роялти кипрской, причем кипрская компания использует договор об избежании двойного налогообложения. Согласно этого договора, выплаты роялти российской компанией в пользу кипрской, не облагаются налогом в РФ. Кипрская компания получает свое агентское вознаграждение, а основную часть выплат переводит на счет оффшорной компании. Выплаты роялти относятся на себестоимость российской компании. Соответственно, себестоимость повышается, налог на прибыль понижается. Происходят регулярные отчисления на счет оффшорной компании. При регистрации новых предприятий и выплате дивидендов Схема применяется зарубежными инвесторами, желающими создать предприятие с участием иностранного капитала в России. Кипрская материнская компания создает на территории РФ свою дочернюю компанию со значительной долей иностранного капитала. При выплате дивидендов в пользу кипрской компании, доходы от дивидендов облагаются налогом на Кипре (по договору об избежании двойного налогообложения). Ставка кипрского налога зависит от суммы перечисляемых дивидендов и составляет 5%. Возникшие кипрские налоги можно свести к минимуму, используя кипрскую компанию в связке с классической оффшорной компанией. При международных перевозках Данная схема удобна для транспортных компаний, специализирующихся на международных перевозках, в т.ч. между странами СНГ. Кипрская компания выступает в роли перевозчика товара. При использовании преимуществ договора об избежании двойного налогообложения (между Россией и Кипром), возможно на законных основаниях избегать налогообложения в России. Кипрские налоговые затраты можно свести к минимуму, используя ее в связке с классической оффшорной компанией. При проектных, научно-исследовательских и опытноконструкторских работах, маркетинговых и рекламных услугах Оффшорная компания оказывает услуги для российской компании. Данная схема является наиболее распространенной в бизнесе. Деньги напрямую уходят на счет оффшорной компании. Затраты за оказанные услуги относятся на себестоимость, следовательно, снижается налог на прибыль. Этот способ требует хорошего знания законодательства о налоге на прибыль в той части, где говорится о расходах, включаемых в себестоимость. Важно очень грамотно использовать эту схему, чтобы в случае необходимости доказать, что данные услуги были действительно оказаны. Не рекомендуется использовать недорогие классические оффшорные компании. Для повышения респектабельности, в схему добавляется престижная низконалоговая компания, зарегистрированная, например, в Швейцарии. Схема выглядит гораздо эффектней, когда швейцарская компания оказывает дорогостоящие маркетинговые или консультативные услуги. При страховании Оффшорные компании можно использовать для операций по страхованию и перестрахованию. Для этого создается российская страховая компания, которая учреждает оффшорную перестраховочную компанию. Компании несут солидарную финансовую ответственность при страховых рисках. Российская компания страхует за рубли по завышенным ставкам в российской страховой компании все свое имущество, включая имущество с минимальным шансом гибели и порчи. Затем эти риски перестраховываются в оффшорной перестраховочной компании. Российская компания получает официальный канал перечисления денежных средств в оффшор. При необходимости создается кипрская резидентная компания, которая берет кредит у перестраховочной оффшорной компании. Затем кипрская компания кредитует российскую компанию. Российская компания погашает кредит равномерными частями и выплачивает % по кредиту. По договору об избежании двойного налогообложения, процент по кредиту не облагаются налогом. Кипрская резидентная компания переводит деньги на счет перестраховочной компании. Таким образом, перечисляются деньги на оффшорную компанию в виде страховых взносов, погашения кредита и % по кредиту. При торговле внутри России Все товарные и финансовые потоки проходят через российскую компанию, которая выступает посредником между покупателем и продавцом. В свою очередь посредническая российская компания выступает агентом кипрской компании и в качестве вознаграждения получает 5% от оборота. Основная прибыль относится на кипрскую компанию. По договору об избежании двойного налогообложения, кипрская компания уплачивает 10% налог на прибыль на Кипре. Далее возможно два варианта. В первом варианте происходит искусственное завышение затрат кипрской компании. Во втором варианте в схему добавляется классическая оффшорная компания. Кипрская компания выступает агентом оффшорной компании и платит налог со своего агентского вознаграждения. В итоге чистая прибыль попадает на счет оффшорной компании. Эта схема является одной из наиболее сложных с точки зрения практического применения. Возникает много спорных вопросов: выгоден или невыгоден вычет НДС, соответственно, выгодно или невыгодно возникновение постоянного представительства для кипрской компании. Такая схема требует проведения предварительного анализа, расчета эффективности и очень грамотного составления контрактов. Несмотря на всю сложность этой схемы, у нее есть свое место в бизнесе. Нерезидентная схема UK Компания, зарегистрированная в Великобритании, может считаться нерезидентной для налоговых целей. Если управление и контроль осуществляется из страны, с которой Великобритания подписала договор об избежании двойного налогообложения, содержащий "пункт прерывания связи", английская компания не облагается налогом на небританский источник дохода. Наиболее удобной страной является Кипр. Английская компания получает статус двойной резиденции, что позволяет ей выбирать, где уплачивать налог. Выбор встает в пользу Кипра (т.к. налог на прибыль - 10%). Необходимо, чтобы органы управления и бенефициары физически находились на Кипре. Поскольку налоговой резиденцией компании является Кипр, то для всех сделок могут применяться соглашения об избежании двойного налогообложения, заключенные Кипром. Стоимость регистрации и обслуживания Первый год - $ 5800 Регистрация английской компании Регистрационный адрес, регистрационный агент Кипрские номинальные акционер, директор, секретарь Счет на Кипре Офис на Кипре: регистрация нерезидента в качестве хозяйственной единицы, включая перевод документов на греческий язык, регистрационный адрес, постановка на учет на Кипре, получение справки налогоплательщика Адрес в Англии и на Кипре для корреспонденции, факс Телефон директора на Кипре Следующий год и далее - $ 4100 Ведение бухгалтерии на Кипре, подача финансовых отчетов на Кипре, уплата налогов, аудит Финансовая, налоговая, статистическая отчетность в Англии Номинальные директора, акционеры и секретарь Регистрационный адрес, агент в Англии и на Кипре Ежегодная пошлина в Англии и на Кипре Адрес в Англии и на Кипре для корреспонденции, факс Телефон директора на Кипре Cумма уплачиваемых налогов не входит в указанную выше стоимость. Стоимость аудита может быть значительно выше при большом объеме операций Корпоративное планирование При построении сложных схем важно четко и правильно понимать налоговые законодательства всех используемых юрисдикций. Только правильно структурированные компании действительно будут являться безналоговыми (низконалоговыми), анонимными и защищенными от недобросовестных действий третьих лиц. Инструмент 1 Полный контроль над компанией. Может быть использована холдинговая схема для защиты личных накоплений, владения недвижимым имуществом. Непосредственное управление активами принадлежит бенефициару. Бенефициар защищен акциями на предъявителя. Подходящие юрисдикции: Белиз, BVI, Панама,Люксембург, Швейцария. Рекомендуемые компании: холдинги Люксембурга, швейцарская компания. Инструмент 2 Непосредственное управление активами принадлежит бенефициару. Контроль над активами на основании доверенности, выданной номинальным директором. Бенефициар защищен номинальными акционерами и директорами. Полный контроль за банковским счетом. Инструмент может быть использован для торговых операций, консалтинга, и холдинговых схем. Подходящие юрисдикции: Белиз, BVI, Панама. Рекомендуемые компании: английские компании любых типов. Инструмент 3 Идентификация бенефициара защищена несколькими уровнями. Формальное владение и управление принадлежит трасту, фонду, которые создаются специально для клиента. Непосредственное управление активами передается трастовому управляющему. Подходящие юрисдикции: Белиз, BVI, Панама, Люксембург, Швейцария. Рекомендуемые компании: английские компании любых типов, Люксембургская SOPARFI. Швейцарская компания.