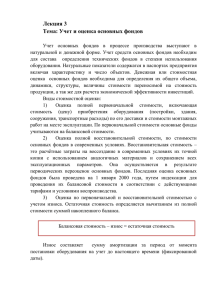

Термин "основные фонды" для налогового учета определен п

реклама

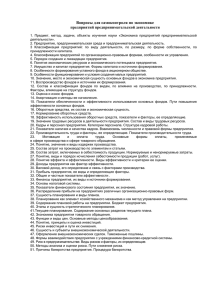

1 1 ФОНДЫ И РЕСУРСЫ ПРЕДПРИЯТИЙ Вопрос 5. Классификация и состав основных производственных фондов в налоговом учёте Термин "основные фонды" для налогового учета определен п.п. 8.2.1 п. 8.2 ст. 8 Закона о прибыли. Согласно данному подпункту основные фонды - это материальные ценности, предназначенные налогоплательщиком для использования в хозяйственной деятельности налогоплательщика в течение периода, который превышает 365 календарных дней с даты ввода в эксплуатацию таких материальных ценностей, стоимость которых превышает 1 000 грн. и постепенно уменьшается в связи с физическим или моральным износом. Критерий отнесения к основным фондам только тех материальных ценностей, стоимость которых превышает 1 000 грн., установлен Законом Украины от 01.07.04 г. № 1957-IV "О внесении изменений в Закон Украины "О налогообложении прибыли предприятий" (далее - Закон № 1957) и действует с 01 июля 2004 года. Первым из различий учета основных средств в бухгалтерском и основных фондов в налоговом учете является то, что в налоговом учете п.п. 8.1.4 п. 8.1 ст. 8 Закона о прибыли определен перечень основных фондов, расходы на приобретение (создание) которых не амортизируются. К ним в частности относятся фонды, определенные как непроизводственные (капитальные активы, которые не используются в хозяйственной деятельности налогоплательщика): - капитальные активы (или их структурные компоненты), которые подпадают под определение группы 1 основных фондов согласно пп. 8.2.2, включая арендованные; - капитальные активы, которые подпадают под определение групп 2, 3 и 4 основных фондов, которые являются неотъемлемой частью, размещены или используются для обеспечения деятельности непроизводственных фондов, которые подпадают под определение группы 1 основных фондов или изъятые с места ведения хозяйственной деятельности налогоплательщика и 2 переданные в бесплатное пользование лицам, которые не являются плательщиками налога на прибыль. В налоговом учете в соответствии с п.п. 8.2.2 п. 8.2 ст. 8 Закона о прибыли основные фонды подлежат классификации по следующим группам: – группа 1 - здания, сооружения, их структурные компоненты и передаточные устройства, в том числе жилые дома и их части (квартиры и места общего пользования), стоимость капитального улучшения земли; – группа 2 - автомобильный транспорт и узлы (запасные части) к нему; мебель; бытовые электронные, оптические, электромеханические приборы и инструменты, другое конторское (офисное) оборудование, устройства и принадлежности к ним; – группа 3 - любые другие основные фонды, не включенные в группы 1, 2, 4; – группа 4 - электронно-вычислительные машины, другие машины для автоматической обработки информации, связанные с ними средства считывания или печати информации, другие информационные системы, компьютерные программы, телефоны (в том числе сотовые), микрофоны и рации, стоимость которых превышает стоимость малоценных товаров (предметов). Термин "компьютерная программа" понимается в значении, приведенном в законодательстве по вопросам охраны авторских и смежных прав (Закон Украины от 23.12.93 г. № 3792-XII "Об авторском праве и смежных правах"). Следует отметить, что ГНАУ в письме от 23.02.2004 г. № 1299/16/151116 по вопросу отнесения в состав основных фондов строительной организации временных (нетитульных) сооружений сообщает, что здания, постройки, их структурные компоненты и передаточные устройства, в том числе жилые дома и их части (квартиры и места общего пользования), 3 стоимость капитального улучшения земли относятся к первой группе основных фондов. До внесения изменений в Закон о прибыли Законом Украины от 25.03.2005 г. № 2505-IV "О внесении изменений в Закон Украины "О Государственном бюджете Украины на 2005 год" и некоторые другие законодательные акты Украины" к четвертой группе основных фондов относились электронно-вычислительные машины, другие машины для автоматической обработки информации, их программное обеспечение. Поскольку термин "программное обеспечение" действующим законодательством не определен, то толковать такой термин можно было поразному: либо относить стоимость программного обеспечения к основным фондам четвертой группы, либо учитывать их, как расходы на приобретение нематериального актива. ГНАУ по этому вопросу высказалась несколько неопределенно. Как отмечается в письме от 17.11.2003 г. № 9417/6/15-1316, программное обеспечение, независимо от того, приобретено оно отдельно от электронно-вычислительных машин или вместе, но после 1 января 2003 года, при условии использования его в хозяйственной деятельности налогоплательщика можно отнести к четвертой группе основных фондов. С 1 января 2005 года, то есть даты вступления в силу указанных изменений, компьютерные программы учитываются как объекты основных фондов четвертой группы, при условии, конечно, что их стоимость превышает 1 000 грн. Оборудование для обработки денег (оборудование и устройства для пересчета, сортировки, упаковки, контроля подлинности денег), как отмечает ГНАУ в письме от 15.10.2003 г. № 8558/6/15-1316, следует относить ко второй группе основных фондов, как электромеханические приборы и инструменты. Кроме этого, с 1 июля 2004 года в налоговом учете Законом № 1957 был введен стоимостной критерий отнесения материальных ценностей к основным фондам. Материальные ценности, срок службы которых более 365 4 дней, а стоимость менее или равна 1 000 грн., к основным фондам не относятся. Расходы на их приобретение в соответствии с п.п. 8.2.1 п. 8.2 ст. 8 Закона о прибыли, относятся к составу валовых расходов в общем порядке и учитываются для целей применения п. 5.9 ст. 5 этого закона. Остальные необоротные материальные активы не имеют особенностей в налогообложении и так как срок их службы более года, то они должны классифицироваться по одной из четырех групп основных фондов. Согласно п.п. 8.3.4 и 8.3.5 п. 8.3 ст. 8 Закона о прибыли учет балансовой стоимости основных фондов группы 1 ведется по каждому объекту отдельно, а основных фондов групп 2, 3, 4 ведется по совокупной балансовой стоимости. Также существуют некие отличия в налоговом учете основных фондов в зависимости от даты уменьшения или увеличения их балансовой стоимости, а также от документов, подтверждающих это событие. Данные отличия приведены в табл. 1. Таблица 1 Налоговый учет Событие Увеличение стоимости группы Начало начисления амортизации Уменьшение балансовой стоимости и прекращения начисления амортизации Дата Документы Совпадает с датой увеличения стоимости группы, но наступает Документы, только для производственных подтверждающие первое фондов из событий: банковская Начало квартала, следующего за выписка, приходная кварталом, в котором понесены накладная, акт выполненных работ расходы на приобретение или улучшение основных фондов Квартал, следующий за кварталом, в котором произошел вывод из эксплуатации объекта 1 группы в связи с продажей, улучшением или достижения им стоимости 100 необлагаемых минимумов доходов граждан Квартал, следующий за кварталом, в котором произошел вывод из эксплуатации объекта Акт приема-передачи основных средств. Акт списания основных средств 5 2-4 групп в связи с их продажей или достижения ими балансовой стоимости в результате амортизации нулевого значения В Законе о прибыли увеличение балансовой стоимости группы основных фондов не связано с их вводом в эксплуатацию, а связано только с суммой понесенных расходов. Дату налогового учета таких расходов нужно определять в соответствии с п. 11.2 ст. 11 Закона о прибыли, то есть по первому событию: - дата списания средств с банковских счетов плательщика налога на оплату приобретения основных фондов, а в случае их приобретения за наличные средства – день выдачи средств из кассы налогоплательщика; - дата оприходования налогоплательщиком основных средств. Однако ГНАУ придерживается иной позиции. Так, в письме от 21.04.2003 г. № 3859/6/15-1116 было высказано мнение, что для основных фондов 1 группы начисление амортизации осуществляется со следующего квартала после ввода их в эксплуатацию, а для основных фондов групп 2 - 4 - с квартала, следующего за кварталом оприходования материальных ценностей, которые входят в состав этих групп независимо от фактического осуществления расчетов за такие основные фонды. Необходимым важным моментом при учете групп основных фондов является начисление амортизации. Следует отметить, что в налоговом учете, в отличие от бухгалтерского, применяется всего один метод начисления амортизации – прямолинейный метод. Он заключается в исчислении следующей формулы: А = Б(а) * Na , где Б(а) – балансовая стоимость группы основных фондов на начало отчетного периода; Na – нормы амортизации, предусмотренные отдельно для каждой группы основных фондов. 6 С 1 января 2004 года нормы амортизации, определенные подпунктом 8.6.1 пункта 8.6 статьи 8, предусмотрены в таком размере (в расчете на налоговый квартал к балансовой стоимости групп основных фондов): группа 1 – 2%; группа 2 – 10%; группа 3 – 6%; группа 4 – 15 % (применяется, начиная с 1 января 2003 года для основных фондов, приобретенных после вступления в силу Закона №349). Балансовая стоимость группы основных фондов на начало отчетного периода рассчитывается по формуле: Б(а) = Б(а-1) + П(а-1) - В(а-1) - А(а-1), где Б(а) - балансовая стоимость группы на начало месяца (в данном случае - это остаточная стоимость, подлежащая амортизации объектов основных средств, входящих в соответствующую группу); Б(а-1) - балансовая стоимость группы на начало месяца, который предшествовал отчетному (и в данном случае - это остаточная стоимость, подлежащая амортизации объектов основных средств, входящих в соответствующую группу, но только на начало предыдущего месяца); П(а-1) - подлежащая амортизации первоначальная стоимость приобретенных в месяце, предшествующем отчетному, основных средств, а так же сумма осуществленного капитального ремонта, реконструкции, модернизации и других улучшений основных средств, отнесенных на увеличение их амортизируемой стоимости и сумма наценки основных средств, осуществленная на протяжении месяца, который предшествовал отчетному, и определенная по правилам бухгалтерского учета, изложенным в П(С)БУ 7; В(а-1) - сумма выведенных из эксплуатации основных средств и сумма их уценки, осуществленной в течение периода, который предшествовал отчетному, и определенная по правилам бухгалтерского учета, изложенным в П(С)БУ 7; 7 А(а-1) - сума амортизационных отчислений, начисленных в периоде, предшествовавшем отчетному. Необходимо отметить, что в формулу, приведенную в Законе о налогообложении прибыли, внесены некоторые изменения, связанные с тем, что теперь она используется для начисления не квартальной, а месячной суммы амортизации. Дело в том, что в налоговом учете объекты основных средств, введенные в эксплуатацию в любом месяце текущего квартала, включаются в состав группы в следующем квартале, а выбывшие в текущем квартале, соответственно, исключаются из состава группы в следующем квартале. В бухгалтерском учете все происходит аналогичным образом, но только помесячно. Кроме этого, мы сделали акцент на том, что все эти показатели определяются в соответствии с требованиями, изложенными в П(С)БУ 7. Под термином «амортизация» основных фондов и нематериальных активов следует понимать постепенное отнесение затрат на их приобретение, изготовление или улучшение, на уменьшение скорректированной прибыли налогоплательщика в пределах норм амортизационных отчислений, установленных п. 8 ст. 8.6 Закона о прибыли. В соответствии с п. 8.1.2. ст. 8 Закона о прибыли амортизации подлежат расходы на: 1. приобретение основных фондов и нематериальных активов для собственного производственного использования, включая затраты на приобретение племенного скота и приобретение, закладывания и выращивания многолетних насаждений до начала плодоношения; 2. самостоятельное изготовление основных фондов для собственных производственных потребностей, включая затраты на выплату заработной платы работникам, которые были заняты на изготовлении таких основных фондов; 3. проведение всех видов ремонтов, реконструкции, модернизации и других видов улучшений основных фондов; 8 4. капитальные улучшения земли, не связанные со строительством, а именно: ирригация, осушение, обогащение и другие подобные капитальные улучшения земли. Амортизация отдельного объекта основных фондов группы 1 производится до достижения балансовой стоимости такого объекта в размере ста необлагаемых минимумов доходов граждан. Остаточная стоимость такого объекта относится в состав валовых затрат по результатам соответствующего налогового периода, а стоимость такого объекта приравнивается к нулю. Амортизация основных фондов групп 2 и 3 проводится до достижения балансовой стоимостью группы нулевого значения. Очень важной чертой налогового учета основных фондов является право применения налогоплательщиками всех форм собственности ежегодной индексации балансовой стоимости основных фондов. Индексация производится путем коррекции балансовой стоимости основных фондов на коэффициент индексации, который определяется по формуле: Ki = [I (a-1) – 10] : 100 , где I (a-1) – индекс инфляции года, по результатам которого проводится индексация. Если после расчетов Ki не превышает единицы, то в этом случае индексация не проводится. Существование определенных отличий между ведением налогового и бухгалтерского учета основных фондов порождает наличие рисков ведения хозяйственной деятельности. Основная проблема состоит в том, что правила ведения и налогового и бухгалтерского учета основных фондов одинаково регламентированы пакетом соответствующих законодательных актов, в которых присутствуют различные разногласия. Таким образом, лицо, занимающееся предпринимательской деятельностью, сталкивается с проблемой расстановки приоритетов в пользу правильности ведения учета. Однако, если документы по ведению 9 бухгалтерского учета являются собственностью предприятия и не обязаны быть представлены при проведении проверки на предприятии, то наличие ошибок в них не повлечет за собой никаких санкций со стороны проверяющего органа. В то время как регистры ведения налогового учета основных фондов являются обязательной первичной документацией при исчислении налогов на предприятии. В случае наличия и обнаружения в них ошибок проверяющие органы обязаны применить финансовые санкции к такому предприятию. Поэтому знание отличий между ведением налогового и бухгалтерского учёта основных фондов позволит избежать нежелательных последствий для предприятия.