Письмо Минфина России от 30.05.12 № 03-08

реклама

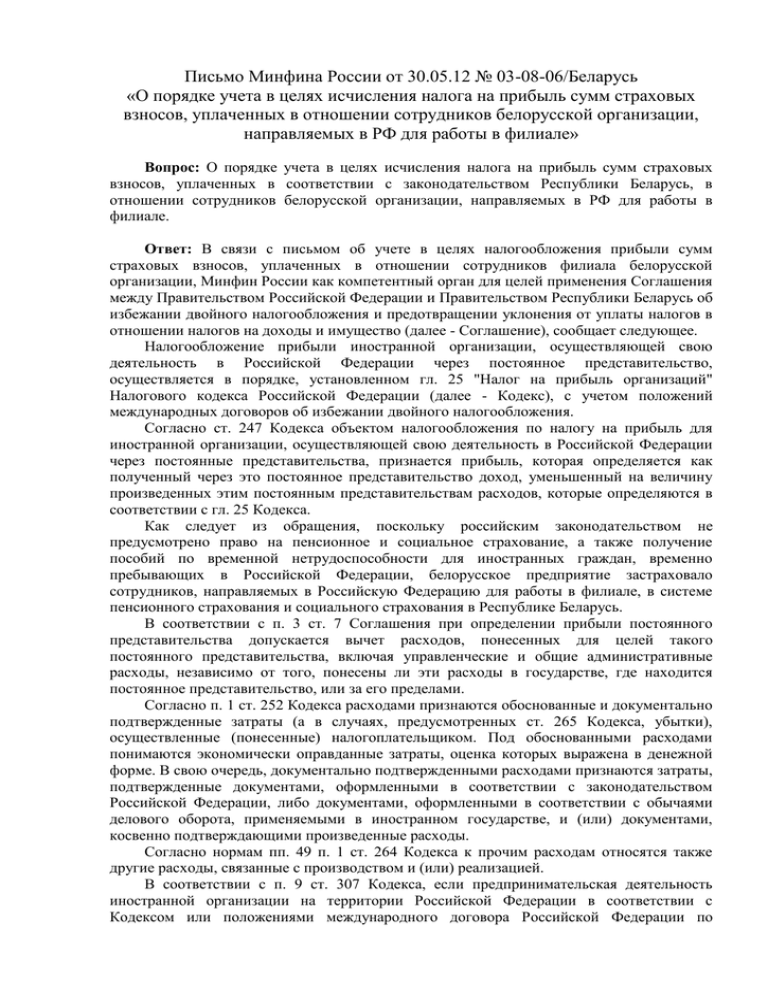

Письмо Минфина России от 30.05.12 № 03-08-06/Беларусь «О порядке учета в целях исчисления налога на прибыль сумм страховых взносов, уплаченных в отношении сотрудников белорусской организации, направляемых в РФ для работы в филиале» Вопрос: О порядке учета в целях исчисления налога на прибыль сумм страховых взносов, уплаченных в соответствии с законодательством Республики Беларусь, в отношении сотрудников белорусской организации, направляемых в РФ для работы в филиале. Ответ: В связи с письмом об учете в целях налогообложения прибыли сумм страховых взносов, уплаченных в отношении сотрудников филиала белорусской организации, Минфин России как компетентный орган для целей применения Соглашения между Правительством Российской Федерации и Правительством Республики Беларусь об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество (далее - Соглашение), сообщает следующее. Налогообложение прибыли иностранной организации, осуществляющей свою деятельность в Российской Федерации через постоянное представительство, осуществляется в порядке, установленном гл. 25 "Налог на прибыль организаций" Налогового кодекса Российской Федерации (далее - Кодекс), с учетом положений международных договоров об избежании двойного налогообложения. Согласно ст. 247 Кодекса объектом налогообложения по налогу на прибыль для иностранной организации, осуществляющей свою деятельность в Российской Федерации через постоянные представительства, признается прибыль, которая определяется как полученный через это постоянное представительство доход, уменьшенный на величину произведенных этим постоянным представительствам расходов, которые определяются в соответствии с гл. 25 Кодекса. Как следует из обращения, поскольку российским законодательством не предусмотрено право на пенсионное и социальное страхование, а также получение пособий по временной нетрудоспособности для иностранных граждан, временно пребывающих в Российской Федерации, белорусское предприятие застраховало сотрудников, направляемых в Российскую Федерацию для работы в филиале, в системе пенсионного страхования и социального страхования в Республике Беларусь. В соответствии с п. 3 ст. 7 Соглашения при определении прибыли постоянного представительства допускается вычет расходов, понесенных для целей такого постоянного представительства, включая управленческие и общие административные расходы, независимо от того, понесены ли эти расходы в государстве, где находится постоянное представительство, или за его пределами. Согласно п. 1 ст. 252 Кодекса расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. В свою очередь, документально подтвержденными расходами признаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, и (или) документами, косвенно подтверждающими произведенные расходы. Согласно нормам пп. 49 п. 1 ст. 264 Кодекса к прочим расходам относятся также другие расходы, связанные с производством и (или) реализацией. В соответствии с п. 9 ст. 307 Кодекса, если предпринимательская деятельность иностранной организации на территории Российской Федерации в соответствии с Кодексом или положениями международного договора Российской Федерации по вопросам налогообложения приводит к возникновению на территории Российской Федерации постоянного представительства, то определение доходов такого постоянного представительства, подлежащих налогообложению в Российской Федерации, производится с учетом выполняемых в Российской Федерации функций, используемых активов и принимаемых экономических (коммерческих) рисков. Вышеуказанные обстоятельства принимаются во внимание при распределении доходов и расходов между иностранной организацией и ее постоянным представительством в Российской Федерации. Учитывая вышеизложенное, в целях определения налоговой базы по налогу на прибыль организаций представительство белорусской организации, по нашему мнению, вправе учесть в расходах указанные страховые выплаты, уплаченные в соответствии с законодательством Республики Беларусь головной организацией и переданные российскому представительству на основании п. 3 ст. 7 Соглашения, ст. 252, пп. 49 п. 1 ст. 264 и п. 9 ст. 307 Кодекса. Заместитель Министра финансов Российской Федерации С.Д.Шаталов 30.05.2012