аудит

реклама

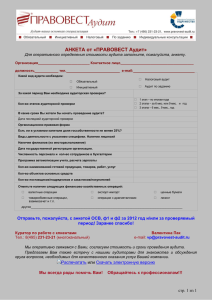

Дополнительные материалы для подписчиков Для оформления подписки обращайтесь в редакцию по тел. (4922) 37-37-25 Аудит расходов на… аудит На сегодняшний день круг компаний, ежегодно, а то и чаще проводящих аудит бухгалтерской отчетности, далеко не ограничивается теми, кто делать это обязан в силу требований законодательства. Востребованы налогоплательщиками и иные услуги, сопутствующие аудиторской деятельности, как, например, налоговый консалтинг. Во всех случаях, когда вызов аудитора носит добровольный характер, автоматически большего внимания требует обоснование расходов на его услуги в налоговом учете. Тем более, если речь идет о повторной проверке одного и того же периода. Согласно пункту 1 статьи 252 Налогового кодекса в целях налогового учета расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком, а в случаях, предусмотренных статьей 265 Кодекса, и понесенные им убытки. При этом подразумеваются любые затраты организации, если они произведены для деятельности, направленной на получение дохода. В частности, под обоснованными расходами понимаются экономически оправданные расходы. Что касается документального подтверждения расходов на аудит, то в общем случае особых премудростей здесь нет. Вполне достаточно следующего пакета документов: – договора на оказание услуг; – счета; – акта оказанных услуг; – отчета аудитора о проведенной работе. Потребуется, безусловно, и собственно аудиторское заключение о достоверности бухгалтерской отчетности. Напомним, что аудит – это независимая проверка бухгалтерской (финансовой) отчетности аудируемого лица в целях выражения мнения о ее достоверности. Такое определение приведено в пункте 3 статьи 1 Закона от 30 декабря 2008 г. № 307-ФЗ «Об аудиторской деятельности» (далее – Закон № 307-ФЗ). Вместе с тем для обоснования расходов на аудит и сопутствующие ему услуги в ряде случаев могут потребоваться дополнительные документы. Аудит обязательный и добровольный Прежде всего необходимо помнить о том, что определенные категории хозяйствующих субъектов обязаны проводить аудит бухгалтерской отчетности в силу требований законодательства. Руководствоваться в данном случае следует статьей 5 Закона № 307-ФЗ. Так согласно данной норме, не избежать аудиторской проверки: – открытым акционерным обществам; – компаниям, ценные бумаги которых обращаются на рынке ценных бумаг; – кредитным организациям, бюро кредитных историй, профессиональным участникам рынка ценных бумаг, страховым организациям, клиринговым организациям, обществам взаимного страхования, товарной, валютной или фондовой бирже, негосударственным пенсионным или иным фондам, акционерным инвестиционным фондам, управляющим компаниям акционерных инвестиционных фондов, паевых инвестиционных фондов или негосударственных пенсионных фондов (за исключением государственных внебюджетных фондов); – компаниям, выручка от продажи продукции которых за предыдущий год превышает 400 миллионов рублей или сумма активов бухгалтерского баланса по состоянию на конец предыдущего года превышает 60 миллионов рублей; – если организация представляет и (или) публикует сводную (консолидированную) бухгалтерскую (финансовую) отчетность; – в иных случаях, установленных федеральными законами. По сути, аудиторское заключение для таких хозяйствующих субъектов является частью бухгалтерской отчетности, которую они обязаны представлять в ИФНС (п. 2 ст. 13 Закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете», подп. 5 п. 1 ст. 23 НК). При этом, поскольку в приведенных случаях аудит проводится непосредственно в силу требований законодательства, то обосновывать расходы на оплату соответствующих услуг, на первый взгляд, никакой необходимости нет. Однако уделить внимание этому вопросу все же стоит, причем еще на стадии выбора аудитора или аудиторской компании. В частности, таковые должны соответствовать требованиям российского законодательства. В этом смысле прежде всего следует убедиться, что организация или индивидуальный аудитор состоят в саморегулируемой организации аудиторов, поскольку осуществлять профильную деятельность они вправе лишь с даты внесения сведений о них в реестр СРО (ст. 3, 4 Закона № 307-ФЗ). К слову сказать, актуально это и в целях обоснования впоследствии расходов на проведение аудита на добровольных началах, то есть когда законодательство делать это не обязывает. При этом, казалось бы, обосновать расходы на проведение инициативного аудита гораздо сложнее, чем обязательного, поскольку на вынужденность таковых уже не сошлешься. Вместе с тем целью добровольного аудита является выявление нарушений в ведении бухгалтерского учета и составлении отчетности, а также получение рекомендаций по их устранению. Достижение же таковой явно пойдет лишь на пользу организации – снизит вероятность убытков и увеличит ее финансовую устойчивость. Кроме того, Пленум ВАС в постановлении от 12 октября 2006 г. № 53 указал, что об обоснованности расходов следует судить исходя из намерений и цели, а не из результата. В этом смысле даже Минфин относится весьма лояльно к признанию в налоговом учете затрат на проведение добровольного аудита. Нормы подпункта 17 пункта 1 статьи 264 Кодекса, указывают финансисты, не содержат ограничений в отношении учета для целей налогообложения прибыли затрат на проведение аудита в зависимости от того, обязательный или добровольный характер они носят. Об этом говорится в письмах финансового ведомства (письма Минфина от 6 июня 2006 г. № 03-11-04/3/282, от 26 января 2006 г. № 03-03-04/2/17). Более того, в письме от 18 ноября 2011 г. № 03-03-06/2/178 Минфин пришел к выводу, что даже тот факт, что аудиторская проверка проведена повторно по одному и тому же периоду, сам по себе еще не исключает того, что расходы на ее проведение могут быть обоснованы. И если компания аргументирует, почему без ревизии нельзя было обойтись, то сможет списать их при налогообложении прибыли беспрепятственно. Тем не менее в целях подтверждения расходов в данном случае нелишним будет сохранить промежуточные документы (коммерческое предложение, анкета и т. п.). Впрочем и без того при условии реальности сделки претензий контролеров возникнуть не должно. Сложнее в ситуации, когда речь идет об аудите по МСФО. Аудит по МСФО В письме от 13 марта 2009 г. № 03-03-06/1/137 Минфин указал, что затраты на проведение аудита финансовой отчетности, составленной по Международным стандартам финансовой отчетности (МСФО), не могут быть приняты в уменьшение налоговой базы на основании подпункта 17 пункта 1 статьи 264 Налогового кодекса, то есть как расходы на аудит. Ведь как уже упоминалось, таковым является независимая проверка бухгалтерской (финансовой) отчетности аудируемого лица в целях выражения мнения о ее достоверности. Между тем под бухгалтерской (финансовой) отчетностью понимается отчетность, предусмотренная Законом от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете», а также аналогичная по составу отчетность, предусмотренная иными федеральными законами, то есть никак не МСФО. Впрочем это еще не значит, что учесть расходы не удастся в принципе. Просто финансисты в данном случае предписывают руководствоваться подпунктом 49 пункта 1 стати 264 Налогового кодекса. Кроме того, расходы на проведение аудита по МСФО безусловно потребуют от компании дополнительного обоснования. В частности, ранее Минфин указывал, что рассматриваемые расходы и вовсе не могут быть учтены при налогообложении прибыли, если обязанность по проведению аудита по МСФО не установлена (письмо Минфина от 18 апреля 2006 г. № 03-03-04/1/357). На сегодняшний же день достаточно лишь привести объективные доводы, для чего понадобился аудит отчетности, составленной по международным стандартам. Таковым, в частности, может служить: – наличие иностранных учредителей, кредиторов или инвесторов, для которых и составляется финансовая отчетность по международным стандартам (письма Минфина от 6 июня 2008 г. № 03-03-06/2/66, от 20 ноября 2009 г. № 03-03-06/2/227, от 20 июня 2006 г. № 03-03-04/1/535, постановления ФАС Московского округа от 10 марта 2009 г. № КА-А40/95009, определение ВАС от 20 февраля 2009 г. № ВАС-15303/08); – размещение акционерным обществом акций на зарубежных фондовых биржах (письмо Минфина от 14 января 2008 г. № 03-03-06/1/6, постановление ФАС Волго-Вятского округа от 30 августа 2007 г. по делу № А28-1923/2007-37/11). Исходя из этого стандартный комплект документов для подтверждения расходов в рассматриваемой ситуации целесообразно дополнить официальным письмом учредителя, перечнем необходимых документов для получения кредита в банке и т. п. Сопутствующие и прочие Такая процедура, как аудит, направлена на подтверждение достоверности именно бухгалтерской отчетности организации. Проще говоря, проверка расчетов по налоговым обязательствам в данном случае проводится лишь в той степени, которая необходима для формирования выводов о состоянии бухотчетности. Для проверки же непосредственно налоговой отчетности необходимы услуги по налоговому аудиту. Кроме того, аудиторская деятельность предполагает оказание широкого перечня сопутствующих ей и связанных с нею услуг. Первые являются непосредственно аудиторскими услугами, а их виды определяются федеральными стандартами аудиторской деятельности (п. 4 ст. 1 Закона № 307-ФЗ). При налогообложении прибыли расходы на них (при условии их обоснованности и документальной подтвержденности) учитываются на основании все того же подпункта 17 пункта 1 статьи 264 Налогового кодекса. А вот стоимость прочих услуг, связанных с аудиторской деятельностью, признается в налоговом учете в зависимости от вида конкретной услуги. Например, затраты по налоговому консалтингу организация может включить в состав прочих расходов, связанных с производством и реализацией, на основании подпункта 15 пункта 1 статьи 264 Налогового кодекса как «расходы на консультационные и иные услуги». Перечень прочих расходов, связанных с аудиторской деятельностью, приведен в пункте 7 статьи 1 Закона № 307-ФЗ. Артем Зуйков, эксперт ООО «Центр экономической информации»