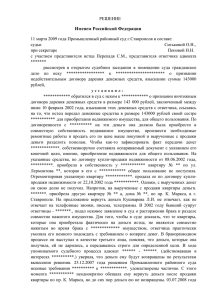

РЕШЕНИЕ ИМЕНЕМ РОССИЙСКОЙ ФЕДЕРАЦИИ 11 февраля 2015 года город Тула

реклама

РЕШЕНИЕ ИМЕНЕМ РОССИЙСКОЙ ФЕДЕРАЦИИ 11 февраля 2015 года город Тула Мировой судья судебного участка № 66 Пролетарского района города Тулы Бушуева И.А., при секретаре Мурашкиной В.В., с участием представителя истца по доверенности Степаняна Н.Н., рассмотрев в открытом судебном заседании гражданское дело № 2-35/2015 по иску Баранова А* А* к открытому акционерному обществу «АЛЬФА-Банк» о защите прав потребителя, взыскании убытков, неустойки и компенсации морального вреда, установил: Баранов А.А. обратился в суд с иском к ОАО «АЛЬФА-БАНК» о защите прав потребителя. В обоснование указал, что между ним и ответчиком 18.06.2006 был заключен кредитный договор № M0VI0810S06101800659 с кредитным лимитом 65960 рублей. При исполнении обязательства он, истец, с 04.07.2011 по 21.02.2013 уплатил банку комиссию за обслуживание счета потребительской карты 22589,96 рублей. Истребование ответчиком комиссии нарушало положения ст.5, 29 федерального закона «О банках и банковской деятельности». На просьбу истца от 18.04.2014 вернуть комиссию ответ банка не поступил. Ответчик пользовался чужими деньгами в размере 22589,96 рублей с 04.07.2011 по 21.02.2014 и обязан уплатить проценты по ст.395 ГК РФ. Размер неустойки с 29.04.2014 по 01.07.2014 составил 22589,96 рублей. Незаконными действиями банка Баранову А.А. причинен моральный вред, который заключается в нравственных страданиях. Истец просил взыскать с ОАО «АЛЬФАБАНК» в пользу Баранова А.А. убытки в размере 22589,96 рублей, проценты за пользование чужими денежными средствами в размере 1963,16 рубля, компенсацию морального вреда в сумме 3000 рублей, неустойку по закону о защите прав потребителей в размере 22589,96 рублей; судебные расходы на оплату услуг представителя 3000 рублей, на оплату копии нотариальной доверенности 1200 рублей и штраф в размере 50% от присужденной суммы. Определением от 25 ноября 2014 года прекращено производство по требованию о взыскании процентов за пользование чужими денежными средствами в размере 1963,16 рубля в связи с отказом от иска. Истец Баранов А.А. в судебное заседание не явился, о времени и месте судебного заседания извещался своевременно и надлежащим образом, просил рассматривать дело в его отсутствие. Причину неявки в судебное заседание не сообщил. Его представитель по доверенности от 25.07.2013 Степанян Н.Н. в судебном заседании поддержал исковые требования и пояснил в их обоснование, что истцом Барановым А.А. и ответчиком 18.06.2006 были подписаны анкета-заявление на получение потребительской карты в ОАО «АЛЬФА-БАНК» и предложение об индивидуальных условиях кредитования счета. В соответствии с приложением банк акцептовал оферту, открыл счет потребительской карты с установленным кредитным лимитом в размере 41225 рублей и процентной ставкой 29% годовых. Исполнение кредитного договора было начато Барановым А.А. 18.06.2006. Банком в период с 04.07.2011 по 21.02.2014 была списана со счета истца комиссия за обслуживание счета потребительской карты в размере 22589,96 рублей. Размер комиссии зависел от суммы основного долга по кредиту. Действия ответчика 1 по истребованию указанной комиссии, а также условия кредитного договора, предусматривающие обязательство заемщика по уплате этой суммы, противоречили действующему законодательству. Истцу была выдана банком дебетовая кредитная карты с овердрафтом. Баранов А.А. использовал кредитную карту для потребительских нужд, оплачивал товары и услуги, снимал наличные. Кредитный и текущий счет в данном случае не разделялись, самостоятельной банковской услуги по обслуживанию счета ответчик не оказывал. Баранов А.А. пользовался кредитной картой и платил за это банку другую комиссию – годовую в размере 300 рублей, законность которой истец не оспаривает. Претензия о возврате комиссии как убытков по договору, поданная в адрес банка 18.04.2014, осталась без удовлетворения, в связи с чем, заявлено требование о взыскании с ответчика в пользу Баранова А.А. неустойки в размере 22589,96 рублей за период с 29.04.2014 по 10.06.2014 по ст.31 закона РФ «О защите прав потребителей». Банк нарушил права истца как потребителя и причинил Баранову А.А. моральный вред, оцениваемый истцом в денежном эквиваленте в размере 3000 рублей. Для восстановления своего нарушенного права истец обратился за юридической помощью в ООО «Амулет», который выделил его, Степаняна Н.Н., своего сотрудника, для представления истца в судебном разбирательстве. Относительно заявления ответчика о пропуске срока исковой давности представитель истца пояснил, что срок давности должен исчисляться по каждому факту удержания комиссии отдельно. У истца была уважительная причина для пропуска срока – отсутствие юридических знаний для оспаривания сделки. Ответчик ОАО «АЛЬФА-БАНК» о времени и месте судебного заседания извещалось надлежащим образом, представителя для участия в судебном заседании не выделило. В письменном отзыве на иск представитель банка по доверенности Быковченко А.Н. просил рассмотреть дело в его отсутствие и отказать в удовлетворении иска, указывая, что истец собственноручно подтвердил, что с индивидуальными условиями предоставления кредитной карты, указанными в предложении об индивидуальных условиях кредитования счета, с тарифами, с общими условиями выдачи кредитной карты, открытия и кредитования счета кредитной карты ознакомился и полностью согласился. Следовательно, истец, будучи надлежащим образом осведомленным обо всех существенных условиях предоставляемого кредита, полностью согласился с ними и своим волеизъявлением принял. Истцу оказывались банком дополнительные услуги по осуществлению расчетных операций (оплата покупок, выдача наличных и пр.), которые являлись самостоятельными, создавали для заемщика дополнительные блага. Взимание комиссии за данные самостоятельные услуги было обоснованным и не противоречило действующему законодательству. Со стороны банка отсутствовало какое-либо нарушение прав потребителя. Следовательно, применение положений закона РФ «О защите прав потребителей» о расчете в пользу истца неустойки - неправомерно. Основания для компенсации истцу морального вреда, штрафа и судебных расходов отсутствуют. Представитель сделал заявление о применении по требованиям Баранова А.А. срока исковой давности, указывая, сто исполнение кредитного договора началось в день активации карты 22.10.2006. Трехлетний срок исковой давности, установленный ч.1 ст.181 ГК РФ, истек 22.10.2009. Мировой судья на основании ст.167 ГПК РФ рассмотрел дело в отсутствие неявившихся лиц, признав неуважительной причину их неявки в судебное заседание. Выслушав объяснения представителя истца, исследовав письменные документы, мировой судья приходит к следующему. 2 В соответствии со ст. 9 Федерального закона от 26.01.1996 № 5-ФЗ «О введении в действие части второй Гражданского кодекса Российской Федерации», п. 1 ст. 1 Закона от 07.02.1992 № 2300-1 «О защите прав потребителей» отношения с участием потребителей регулируются Гражданским кодексом Российской Федерации, законом «О защите прав потребителей», другими федеральными законами и принимаемыми в соответствии с ними иными нормативными правовыми актами Российской Федерации. Пленум Верховного Суда РФ в постановлении от 28.06.2012 № 17 «О рассмотрении судами гражданских дел по спорам о защите прав потребителей» разъяснил, что отношения, регулируемые законодательством о защите прав потребителей, могут возникать из договоров на оказание финансовых услуг, в том числе предоставление кредитов (п. 3). Согласно ч. 1 ст. 819 ГК РФ банк по кредитному договору обязуется предоставить заемщику денежные средства (кредит) в размере и на условиях, предусмотренных договором, а заемщик в свою очередь обязуется возвратить полученную сумму и уплатить проценты на нее. Баранов А.А. заключил 18.06.2006 соглашение о кредитовании по счету потребительской карты № M0VI0810S06101800659 с ответчиком ОАО «АЛЬФАБАНК», в соответствии с которым банк обязался: открыть истцу счет потребительской карты, осуществлять его кредитование на максимальную сумму 41225 рублей и выдать карту истцу. Из содержания выписки по счету клиента № 455098104056500020254, открытого на имя Баранова А.А. в ОАО «АЛЬФА-БАНК», видно, что первая операция по использованию истцом карты произошла 22 октября 2006 года. Заявляя требование о взыскании с ответчика убытков в виде полученной банком комиссии за обслуживание счета потребительской карты, истец Баранов А.А. ссылается на противоречие действий ответчика по взиманию данных сумм действующему законодательству: ст.ст.428, 819 ГК РФ, ч.1 ст.16 закона РФ «О защите прав потребителей», ст.ст. 5, 29 федерального закона «О банках и банковской деятельности». Согласно ч. 1 ст. 16 Закона РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами Российской Федерации в области защиты прав потребителей, признаются недействительными. Запрещается обуславливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг). Убытки, причиненные потребителю вследствие нарушения его права на свободный выбор товаров (работ, услуг), возмещаются продавцом (исполнителем) в полном объеме. Законность условий соглашения сторон проверяется по правилам о недействительности сделок. Поскольку сделка была совершена 18.06.2006, то при разрешении спора мировым судьей применяются нормы ГК РФ в редакции, действовавшей на тот момент. Согласно ст. 168 ГК РФ сделка, не соответствующая требованиям закона или иных правовых актов, ничтожна, если закон не устанавливает, что такая сделка оспорима, или не предусматривает иных последствий нарушения. В соответствии с ч.ч. 1,2 ст. 167 ГК РФ недействительная сделка не влечет юридических последствий, за исключением тех, которые связаны с ее недействительностью, и недействительна с момента ее совершения. При 3 недействительности сделки каждая из сторон обязана возвратить другой все полученное по сделке, а в случае невозможности возвратить полученное в натуре (в том числе тогда, когда полученное выражается в пользовании имуществом, выполненной работе или предоставленной услуге) возместить его стоимость в деньгах - если иные последствия недействительности сделки не предусмотрены законом. Заявляя требование о взыскании суммы комиссии и страхового платежа, истец тем самым фактически заявляет о применении последствий недействительности ничтожной сделки. В соответствии с ч. 1 ст. 181 ГК РФ срок исковой давности по требованию о применении последствий недействительности ничтожной сделки составляет три года. Течение срока исковой давности по указанному требованию начинается со дня, когда началось исполнение этой сделки. Согласно ч. 2 ст. 199 ГК РФ исковая давность применяется судом только по заявлению стороны в споре, сделанному до вынесения судом решения. Истечение срока исковой давности, о применении которой заявлено стороной в споре, является основанием к вынесению судом решения об отказе в иске. В ходе судебного разбирательства ответчиком ОАО «АЛЬФА-БАНК» было заявлено ходатайство о применении последствий пропуска истцом срока на обращение в суд с настоящим иском о защите прав потребителей, который, по мнению ответчика, должен исчисляться с момента начала исполнения кредитного обязательства. Поскольку право на предъявление иска в данном случае связано с наступлением последствий исполнения недействительной части сделки и имеет своей целью их устранение, то именно момент начала исполнения такой сделки, когда возникает производный от нее неправовой результат, в действующем гражданском законодательстве избран в качестве определяющего для исчисления срока давности. В связи с этим, поскольку требования истца о взыскании уплаченных комиссий, хотя и поименованы в иске как требование о взыскании убытков, но обусловлены именно недействительностью соответствующих условий кредитного договора по признаку их несоответствия федеральному закону «О банках и банковской деятельности», закону РФ «О защите прав потребителей», то срок исковой давности необходимо исчислять с начала исполнения кредитного договора заемщиком 22.10.2006, поскольку данные требования направлены именно на устранение последствий недействительности части сделки и именно эта дата указана в выписке по счету как день совершения первой операции по получению транша со счета карты. По требованиям истца Баранова А.А. о взыскании убытков в виде полученной банком комиссии за обслуживание счета потребительской карты срок исковой давности истек 22.10.2009. А его исковое заявление первоначально было направлено мировому судье 26.08.2014 уже за пределами срока исковой давности. Отсутствие юридических знаний не является уважительной причиной к восстановлению срока исковой давности, поскольку в Российской Федерации длительное время имеются специализированные организации для оказания юридических услуг. Вывод о пропуске истцом срока исковой давности соотносится с разъяснениями, содержащимися в постановлении Пленума Верховного Суда Российской Федерации и Пленума Высшего Арбитражного Суда Российской Федерации от 01.07.1996 № 6/8 «О некоторых вопросах, связанных с применением части первой Гражданского кодекса Российской Федерации», постановлении Пленума Верховного Суда Российской Федерации и Пленума Высшего 4 Арбитражного Суда Российской Федерации от 12-15.11.2001 № 15/18 «О некоторых вопросах, связанных с применением норм Гражданского кодекса Российской Федерации об исковой давности», Обзоре судебной практики по гражданским делам, связанным с разрешением споров об исполнении кредитных обязательств, утвержденном Президиумом Верховного Суда РФ от 22.05.2013. Поскольку не подлежат удовлетворению требования Баранова А.А. о взыскании убытков, не подлежат удовлетворению и требования о взыскании неустойки, компенсации морального вреда, а также штрафа, предусмотренного п. 6 ст. 13 закона «О защите прав потребителей» как производные от них. В соответствии со статьей 88 ГПК РФ судебные расходы состоят из государственной пошлины и издержек, связанных с рассмотрением дела. Статья 94 ГПК РФ к издержкам, связанным с рассмотрением дела, относит расходы на оплату услуг представителей; другие признанные судом необходимыми расходы. В соответствии с ч.1 ст.98 ГПК РФ стороне, в пользу которой состоялось решение суда, суд присуждает возместить с другой стороны все понесенные по делу судебные расходы, за исключением случаев, предусмотренных ч.2 ст.96 ГПК РФ. Решение выносится в пользу ответчика, поэтому истцу Баранову А.А. не могут быть присуждены судебные расходы на оплату нотариальной доверенности, услуг представителя. В соответствии со ст. 17 Закона РФ «О защите прав потребителей» потребители по искам, связанным с нарушением их прав, освобождаются от уплаты государственной пошлины. Как следует из содержания ст. 103 ГПК РФ, при отказе в иске издержки, понесенные судом в связи с рассмотрением дела, взыскиваются с истца, не освобожденного от уплаты судебных расходов, а в случае, если обе стороны освобождены от уплаты судебных расходов, то возмещаются за счет средств бюджета. Поскольку истец законом освобожден от уплаты государственной пошлины при подаче исковых заявлений, а в иске ему отказано, то судебные издержки подлежат возмещению за счет средств бюджета. На основании изложенного, руководствуясь ст.ст. 194-199 ГПК РФ, мировой судья решил: отказать Баранову А* А* в удовлетворении исковых требований о взыскании с открытого акционерного общества «АЛЬФА-БАНК» убытков в сумме 22589 рублей 96 копеек, неустойки за нарушение срока удовлетворения требований потребителя с 29 апреля по 10 июня 2014 года в сумме 22589 рублей 96 копеек, денежной компенсации морального вреда в сумме 3000 рублей 00 копеек, штрафа за несоблюдение в добровольном порядке удовлетворения требований потребителя и судебных расходов. Решение может быть обжаловано в апелляционном порядке в Пролетарский районный суд города Тулы через мирового судью судебного участка № 66 Пролетарского района г.Тулы в течение месяца со дня его принятия в окончательной форме. Председательствующий 5