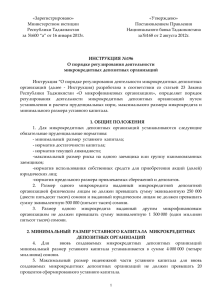

инструкция № 135 - мдо "кредит

реклама

"Регистрировано" Министерством юстиции Республики Таджикистан от мая 2005 г., № «Утверждено» Постановлением Правления Национального банка Таджикистана от _28_ _марта_ 2005 г., № _73_ ИНСТРУКЦИЯ № 135 «О ПОРЯДКЕ РЕГУЛИРОВАНИЯ ДЕЯТЕЛЬНОСТИ МИКРОКРЕДИТНЫХ ДЕПОЗИТНЫХ ОРГАНИЗАЦИЙ» ПРЕДИСЛОВИЕ В соответствии со статьей 45 Закона Республики Таджикистан «О Национальном банке Таджикистана», в целях защиты интересов вкладчиков и кредиторов и обеспечения финансовой стабильности банковской системы Республики Таджикистан, Национальный банк Таджикистана устанавливает следующие обязательные экономические нормативы для регулирования деятельности микрокредитных депозитных организаций: 1) минимальный размер уставного капитала для вновь создаваемых микрокредитных депозитных организаций; 2) норматив достаточности капитала, 3) норматив ликвидности; 4) максимальный размер микрокредита; 5) норматив использования собственных средств микрокредитных депозитных организаций для приобретения долей (акции) других физических лиц; 6) максимальный размер кредитов, гарантий и поручительств, предоставляемых микрокредитным депозитным организациям для своим участникам (акционерам) и инсайдерам; 7) норматив регулирования операций по привлечению депозитов. Микрокредитная депозитная организация (МДО) – это коммерческая микрофинансирования организация, которая осуществляет деятельность по привлечению депозитов, предоставлению микрокредитов и иную деятельность, предусмотренную Законом Республики Таджикистан «О микрофинансовых организациях» и осуществляемую на основании лицензии Национального банка Таджикистана. Минимальный размер уставного капитала определяется так: с 1 января 2005 года эквивалент 100 000 долларов США. Микрокредит для микрокредитных депозитных организаций определяется так: а) микрокредит не должен превышать сумму, эквивалентную 20 000 долларов США; б) микрокредит не должен превышать 1% от регулятивного капитала МДО. «Группа» – группа физических лиц или предпринимателей, учредивших юридическое лицо или лиц, объединившихся на основании контракта с целью предоставления «Группе» возможности заимствовать средства МДО, с тем, чтобы члены Группы могли заимствовать деньги в МДО через Группу и/или могли размещать свои депозитные средства в МДО. Группа сама не может проводить иной предпринимательской деятельности и не подвергается риску. Другой деятельностью Группы является мониторинг и надзор над кредитами, которые распределены между членами этой группы и выплаты этих займов». Групповое кредитование – микрокредит, предоставляемый МДО лицу выступающему от имени группы заёмщиков, который в последствие распределяется между членами группы заёмщиков под взаимными гарантами. При групповом кредитовании МДО должен рассматривать кредитных рисков не группы заёмщиков, а каждого отдельного заёмщика. Таким образом, ограничения общего объема микрокредита выданных группе, будет считаться фактическая сумма микрокредита отдельного заемщика. Группа гарантов не определяется как залог и должна взвешиваться с учетом 100% риска. 2. ПОРЯДОК РАСЧЕТА ЭКОНОМИЧЕСКИХ НОРМАТИВОВ 1. Регулятивный капитал микрокредитных депозитных организаций состоит из чистого основного и дополнительного капитала. Минимальный размер норматива К1-1 устанавливается: 1 с баланса на 01.01. 2005г. – 12%. Под чистым основным капиталом понимается фактически оплаченный уставной капитал, излишек—превышение (суммы образующиеся от положительной разницы между ценой реализации и номинальной стоимостью акций (долей), выпущенных микрокредитными депозитными организациями и дополнительно оплаченная сумма крупных учредителей), резервы формирующиеся от чистой прибыли (после вычета налога), нераспределенная прибыль, прибыль текущего года и прибыль прошлых лет за минусом убыток прошлых лет, убытки текущего года и нематериальные активы за минусом начисленного износа (амортизации). Чистый основной капитал определяется как: Косн=30315+30319+30601+30325+30327+30329+30331+30333+ +30335+31701(15957115959) Примечание: В балансовом счете 30335 «Общие резервы за счет прибыли» общая сумма резерва на покрытие потенциальных потерь по стандартным ссудам и финансовому лизингу принимается в расчет за счет прибыли микрокредитных депозитных организаций. Дебетовый остаток по балансовым счетам 30327 «Прибыль/ убытки прошлого года» и 31701 «Прибыль/убытки текущего года» и 15957 «Нематериальные активы» уменьшают капитал и следовательно вычитаются из чистого основного капитала. Дополнительный капитал определяется так: Кдоп = 31501+ 31503+31505+31507+31509+31511+31901+30337 Примечание: В случае допущения убытков в деятельности микрокредитных депозитных организаций в балансовом счете № 30337 «Общий резерв за счет расходов» общая суммы резерв на покрытие потенциальных потерь по стандартным кредитам и финансовому лизингу, которые формируются за счет расходов, учитываются в размере не более 1,25% от общей суммы активов, взвешенных с учетом риска. Субординированным кредитом называется кредит, который отвечает следующим условиям: а) предоставляется заёмщику сроком не менее 10 лет; б) предоставляется в валюте Республики Таджикистан – сомони; в) проценты по кредиту не превышают размер ставки рефинансирования, установленный Национальным банком Таджикистана; г) в случае ликвидации микрокредитной депозитной организации- заёмщика требования кредитора по предоставленному кредиту могут удовлетворяться только после полного удовлетворения требований иных кредиторов и до возвращения суммы обыкновенных акций. При наступлении срока оплаты субординированного кредита, если данный кредит нарушает нормативы достаточности регулятивного капитала, Национальный банк Таджикистана запрещает микрокредитной депозитной организации погасить такой кредит. Часть субординированного кредита после согласования с Национальным банком Таджикистана включается в расчет дополнительного капитала. Такой кредит называется квалифицированным субординированным кредитом. Субординированные квалифицирующиеся кредиты принимаются в расчет в дополнительный капитал в размере не более 50% от общей суммы основного чистого капитала (Коч), Общий капитал равен сумме основного чистого капитала и дополнительного капитала. -если основной чистый капитал превышает дополнительного капитала, то общий капитал равняется сумме основного чистого капитала и дополнительного капитала Кобщ = Косн + Кдоп -если дополнительный капитал превышает основного чистого капитала, то общий капитал равен двухкратному размеру основного чистого капитала Кобщ = Косн х 2 К – регулятивный капитал микрокредитной депозитной организации, используемые при расчете экономических нормативов определяется так: К=Кобщ–(11937+11939+11941+11943+11945+11947+13127+13129+ 13131+ +13133+13135+13137+15531+15533+15535+15537+15539+15541+часть полностью не сформированного Фонда покрытия возможных потерь по ссудам и финансового лизинга (ФПВПС и ФЛ) 2 Примечание: Полностью несформированная часть Фонда покрытия возможных потерь по ссудам и финансовому лизингу равна разнице между начисленной суммы и фактически сформированной суммы данного фонда. Если полностью несформированная часть ФПВПС и ФЛ превышает ноль, то вычитается от регулятивного капитала. Регулятивный капитал для действующих микрокредитных депозитных организаций равен разнице между общим капиталом и акциями приобретенными банками, микрокредитными депозитными организациями, небанковскими финансовыми организациями и предприятиями, несформированной частью фонда покрытия возможных потерь по ссудам и финансовой лизингу 2. Активы микрокредитных депозитных организаций, взвешенные с учетом риска, подразделяются на 6 групп: Наименование активов 1 группа «К получению из НБТ » Весь актива с учетом риска (в %) 0 «Депозитные сертификаты НБТ» «Государственные казначейские векселя» «Государственные бонды Таджикистан» 2 группа «Наличность и прочие кассовые 2 документы» Золото в слитках 3 группа Ссуды, гарантированные 10 Правительством РТ Наименование балансовых счетов 10301,10303,10305,10309,10311, 10315,10317 11901,13101,15501 11909,13103,15505 11905,13105,15503 10101,10103,10105,10107,10109, 10111,10115 10131 Часть сч. 10909,10911,10917,10929, 10943,10957,11109,11111,11117,11129, 11141,11153,11325,11335,11345,11363, 11501,11511,11521,11531,11541,11551, 11559,11567,11575,11701,11709,10901, 10903,10919,10931,10945,10959,11101, 11103,11119,11131,11143,11155,11301, 11309,11317,11327,11337,11347,11355, 11365,11373,11503,11513,11523,11533, 11543,11553,11561,11569,11577,11703, 11711,10905,10907,10921,10933,10947, 10961,11121,11133,11145,11157,11303, 11311,11319,11329,11339,11349,11357, 11367,11375,11505,11515,11525,11535, 11545,11105,11107,10925,10927,10937, 10939,10951,10965,11125,11137,11149, 11161,11305,11313,11321,11331,11517, 11527,11537,11547,11555,11563,11571, 11579,11705,11713,11341,11351,11359, 11369,11377,11507,10701,10703, 10705, 10707,10709,10711,10731,10733,10735, 10737,10739,10741,11307,11315,11323, 11333,11343,11353,11361,11371,11379, 11509,11519,11529,11565,11539,11549, 11557,11573,11581,11707,11715 3 Ссуды под залог государственных 10 казначейских векселей Таджикистана Ссуды под залог сертификатов НБТ депозитных 10 Ссуды под залог золотых слитках 10 Часть сч. 10909,10911,10917,10929 10943,10957,11109,11111,11117,11129, 11141,11153,11325,11335,11345,11363, 11501,11511,11521,11531,11541,11551, 11559,11567,11575,11701,11709,10901, 10903,10919,10931,10945,10959,11101, 11103,11119,11131,11143,11155,11301, 11309,11317,11327,11337,11347,11355, 11365,11373,11503,11513,11523,11533, 11543,11553,11561,11569,11577,11703, 11711,10905,10907,10921,10933,10947, 10961,11121,11133,11145,11157,11303, 11311,11319,11329,11339,11349,11357, 11367,11375,11505,11515,11525,11535, 11545,11105,11107,10925,10927,10937, 10939,10951,10965,11125,11137,11149, 11161,11305,11313,11321,11331,11517, 11527,11537,11547,11555,11563,11571, 11579,11705,11713,11341,11351,11359, 11369,11377,11507,10701,10703, 10705, 10707,10709,10711,10731,10733,10735, 10737,10739,10741,11307,11315,11323, 11333,11343,11353,11361,11371,11379, 11509,11519,11529,11565,11539,11549, 11557,11573,11581,11707,11715 Часть сч. 10909,10911,10917,10929, 10943,10957,11109,11111,11117,11129, 11141,11153,11325,11335,11345,11363, 11501,11511,11521,11531,11541,11551, 11559,11567,11575,11701,11709,10901, 10903,10919,10931,10945,10959,11101, 11103,11119,11131,11143,11155,11301, 11309,11317,11327,11337,11347,11355, 11365,11373,11503,11513,11523,11533, 11543,11553,11561,11569,11577,11703, 11711,10905,10907,10921,10933,10947, 10961,11121,11133,11145,11157,11303, 11311,11319,11329,11339,11349,11357, 11367,11375,11505,11515,11525,11535, 11545,11105,11107,10925,10927,10937, 10939,10951,10965,11125,11137,11149, 11161,11305,11313,11321,11331,11517, 11527,11537,11547,11555,11563,11571, 11579,11705,11713,11341,11351,11359, 11369,11377,11507,10701,10703, 10705, 10707,10709,10711,10731,10733,10735, 10737,10739,10741,11307,11315,11323, 11333,11343,11353,11361,11371,11379, 11509,11519,11529,11565,11539,11549, 11557,11573,11581,11707,11715 Часть сч. 10909,10911,10917,10929 10943,10957,11109,11111,11117,11129, 11141,11153,11325,11335,11345,11363, 11501,11511,11521,11531,11541,11551, 4 Ссуды под залог драгметаллов 10 Неиспользованные кредитные 10 линии 4 группа Ссуды под залог международных 20 финансовых организаций (АБР, ЕБРР, МБРР, МФК, МАР, ИБР) 11559,11567,11575,11701,11709,10901, 10903,10919,10931,10945,10959,11101, 11103,11119,11131,11143,11155,11301, 11309,11317,11327,11337,11347,11355, 11365,11373,11503,11513,11523,11533, 11543,11553,11561,11569,11577,11703, 11711,10905,10907,10921,10933,10947, 10961,11121,11133,11145,11157,11303, 11311,11319,11329,11339,11349,11357, 11367,11375,11505,11515,11525,11535, 11545,11105,11107,10925,10927,10937, 10939,10951,10965,11125,11137,11149, 11161,11305,11313,11321,11331,11517, 11527,11537,11547,11555,11563,11571, 11579,11705,11713,11341,11351,11359, 11369,11377,11507,10701,10703, 10705, 10707,10709,10711,10731,10733,10735, 10737,10739,10741,11307,11315,11323, 11333,11343,11353,11361,11371,11379, 11509,11519,11529,11565,11539,11549, 11557,11573,11581,11707,11715 Часть сч. 10909,10911,10917,10929 10943,10957,11109,11111,11117,11129, 11141,11153,11325,11335,11345,11363, 11501,11511,11521,11531,11541,11551, 11559,11567,11575,11701,11709,10901, 10903,10919,10931,10945,10959,11101, 11103,11119,11131,11143,11155,11301, 11309,11317,11327,11337,11347,11355, 11365,11373,11503,11513,11523,11533, 11543,11553,11561,11569,11577,11703, 11711,10905,10907,10921,10933,10947, 10961,11121,11133,11145,11157,11303, 11311,11319,11329,11339,11349,11357, 11367,11375,11505,11515,11525,11535, 11545,11105,11107,10925,10927,10937, 10939,10951,10965,11125,11137,11149, 11161,11305,11313,11321,11331,11517, 11527,11537,11547,11555,11563,11571, 11579,11705,11713,11341,11351,11359, 11369,11377,11507,10701,10703, 10705, 10707,10709,10711,10731,10733,10735, 10737,10739,10741,11307,11315,11323, 11333,11343,11353,11361,11371,11379, 11509,11519,11529,11565,11539,11549, 11557,11573,11581,11707,11715, 10913, 10915,10923,10935,10949,10963,11113, 11115,11123,11135,11147,11159 Часть сч. 90901,90903 Часть сч. 10909,10911,10917,10929 10943,10957,11109,11111,11117,11129, 11141,11153,11325,11335,11345,11363, 5 Средства на корсчетах, на размещение, субординированные кредиты, акцепты микрокредитных депозитных организа-ций – нерезидентов стран – членов ОЭСР Операций по РЕПО с микрокредитными депозитными организациями – нерезидентами стран- членов ОЭСР Долговые ценные бумаги, выпущенные гос. предприятиями Долговые ценные бумаги, выпущенные странами членами ОЭСР Долговые ценные бумаги, выпущенные банками – нерезидентами стран членов ОЭСР Части неиспользованных обязательств с договорным сроком до 1 года или меньше года Гарантии стран – членов ОЭСР Приобретенные активы с вероятностью их возврата в страны – члены ОЭСР Ценные бумаги у банков – нерезидентов стран – членов ОЭСР 11501,11511,11521,11531,11541,11551, 11559,11567,11575,11701,11709,10901, 10903,10919,10931,10945,10959,11101, 11103,11119,11131,11143,11155,11301, 11309,11317,11327,11337,11347,11355, 11365,11373,11503,11513,11523,11533, 11543,11553,11561,11569,11577,11703, 11711,10905,10907,10921,10933,10947, 10961,11121,11133,11145,11157,11303, 11311,11319,11329,11339,11349,11357, 11367,11375,11505,11515,11525,11535, 11545,11105,11107,10925,10927,10937, 10939,10951,10965,11125,11137,11149, 11161,11305,11313,11321,11331,11517, 11527,11537,11547,11555,11563,11571, 11579,11705,11713,11341,11351,11359, 11369,11377,11507,10701,10703, 10705, 10707,10709,10711,10731,10733,10735, 10737,10739,10741,11307,11315,11323, 11333,11343,11353,11361,11371,11379, 11509,11519,11529,11565,11539,11549, 11557,11573,11581,11707,11715, 10913, 10915,10923,10935,10949,10963,11113, 11115,11123,11135,11147,11159 Часть сч 10507, 10509, 10515, 10517, 10535, 10537, 10555, 10557, 11721, 11723 20 Часть сч. 10571, 10573 11911,13107,15509, 11937, 13127, 15531 11923,13113,15521 Часть сч. 11933,13123,15527 Часть сч. 90701,90101,90105,90109, 90111,90115,90119,90121,90901,90903, 97101,97103,93101,95101,91301,91701, 91901,91101,91105,93103,93301 Часть сч. 90701 Часть сч. 95101 Часть сч. 97101 6 Группа 5 Средства на корсчетах, на 70 размещение, субординированные кредиты, акцептах у банков – резидентов Операций РЕПО с банками – резидентами Средства на корсчетах, на размещение, субординированные кредиты, акцептах у банков – нерезидентов стран – не членов ОЭСР Операций РЕПО с банками – нерезидентами стран – не членов ОЭСР Долговые ценные бумаги, выпущенные банками резидентами Долговые ценные бумаги, выпущенные банками – нерезидентами стран – не членов ОЭСР Долговые ценные бумаги, выпущенные местными хукуматами РТ Долговые ценные бумаги, выпущенные странами СНГ Долговые ценные бумаги, выпущенные небанковскими финансовыми организа-циями Долговые ценные бумаги, выпущенные странами – не членов ОЭСР и СНГ Кредит небанковским финансовым организациям Гарантии для небанковских финансовых организаций Приобретенные активы с 70 вероятностью их возврата в небанковских финансовых организаций Ценные бумаги полученные банками, небанковскими финансовыми организа-циями, резидентами, нерезидентами странами - не членами ОЭСР 6 группа Ценные бумаги выпущенные 100 местными предприятиями Ценные бумаги выпущенные иностранными предприятиями 10501,10505,10511,10513,10531,10533, 10551,10553,11717,11719 Часть сч. 10571, 10573 Часть сч. 10507,10509,10515,10517, 10535,10537,10555,10557,11721,11723 Часть сч. 10571, 10573 11931,13121,15525 Часть сч. 11933,13123,15527 11915,13109,15517 11921,13111,15519 11935,13125,15529 11925,13115,15523 10591,10593,10595,10597 Часть сч. 90701 Часть сч. 95101 Часть сч.97101 11927,11945,13117,13135,15511,15539 11929,11947,13119,13137,15515,15541 7 Ссуды Основные средства за исключением нематериальных активов Прочие активы за исключением межфилиальных расчетов Гарантии для других предприятий Приобретенные активы с возможностью возврата в другим предприятиям Полученные ценные бумаги другим предприятиям Форвардная операция (по операциям о покупке) Часть сч. 10909,10911,10917,10929 10943,10957,11109,11111,11117,11129, 11141,11153,11325,11335,11345,11363, 11501,11511,11521,11531,11541,11551, 11559,11567,11575,11701,11709,10901, 10903,10919,10931,10945,10959,11101, 11103,11119,11131,11143,11155,11301, 11309,11317,11327,11337,11347,11355, 11365,11373,11503,11513,11523,11533, 11543,11553,11561,11569,11577,11703, 11711,10905,10907,10921,10933,10947, 10961,11121,11133,11145,11157,11303, 11311,11319,11329,11339,11349,11357, 11367,11375,11505,11515,11525,11535, 11545,11105,11107,10925,10927,10937, 10939,10951,10965,11125,11137,11149, 11161,11305,11313,11321,11331,11517, 11527,11537,11547,11555,11563,11571, 11579,11705,11713,11341,11351,11359, 11369,11377,11507,10701,10703, 10705, 10707,10709,10711,10731,10733,10735, 10737,10739,10741,11307,11315,11323, 11333,11343,11353,11361,11371,11379, 11509,11519,11529,11565,11539,11549, 11557,11573,11581,11707,11715,10913, 10915,10923,10935,10949,10963,11113, 11115,11123,11135,11147,11159 15901,15903,15905,15909,15915,15921, 15929,15935,15941,15949,15953 15101,15105,15109,(15199),15301,15303, 15709,15711,17501,17505,17509,17511, 17515,(17519),17521,17523,17525,17529, 17533,17539,17541,(17545),17549,17551, 17555,17557,17559,17561,17563,17531, 17535,17537,17565 Часть сч. 90701 Часть сч. 95101 Часть сч. 97101 91101 Перечень стран-членов Организации экономического сотрудничества и развития (ОЭСР): Австралия, Австрия, Бельгия, Канада, Чехия, Дания, Германия, Финляндия, Франция, Греция, Венгрия, Исландия, Ирландия, Италия, Япония, Южная Корея, Люксембург, Мексика, Нидерланды, Новая Зеландия, Норвегия, Польша, Португалия, Испания, Швеция, Швейцария, Турция, Великобритания, США, Саудовская Аравия (после заключения специального кредитного договора с МВФ). Взвешивание балансовых активов по степени риска производится так: Актив (в сомони) умножается на риск (в % ) . 8 Взвешивание внебалансовых активов по степени риска производится следующим образом: внебалансовые активы (в сомони) умножается на вероятность их превращения на балансовых активов (в %) и их результат умножается на риск (в %). Дополнительные требования для расчета норматива достаточности капитала (К-1) с учетом риска в иностранной валюте. Это требования определяет чистую позицию в иностранной валюте (N). Требования к дополнительному капиталу для активов в иностранной валюте МДО рассчитывается так: Чистая позиция равна разнице между всеми активами и обязательствами в одной иностранной валюте в данный срок погашения с учётом коэффициента остатка срока погашения (f) и 100% фактором риска, т.е.: Чистая позиция =активы-пассивы Х коэффициент остатка срока погашения (f) Х 100% Примечание: Остаток срока погашения до одного года Остаток срока погашения от 1 до 2 лет Остаток срока погашения более 2 лет 2% 5% 5% + 3% на каждый дополнительный год 3.Норматив достаточности капитала (К1-1) определяется как соотношение регулятивного капитала микрокредитных депозитных организаций и активов взвешенных с учетом риска: К К1-1= ------ х 100%, Ар где К – регулятивный капитал микрокредитных депозитных организаций, Ар - активы микрокредитных депозитных организаций, взвешенные с учетом риска. Примечание: Для микрокредитных депозитных организаций, часто сталкивающихся с банковскими рисками, минимальный размер экономического норматива достаточности капитала К1-1 может быть установлен более 12%. Соотношение регулятивного капитала микрокредитных депозитных организаций ( К12) и общих активов определяется как: К К1-2 = ------- х 100%, А где К – регулятивный капитал микрокредитных депозитных организаций, А - общая сумма активов. Минимально допустимое значение норматива К1-2 устанавливается в размере: с баланса на 01.01. 2005г. – 10% от регулятивного капитала. 4. Норматив ликвидности Ликвидность микрокредитных депозитных организаций это способность своевременно выполнять свои обязательства перед вкладчиками и кредиторами. В целях контроля за состоянием ликвидности микрокредитных депозитных организаций устанавливаются норматив ликвидности. 4.1. Норматив ликвидности (К2-1) устанавливается как соотношение ликвидных активов микрокредитных депозитных организаций и депозитов до востребования, перевод денежных средств и обязательство со сроком до 30 дней: Минимальный размер норматив К2-1 устанавливается в размере: с баланса на 01.01. 2005г. – 30% от регулятивного капитала. 9 ЛА К2-1 = ------- х 100% Ок где ЛА – Ликвидные активы, т.е. рассчитываемые как сумма балансовых счетов 10100+10301+10305+10315+10317+10511+10513+10515+10517+10501+10505 +10507+10509+10571+ +10573+11717+11719+11721+11723+11901+11905+11909+13101+13103+13105+15501+15503+15505 Ок – депозиты до востребования и краткосрочные обязательства, т. е. сумма балансовых счетов 20202+20204+20206+20208+20212+20214+20216+20218+20224+20602+ 20604+20662+20664+20802+20804+22402+22406+22802+22806+24202+ +24206+24208+24210 +обязательства со сроком до 30 дней (часть счетов 20220+20222+20402+ 20406+20612+ +20614+20806+20808+20810+10812+20862). Если объём просроченных ссуд составляет больше 5% кредитного портфеля этой организации (невыполнение требования погашения кредита и его процентов по кредитному договору) в течении 6 месяцев, требования к обязательным резервам увеличивается следующим образом: Степень возврата кредитов Требования к обязательным резервам 95 –100% 18% 90 –94.99% 25% 85-89.99% 30% 80 –84.99 35% 75 –79.99% 40% 60-74.99% 60% менее 60% 100% Примечание: норматив ликвидности устанавливается на уровне 50% для микрокредитных депозитных организаций, не соблюдающих хотя бы один из установленных экономических нормативов. 5. Максимальный размер риска на одного заемщика или группу связанных заемщиков (К3) Максимальный размер риска на одного заемщика или группу связанных заемщиков устанавливается в процентах от регулятивного капитала микрокредитных депозитных организаций. При определении размера кредитного риска учитывается общая сумма кредитов, выданных микрокредитной депозитной организации заемщику или группе связанных заемщиков, гарантий и поручительств предоставленных микрокредитной депозитной организацией одному заемщику или группе связанных заемщиков, ценные бумаги и акции заемщика или группы связанных заемщиков. Максимальный размер норматива К3-1 устанавливается в размере: С баланса на 01.01.2005г. – 25% от регулятивного капитала. Кр К3-1= ------- х 100% К где Кр – сумма требований микрокредитной депозитной организации к заемщику или группе взаимосвязанных заемщиков по кредитам в национальной и иностранной валюте с учетом 100% забалансовых требований микрокредитных депозитных организаций, ценных бумаг и акции заемщика приобретенных со стороны микрокредитных депозитных организаций. Сумма кредитов к одному заемщику или группе связанных заемщиков с учетом 100% сумм забалансовых требований микрокредитных депозитных организаций (гарантий, поручительств) в отношении ценных бумаг и акции заемщика или группы связанных заемщиков приобретенных со стороны микрокредитных депозитных организаций, превышающая 5% регулятивного капитала микрокредитной депозитной организации, рассматривается в качестве крупного кредита. Примечание: 10 1) Просроченные ссуды (без учета начисленных процентов) также входят в обязательство заёмщика перед микрокредитным депозитным организацией. 2) Под взаимосвязанными заемщиками понимаются физические и юридические лица, связанные между собой экономически и юридически (т.е. имеющие общую собственность и/или взаимные гарантии и/или обязательства и/или контролирующие имущество друг друга, а также совмещение одним физическим лицом руководящих должностей), финансовые трудности одного из заемщиков обуславливают или делают вероятным возникновение финансовых трудностей другого заемщика. Под контролем понимается прямое или косвенное владение контрольный пакет акций другой стороны (лица), т. е. одна сторона способна контролировать другую и может повлиять на ее финансовые и оперативные решения. 6. Максимальный размер крупных кредитных рисков (К3-) Максимальный размер крупных кредитных рисков устанавливается как процентное соотношение крупных кредитов и регулятивного капитала микрокредитных депозитных организаций. Ссуды одному заемщику или группе связанных заемщиков с учетом 100% сумм забалансовых требований микрокредитных депозитных организаций (гарантий и поручительств), ценных бумаг и акции заёмщика приобретенных со стороны микрокредитных депозитных организаций, превышающих 5% регулятивного капитала микрокредитных депозитных организаций, рассматривается в качестве крупного кредита. Максимальный размер крупных кредитных рисков определяется как соотношение суммы крупных кредитов (S Кк ) и регулятивного капитала микрокредитных депозитных организаций (К). Максимальный размер крупных кредитных рисков устанавливается в размере: с баланса на 01.01. 2005г. – должен не превышать в 5 раз. SКк К3–2 = -------К 7. Максимальный размер кредитов, гарантий и поручительств, предоставленных микрокредитными депозитными организациями своим пайщикам (акционерам). 7.1. Максимальный размер риска на одного заемщика – акционера микрокредитной депозитной организации (К4-1): Максимальный размер норматива К4-1 устанавливается в размере: с баланса на 01.01. 2005г. – 5% от регулятивного капитала банка. Кра К4-1= ------- х 100%, К где Кра – сумма кредита в национальной и иностранной валюте, предоставленная одному заемщику – пайщику, владеющему контрольным пакетом акции и плюс забалансовые требования этой организации ( 100% гарантий и поручительств), ценные бумаги и акции данного заемщика – акционера. Заемщик – акционер (заемщик – пайщик) является юридическим и физическим лицом владеющим контрольным пакетом акций микрокредитной депозитной организации. Кроме этого общий риск кредитов, выданных акционерам (пайщикам) микрокредитной депозитной организации (К4-2) начиная с 1 января 2005 года не может превышать 25% регулятивного капитала микрокредитной депозитной организации. Экономический норматив К4-2 определяется как: S Ка К4-2 = ---------- х100% К где S Ка – сумма кредита в национальной и иностранной валюте, предоставленная акционерам владеющим контрольным пакетом акции микрокредитных депозитных организаций и 11 забалансовые требования (100% гарантий и поручительств), ценные бумаги и акции заемщиковакционеров МДО и К – регулятивный капитал банка. 7.2. Максимальный размер кредитов, гарантий и поручительств, предоставленных МДО своим инсайдерам (К4-3 и К4-4) Максимально допустимое значение К4-3 на одного инсайдера и связанных с ним лиц устанавливается в размере: с баланса на 01.01. 2005г. – 2% от регулятивного капитала. Кри К4-3= --------х 100% К где Кри – сумма требований микрокредитной депозитной организации ( в том числе 100% полученных и предоставленных гарантий и поручительств, долговые ценные бумаги и приобретенные акции микрокредитной депозитной организации) по кредитам в национальной и иностранной валюте в отношении одного инсайдера МДО и связанных с ним лиц. В соответствии с международной практикой к категории инсайдеров относятся физические лица: директора (председатели и их заместители), члены Совета, члены кредитного комитета, руководитель филиала МДО, руководители дочерних и материнских структур и другие лица, которые могут повлиять на решение о выдаче кредита, а также родственники инсайдеров, бывшие инсайдеры и другие лица участвующие в сторонних структурах, в которых также участвуют инсайдеры. Кроме этого, совокупная величина кредитов, выданных инсайдерам, начиная с баланса 1 января 2005 года не может превышать 5% регулятивного капитала МДО. Этот норматив определяется так: S Кри К4-4=--------100% К где S Кри – совокупная сумма кредитов, забалансовые требования (100% гарантий и поручительств), ценные бумаги и акции инсайдеров приобретенных МДО и К – регулятивный капитал МДО. В течении первых двух лет деятельности микрокредитной депозитной организации запрещается выдача кредитов участникам, акционерам и инсайдерам. 8. Норматив использования собственных средств микрокредитной депозитной организации для приобретения акций других юридических лиц (К5) Этот норматив устанавливается как соотношение размеров инвестируемых средств и регулятивного капитала. Максимально допустимое значение норматива К5 устанавливается в размере: с баланса на 01.01. 2005г. – 20% Sи К5= ------х 100% Рк где Sи – инвестируемые средства на приобретение акций других юридических лиц, т.е. сумма балансовых счетов 11937+ 11939+11941+11943+11945+ 11947+13127+13129+ +13131+13133+13135+ +13137+15531+15533+15535+15537+15539+15541 9. Максимальный размер привлеченных депозитов (довостребование, сберегательный, срочный) (Sд) не должно быть более 3 кратного размера регулятивного капитала Sд К6 = --------К 9. О контроле за соблюдением экономических нормативов Контроль осуществляется на основании месячных балансов микрокредитных депозитных организаций, к которым прилагаются справки, подписанные руководителем МДО и главным 12 бухгалтером, с расчетами экономических нормативов и расшифровками отдельных балансовых счетов. По результатам рассмотрения месячных балансов и справок не позднее 1 месяца после представления, Управление банковского надзора и лицензирования Национальный банк Таджикистана составляет соответствующие заключения и представляет их в Национальный банк Таджикистана для принятия решения. В случае нарушения микрокредитными депозитными организациями экономических нормативов, Национальный банк Таджикистана применяет меры воздействия в соответствии со статьей 48 Закона Республики Таджикистан «О Национальном банке Таджикистана». В случае не соблюдения микрокредитными депозитными организациями, экономических нормативов, предусмотренных настоящей Инструкцией, Национальный банк Таджикистана не поддерживает их просьбы об открытии филиалов, представительств, получении дополнительной лицензии и не рассматривает их ходатайства на получение аккредитации для участия в международных программах. Микрокредитные депозитные организации в соответствии с законодательством несут ответственность за достоверное и правильное составление расчетов экономических нормативов. Председатель М. Алимардонов 13