Документ 3944151

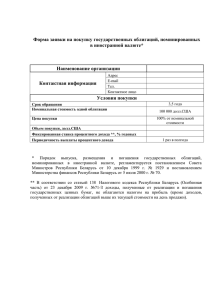

реклама