Ценовая политика коммерческого банка в аспекте компенсации

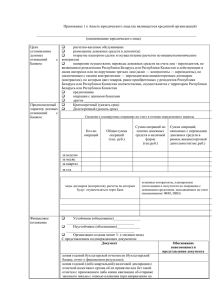

реклама

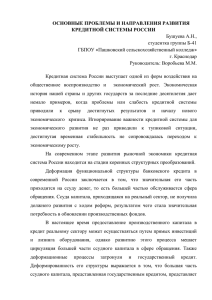

ЦЕНОВАЯ ПОЛИТИКА КОММЕРЧЕСКОГО БАНКА В АСПЕКТЕ КОМПЕНСАЦИИ РИСКОВ Абдюкова Элина Ильдаровна, ассистент кафедры Банковского дела, РЭУ им. Г.В. Плеханова ([email protected]) Аннотация В статье характеризуется динамика изменения основных показателей кредитной организации. Рассматриваются способы управления рисками кредитной организации. Представлена классификация рисков. Особое внимание уделено активному и пассивному рискам. Также описан процесс компенсации рисков. Ключевые слова: коммерческий банк, ценовая политика, кредитование, активный и пассивный риски, прибыль, компенсация. PRICE POLICY OF COMMERCIAL BANK IN ASPECT OF COMPENSATION OF RISKS Absract In article dynamics of change of the main indicators of the credit organization is characterized. Ways of risk management of the credit organization are considered. Classification of risks is presented. The special attention is paid to active and passive risks. Process of compensation of risks is also described. Keywords: commercial bank, price policy, crediting, active and passive risks, profit, compensation. В современной экономике коммерческие банки играют очень ответственную роль, они аккумулируют неиспользуемые денежные средства физических и юридических лиц, собранные средства перераспределяют между предприятиями и населением, в конечном итоге создают базу для приумножения богатства общества. Банковская деятельность достаточно многогранна и представляет собой совокупность взаимосвязанных направлений, главным из которых является реализация депозитных и кредитных политик, обеспечивающих наилучший конечный результат. Реализация банком процентной политики связана с процессом принятия решения, обусловленного множеством влияющих на конечный результат параметров. К таким параметрам можно отнести объемы привлекаемых и размещаемых ресурсов, размеры процентных платежей, продолжительность сроков депозитов, кредитов, уровней их процентных ставок, объемов предложений ресурсов и спроса на кредиты и других. Таким образом, результативность принимаемых решений находится в прямой зависимости от складывающейся конъюнктуры на депозитном и кредитном рынках, формируемой на этой основе структуры ресурсной базы, а также направлений размещения ресурсов и согласованности денежных потоков. Во взаимодействии коммерческого банка с внешней средой важным становится определение той части потребителей, готовых взять кредит, которые смогут выполнять взятые на себя обязательства. На кредитном рынке присутствует достаточно банковконкурентов, стремящихся выделить из общего числа потенциальных клиентов надежных заемщиков, так как одной из банковских задач является формирование качественного кредитного портфеля. Поэтому приобретает существенное значение проведение банком эффективных процентной и кредитной политик. 1 Характеризуя спрос на кредиты и предложение по депозитам, необходимо заметить, что не всегда происходит их равенство по величине. Такое положение приводит к несогласованности поступления денежных средств в депозиты и последующего вовлечения их в кредиты. Острой проблемой становится неэффективное использование банком имеющихся ресурсов за минусом части из них, которая служит в качестве резервов. Схематично динамика изменений показателей деятельности банка в разрезе денежных ресурсов изображена на рис. 1. Q, млн. руб. d (4) (3) (2) c b a (1) 0 1 2 3 4 5 6 7 8 9 10 11 12 t, дн. a – канал между абсциссой графика и линией (1); величина резервов, хранящихся на счетах Банка России; b – канал между линиями (1) и (2); величина выданных кредитов; c – канал между линиями (2) и (3); величина условно-постоянного остатка денежных средств; d – канал между линиями (2) и (4); величина депозитов (вкладов) сроком «до востребования». Рис. 1 Условный рисунок изменений основных показателей банка Кривая (1) соответствует изменению величины обязательных резервов, депонируемых на корреспондентские счета Банка России. В соответствии с Положением Банка России «Об обязательных резервах кредитных организаций» обязанность по выполнению обязательных резервов возникает со дня получения лицензии на осуществление банковских операций [1]. На обязательные резервы проценты не начисляются. Норматив обязательных резервов является инструментом денежно-кредитной политики Банка России [2]. Кривая (2) свидетельствует об изменениях величины выданных банком кредитов. Большое влияние на осуществление выдачи денежных средств заемщикам оказывает платежеспособный спрос, а также наличие необходимых ресурсов, значительной частью которых выступают срочные депозиты (вклады) и собственный капитал, выраженный в денежной форме. Кривая (3) описывает динамику величины условно-постоянного остатка. Она обозначена пунктирной линией. Условно-постоянный остаток денежных средств представляет собой неснижаемый остаток средств на счетах клиентов сроком «до востребования», который может служить стабильным источником ресурсной базы кредитной организации [3]. 2 Кривая (4) определена изменениями величины депозитов (вкладов) сроком «до востребования», представляющих собой ресурсы банка, которые трудно задействовать в кредиты по причине риска снятия их владельцами в любой момент времени. Вопрос эффективного управления ими приобретает огромное значение, так как их содержание приносит кредитной организации потери. Графическое отображение поведения кривых позволяет судить о проводимых депозитной и кредитной политик, наличии источников для повышения эффективности банковской деятельности. Необходимо заметить, что линиями кривых образованы каналы. Они несут важное информационное назначение. Канал между абсциссой графика и линией (1). Изменения его высоты в течение времени могут свидетельствовать о снижении или увеличении норматива обязательного резерва Банком России, а также величины денежных средств в депозитах. Канал между линиями (1) и (2). Его характеристики служат отображением величины выдаваемых клиентам кредитов, то есть величину задействованных денежных ресурсов. Для банка важной задачей становится ее увеличение, которое представляется возможным с использованием средств условно-постоянного остатка. Канал между линиями (2) и (4). По его сужению, расширению на графике определяется, в какие моменты времени наблюдается снижение размера депозитов сроком «до востребования» либо их увеличение. Анализируя такие изменения за некоторый промежуток времени (месяц, год), можно определить величину неснижаемого остатка денежных средств, который будет соответствовать величине условно-постоянного остатка (канал между линиями (2) и (3)). Предложенный на рис. 1 условный график дает наглядное представление о динамике изменений основных показателей деятельности кредитной организации, связанной с удовлетворением спроса экономических агентов на денежные средства. Используя данный график и определяя величину неснижаемого остатка денежных средств, банку необходимо стремиться к тому, чтобы величина выдаваемых кредитов находилась в канале между линиями (1) и (3). В деятельности кредитных организаций значительную роль играют риски. Руководством банков уделяется огромное внимание их анализу, поскольку финансовые операции взаимозависимы. В теории существует большое число классификаций банковских рисков, построенных на выделении тех или иных системообразующих факторов. Обычно риски подразделятся на три категории: финансовые риски, функциональные риски, внешние по отношению к банку риски. Особое место среди них занимают финансовые риски, к которым относятся: кредитный риск, риск ликвидности, рыночный риск, процентный риск, валютный риск, фондовый риск, риск инфляции, риск невозврата кредитов. Чтобы снизить вероятность наступления неблагоприятных событий, защитить банковские операции от финансовых рисков в кредитных организациях применяются следующие методы управления ими: оценка финансового состояния заемщика, мониторинг его финансового состояния; резервирование; лимитирование; распределение риска; диверсификация портфеля ссуд и инвестиций банка; контроль за кредитами, выданными ранее; мониторинг состояния залогов; разграничение полномочий сотрудников; установление предельных значений обязательных нормативов; хеджирование; страхование; уклонение от риска. Внимание специалистов аналитических отделов банков уделяется рискам, связанным с банковской деятельностью, с движением капитала. Эти риски можно объединить одним понятием «активный риск». Другие же риски, связанные с обязательствами банка, можно считать «пассивным риском». Оба рассматриваемых риска взаимосвязаны. Величина каждого из них изменчива с течением времени. Для понимания того, как связаны риски между собой, исследуем процесс их появления и снижения в кредитных организациях. 3 С момента своего возникновения банк подвержен пассивному риску. Он имеет собственный капитал и вынужден его задействовать в активных операциях для того, чтобы, в первую очередь, оплатить текущие расходы. Преследуя своей целью получение прибыли, банк кроме своих средств использует заемный капитал, тем самым увеличивая пассивный риск. Финансовые инструменты, используемые в качестве активов, образуют активный риск. Прибыль от деятельности банка на некоторое время находится в состоянии «бездействия», компенсируя возможные потери кредитной организации и снижая риски текущих платежей. Возвращаясь в активы, прибыль уже компенсирует возможные потери банка по активным операциям. Наглядно данный процесс можно представить схематично (рис. 2). Собственные средства, заемный капитал, прибыль Пассивный риск Активный риск Прибыль от деятельности Рис. 2 Процесс компенсации рисков Таким образом, с самого начала своего возникновения кредитная организация, где рабочим капиталом, создающим прибыль, является финансовый капитал, несет на себе риск. Так, например, через месяц нужно выплатить заработную плату сотрудникам организации, оплатить коммунальные услуги, совершить возможные налоговые платежи. Кроме того, инфляция снижает стоимость имеющихся активов. Если коммерческий банк не использует свой рабочий капитал, то у него возникают потери: он тратит собственные средства на покрытие расходов, и данные средства уменьшаются. Со временем бездействие может привести в итоге к банкротству и несостоятельности. В настоящее время эта сторона банковского риска рассматривается не полностью. Учету подлежат только инфляционные и депозитные риски (риски пассивных операций). Список литературы 1. Положение Банка России «Об обязательных резервах кредитных организаций» от 07.08.2009 г., №342-П. 2. Буздалин A.B. Экспертиза значимости обязательных нормативов// Бизнес и банки. – 2000. – № 17. 3. Финансово-кредитный энциклопедический словарь / Под общ. ред. А.Г. Грязновой. – М.: Финансы и статистика, 2009. References 1. Position of Bank of Russia «About obligatory reserves of the credit organizations» of 07.08.2009, №342-P. 2. Buzdalin A.B. Examination of the importance of obligatory standards // Business and banks. – 2000. – №17. 3. The financial and credit encyclopedic dictionary / Under a general edition of A.G. Gryaznova. – M.: Finance and statistics, 2009. 4