Инвестиционная деятельность коммерческих банков

реклама

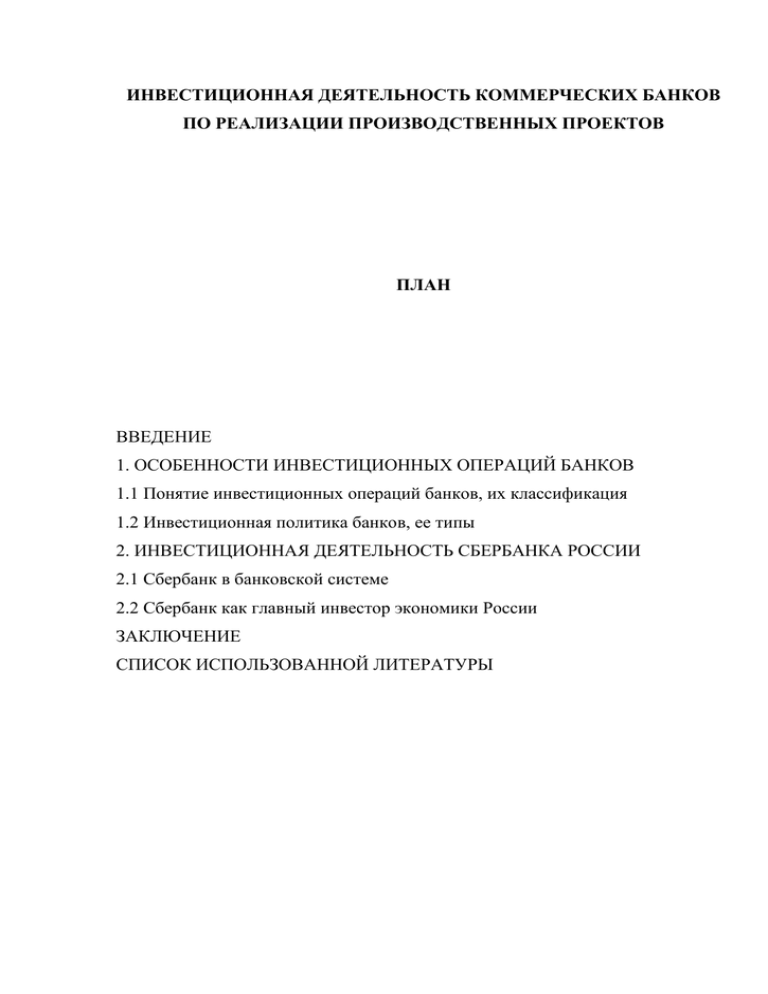

ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ КОММЕРЧЕСКИХ БАНКОВ ПО РЕАЛИЗАЦИИ ПРОИЗВОДСТВЕННЫХ ПРОЕКТОВ ПЛАН ВВЕДЕНИЕ 1. ОСОБЕННОСТИ ИНВЕСТИЦИОННЫХ ОПЕРАЦИЙ БАНКОВ 1.1 Понятие инвестиционных операций банков, их классификация 1.2 Инвестиционная политика банков, ее типы 2. ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ СБЕРБАНКА РОССИИ 2.1 Сбербанк в банковской системе 2.2 Сбербанк как главный инвестор экономики России ЗАКЛЮЧЕНИЕ СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ 2 ВВЕДЕНИЕ Термин «инвестиции» означает в современной экономической теории долгосрочные вложения капитала в различные отрасли производства. Эти вложения могут производиться как внутри страны, так и за ее пределами. Такие вложения включают реальные инвестиции (капитальные вложения в промышленность, строительство, сельское хозяйство и т.д.) и финансовые (портфельные) инвестиции (вложения в ценные бумаги акции, облигации и др., дающие право на получение дивидендов). Актуальность рассмотрения проблемы инвестиций в современной России определяется следующими соображениями. В целом хорошо налаженная инвестиционная деятельность для любой экономики имеет ключевое значение и во всем мире считается важнейшим признаком эффективности управления. Массовое внедрение новейшей наукоемкой техники и современных технологий сопряжено со значительными капитальными затратами, поскольку усовершенствованная техника намного дороже традиционно выпускаемой. Однако при этом не следует забывать, что за внешним видимым слоем повышения производства находится активный, экстенсивного качественный слой, наращивания связанный с существенным усилением процессов интенсификации его развития. Этот качественный слой проявляется через опережающий рост полезного эффекта новой техники и технологий. Активная инвестиционная деятельность представляет собой постоянно возобновляющийся циклический процесс. Создавая условия для позитивных сдвигов в государства, экономике этот любого процесс индустриального является или «локомотивом» развивающегося технического, а следовательно, и социально-экономического развития всего общества. На основе инвестиций создаются новые предприятия, а уже существующие расширяются, разрабатываются новые, самые современные виды продукции, 3 что, в свою очередь, приносит выгоду не только потребителям инвестиций, их партнерам по бизнесу и самим инвесторам, но и государству, которое получает от успешно работающих предприятий больше доходных поступлений в виде налогов. Встав в начале 90-х на путь формирования цивилизованной экономики рыночного типа, в результате глубоких институциональных реформ, Россия добилась к настоящему времени поразительных результатов. Несмотря на достаточно хаотическое развитие рынка в течение этого времени, на данном этапе уже сформировалась, хотя и неполноценная, но реально функционирующая классическая система трехуровневого финансирования экономики. Такая система, как известно, состоит из бюджетного финансирования, системы банковского кредитования и прямых инвестиций через механизмы рынка капиталов. Механизмы прямого и косвенного инвестирования с их потенциалом могут выступить в качестве силы, двигающей развитие различных структур, действующих на рынке, а, следовательно, и всей российской экономики. Цели исследования состоят в изучении инвестиционной деятельности Сбербанка. В соответствии с поставленными целями решались следующие основные задачи: -изучения понятия инвестиционных операций банка и их классификации; -рассмотрения инвестиционной политика банка; -изучение работы Сбербанка в экономики России. Методы исследования: -обработка, анализ научных источников; -анализ научной литературы, учебников и пособий по исследуемой проблеме. Объект исследования – инвестиционная деятельность Сбербанка. 4 Предмет исследования – инвестиционная деятельность коммерческих банков по реализации производственных проектов. 5 1. ОСОБЕННОСТИ ИНВЕСТИЦИОННЫХ ОПЕРАЦИЙ БАНКОВ 1.1 Понятие инвестиционных операций банков, их классификация Инвестиционные операции банков – это операции по размещению реально привлеченных банком средств в различные источники, в зависимости от характера этих источников можно произвести классификацию инвестиционных операций, проводимых банком. Инвестиционные операции можно классифицировать по различным признакам, прежде всего по основным группам заемщиков (субъектам): Инвестиции в государственные органы власти (государственные ценные бумаги) Инвестиции в коммерческие банки (межбанковские кредиты) Инвестиции в промышленность и сельское хозяйство (коммерческие кредиты) Инвестиции в корпоративные ценные бумаги Инвестиции в коммерческие банки, позволяют банкам не только получать доход, но и появляется возможность установления деловых партнерских отношений и по другим вопросам банковской деятельности, до последнего времени гарантия возврата ресурсов со стороны банка больше, чем со стороны предприятия1. Кредитование промышленности и сельского хозяйства, в период финансового кризиса, является высокорискованной операцией, за исключением кредитования крупных предприятий монополистов, хотя именно этот вид инвестиций позволяет развить реальный сектор экономики и поднять промышленность и сельское хозяйство, но для этого государству необходимо обеспечить стабильные условия для проведения данного вида инвестиций. 1 Савицкий К.Л., Перцев А.П., Капитан М.Е. Инструментарий инвестора. – М.: ИНФРА-М, 2000. 6 Инвестирование в корпоративные ценные бумаги предполагает, что инвестор, выбрав конкретный объект для инвестиций, если есть возможность (выбранное предприятие находится в том же регионе, городе), должен проанализировать положение предприятия, совместно со специалистами предприятия разработать программу, позволяющую, если это необходимо, увеличить производственные мощности предприятия, объем выпуска и реализации продукции. Для этого он должен открыть кредитную линию, поставить оборудование по лизингу и т. д., т. е. провести мероприятия, направленные на улучшение финансового состояния2. Определить эффективность долгосрочных инвестиций в акции с позиции сегодняшнего дня весьма и весьма затруднительно. Очень упрощенно и приблизительно это можно сделать по схеме, где 1. Определяется уровень недооценки обращающихся фондовых активов на основе сопоставления расчетной и рыночной стоимости. В качестве расчетной стоимости может быть принята ликвидационная стоимость акций. Ликвидационная, стоимость акции — это та сумма денег, которую можно получить в случае ликвидации компании-эмитента. Она определяется исходя из стоимости активов без учета издержек по ликвидации и надбавки к цене за продажу (покупку) контрольного пакета. 2. Стоимость активов принимается равной сумме, которую можно извлечь, реализовав все активы акционерного общества, за вычетом сумм обязательств. Полученную сумму делят на количество акций и получают их ликвидационную стоимость. 3. Затем осуществляется сопоставление ликвидационной и курсовой стоимости акций, котируемых на фондовой бирже, и если наблюдается превышение ликвидационной оценки стоимости акций над их курсовой стоимостью, 2 можно сделать вывод о некоторой недооцененности Коллективные инвесторы в современной России. Под ред. д.э.н. Михайлова С.А.- М., 1999. 7 обращающихся акций. Вместе с тем следует учитывать и конкурентоспособность акционерного общества. Определенные сложности возникают, когда акции не имеют рыночной котировки. В этом случае возможны ориентировочные расчеты, например, оценка на основе отношения Цена/Прибыль По срокам размещения инвестиции бывают: До востребования Срочные. Последние, в свою очередь, подразделяются на: Краткосрочные от 1дня до 180 дней Среднесрочные от 180 дней до 1 года Долгосрочные от 1года до 3 и более лет Портфельные инвестиции - это одновременное вложение средств в различные ценные бумаги. Распределение средств среди большого количества объектов инвестирования (диверсификация) обеспечивает страхование инвестиций на случай неблагоприятного развития конъюнктуры рынка (падения курсовой стоимости отдельных ценных бумаг). В нашем случае объектом инвестирования выступают акции российских эмитентов. Основная цель портфельных инвестиций - увеличение ожидаемой доходности инвестирования и снижение риска потерь. Правильное составление портфеля, оптимальное управление его структурой, т.е. составом входящих в портфель ценных бумаг и распределением средств между ними, способны значительно увеличить ожидаемую доходность портфеля и существенно снизить риск инвестирования. Портфель, имеющий подобные преимущества, будет оптимальным портфелем3. Цели портфельных инвестиций 3 Банковское дело: Учебник для вузов по экономическим специальностям / О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева и др.: Под. ред. О.И. Лаврушина. – М.: Финансы и статистика, 2000. – 573с. 8 При формировании и управлении инвестиционным портфелем Банк руководствуется следующими общепринятыми принципами: 1. Диверсификация активов, т.е. вложение средств в достаточно широкий спектр акций с целью достижения приемлемого уровня риска. 2. Гибкое управление портфелем, т.е. возможность: * реструктуризации (добавление/удаление тех или иных ценных бумаг); * ребалансирования, т.е. динамического перераспределения величин долей акций, входящих в портфель. При формировании различных вариантов инвестиционных портфелей Клиентом определяются следующие исходные условия: -предполагаемый срок инвестиций; -объем инвестируемых средств; -степень допустимого риска Срок инвестирования определяется временным периодом, на который привлекаются средства для портфельного инвестирования. Этот важнейший фактор определяет качественный состав портфеля. В зависимости от срока инвестирования различают портфели: - долгосрочный (несколько лет); -среднесрочный (до одного года); -краткосрочный (несколько месяцев) В составе долгосрочного портфеля преобладают акции недооцененных предприятий, имеющие хорошие фундаментальные показатели и обладающие минимальной ликвидностью. В составе краткосрочного портфеля напротив в основном представлены высоколиквидные акции “blue chips“, которые выгодно использовать при спекулятивных краткосрочных операциях. Среднесрочный портфель представляет собой смешанный вариант первых двух видов портфеля. 9 1.2 Инвестиционная политика банков, ее типы В зависимости от задач стоящих перед инвестором (нашем случае банком) средства можно инвестировать в следующие основные виды инструментов: государственные краткосрочные бескупонные облигации (в соответствии с действующими правилами ЦБР); облигации федерального займа; облигации государственного сберегательного займа; другие государственные долговые ценные бумаги; долговые ценные бумаги субъектов Российской Федерации и органов местного самоуправления; акции российских акционерных обществ; облигации российских предприятий, в том числе конвертируемые облигации; векселя банков и предприятий; финансовые инструменты срочного рынка (форварды, фьючерсы, опционы и т.п.) и иные производные ценные бумаги. банковские депозиты иностранная валюта; валютные облигации, обязательства по которым несет Правительство Российской Федерации. Основное направление инвестиций должно целиком определяться текущей конъюнктурой основных рынков ценных бумаг. Данная схема рассчитана на инвесторов, которые стремятся получить доход более высокий, чем при покупке государственных облигаций, но не готовых полностью принять риски самостоятельного инвестирования в акции4. 4 Банковское дело / под ред. Лаврушина О.И. - М.: Финансы и статистика, 2000. 10 Инвестиции в акции являются более рискованными, чем в облигации и другие долговые ценные бумаги. Кроме того, значительная часть находящихся в обращении находится российских акций, особенно крупнейших предприятий, в руках международных инвесторов, поэтому курсы акций колебаться в зависимости от политических и экономических событий в России и за рубежом. Кроме того, курсовая стоимость акций отдельных предприятий может изменяться в зависимости от того, что происходит с данным предприятием. Колебания могут быть вызваны, например, итогами собраний акционеров, объявлениями о выпуске новых акций, публикацией финансовой отчетности и так далее. Инвестор должен уменьшить влияние изменения курса отдельных акций на общую прибыльность Банка путем вложения средств в акции различных отраслей и различных предприятий. Для поддержания ликвидности часть инвестиций всегда должна быть инвестирована в высоколиквидные государственные ценные бумаги с фиксированным доходом и с коротким сроком до погашения. Это делается для того, чтобы даже в случае временного кризиса на российском рынке акций у Банка были средства, которые можно легко реализовать, и вернуть имущество инвесторам5. При принятии решения о том, куда вкладывать средства Банк использует три вида анализа: макроэкономический анализ сравнительный анализ микроэкономический анализ (анализ отдельных предприятий). Макроэкономический анализ Макроэкономический анализ занимается исследованием роли страны в мировой экономике и прогнозом развития макроэкономической ситуации в России. 5 Жуков Е.В. Инвестиционные институты. – М.: ЮНИТИ, 1998. 11 Целью макроэкономического анализа, который может иметь несколько уровней, является прогноз динамики основных показателей (валютный курс, процентные ставки, индексы производства и прибыли и т.д.), характеризующих состояние всей экономики и отдельных отраслей. Задача Банка будет состоять в том, чтобы, используя методы макроэкономического анализа, своевременно переориентировать направления вложений основной части средств: во-первых, между различными секторами финансового рынка, и во-вторых, между различными отраслями экономики6. Россия еще пытается найти свое место в международном разделении труда. Банк будет прогнозировать перспективы развития различных отраслей промышленности с тем, чтобы определить какие из них будут стабильно развиваться и приносить прибыль, а значит будут привлекательны для инвесторов, в том числе иностранных. И наоборот, Банк будет избегать вкладывать средства инвесторов в акции тех отраслей, которые не выживут в долгосрочной перспективе без государственного финансирования или протекционистских таможенных тарифов. В первую очередь, в число перспективных отраслей в России, Банк включает такие, где имеет место наличие естественных преимуществ над аналогичными отраслями в других странах, например, благодаря своему географическому положению или наличию больших запасов некоторых ресурсов. Анализ реальных возможностей России позволяет с большой долей уверенности считать, что следующие секторы ее экономики представляют собой привлекательные объекты инвестиций: отрасли добывающей промышленности и, в первую очередь, нефтяной и газовой в связи с большими запасами ресурсов; 6 Курс экономики: Учебник. — 2-е изд., доп./Под ред. Райзберга Б.А.. — М.: ИНФРА. 1999. — 716 с. 12 энергетика, где преимущества России определяются собственным значительным внутренним рынком сбыта, имеющим тенденцию к росту. металлургия, где существуют преимущества в себестоимости продукции; телекоммуникации, где Россия в долгосрочном плане имеет возможность получать значительные доходы от международных коммуникаций благодаря тому, что Россия расположена между крупными рынками Западной Европы и Азии. Кроме того, в краткосрочном плане инвесторы могут выиграть, используя общую значительную недооценку большей части российских предприятий, характерную для стран с переходной экономикой, переживающей кризис; отличия структуры экономики РФ от структуры экономик развитых стран; существенные различия в цене на одни и те же акции в разных регионах страны. Сравнительный анализ Основным способом определения наиболее перспективных объектов инвестиций является сравнительный анализ. Банки должны сравнивать различные показатели, характеризующие отрасль или отдельное предприятие, с другими подобными в России и за рубежом. Если взять для примера нефтегазовую отрасль, то можно сравнить доказанные запасы нефти и газа и стоимость предприятий (рыночную капитализацию или суммарную стоимость всех акций этого предприятия) этой отрасли в России с резервами нефти и газа и текущей рыночной капитализацией предприятий этой отрасли в других странах7. 7 Банковское дело: Учебник для вузов по экономическим специальностям / О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева и др.: Под. ред. О.И. Лаврушина. – М.: Финансы и статистика, 2000. – 573с. 13 Такой анализ проводится как для всей отрасли, так и для определения сравнительной стоимости отдельного предприятия. Обычно можно обнаружить значительный разрыв между подобными оценками стоимости в РФ по сравнению с другими странами, которые сохраняются, даже принимая во внимание политические и экономические риски России. Кроме того, можно обнаружить, что в России некоторые предприятия значительно недооценены по сравнению друг с другом. В таких случаях инвестиции в этот сектор экономики или отдельное предприятие становятся привлекательными, так как рано или поздно другие инвесторы поймут, что существует разрыв и начнут покупать акции предприятий данного сектора. В результате этого цены акций вырастут, что принесет доход инвестору. Может произойти и прямо противоположное. Несмотря на то, что оценка отдельной отрасли выглядит привлекательно с макроэкономической точки зрения, сравнительная оценка данного сектора может недостаточно сильно отличаться от международного уровня, чтобы быть привлекательной как объект инвестиций - особенно если принять во внимание риски экономики и данного предприятия. Анализ предприятий Последний уровень анализа, это анализ предприятия или выбор конкретных акций. Решив, какие отрасли представляют интерес, Банк может выбирать конкретные предприятия данной отрасли. В РФ иногда выбора просто нет, так как в отрасли одно доминирующее предприятие, акции которого доступны на рынке. В других отраслях может существовать ряд предприятий, из которых надо выбирать8. 8 Стратегия развития коммерческого банка / Стрельцова Н.Т., Кравченко Н.А., Новоселов А.С. и др.; Под ред. А.С. Маршаловой, Н.А. Кравченко. – Новосибирск: ЭКОР, 1996. – 299с. 14 При выборе объектов инвестирования банк для определения степени привлекательности акций изучает и сравнивает как качественные, так и количественные показатели. а) Качественные показатели, обычно нуждающиеся в рассмотрении при выборе предприятия: отрасль, в которой работает предприятие; вид бизнеса, который оно развивает; политика распределения прибыли (в том числе дивидендов); ликвидность акций предприятия; состав акционеров; эффективность руководства, персональный состав руководителей; частота смены высших руководителей; наличие связей высшего руководства с различными группами элиты; перспективы инвестиционных проектов, осуществляемых предприятием; участие в финансово-промышленных группах и консорциумах; участие в федеральных и международных проектах и программах; маркетинговый подход, используемый предприятием; состояние реестра акционеров данного предприятия, легкость перерегистрации прав собственности. б) Количественные показатели, нуждающиеся в рассмотрении при выборе предприятия: структура бизнеса; размеры предприятия; структура его капитала; прибыль предприятия за последние 3 года; долги перед бюджетом и внебюджетными фондами; уровень задолженности предприятия. 15 Кроме того, Банк изучает такие традиционные показатели финансовой стабильности, как качество дебиторской задолженности, уровень покрытия процентных платежей и дивидендов, отношение задолженности к капиталу и ряд других коэффициентов, характеризующих состояние надежности, доходности и ликвидности предприятия. Стратегия Инвестора-Банка при выборе акций заключается в том, что концентрация будет проводиться на предприятиях, имеющих следующие характеристики: продукция предприятия имеет постоянный устойчивый спрос (производство базовых товаров, требующихся ежедневно); наличие иностранных стратегических инвесторов; значительный экспортный потенциал; отсутствие проблемы неплатежей на внутреннем рынке; основные средства, стоимость которых привлекательна в сравнении с мировыми ценами; желательна значительная рыночная стоимость предприятия, рыночная капитализация которого составляет не менее 50 млн. долларов США; количество акций, свободно обращающихся на рынке, составляет не менее 25% от общего количества акций; ликвидность акций предприятия ; реестродержатель признает права номинального держателя; предприятие раскрывает информацию перед акционерами и потенциальным инвесторами более полно, чем другие; предприятие дружественно относится к внешним инвесторам и уважает права акционеров, не имеющих большинства голосов. Следует отметить, что в настоящее время в России отсутствуют предприятия, удовлетворяющие сразу всем указанным требованиям, поэтому Банки должны выбирать предприятия, соответствующие большинству из них. 16 Стратегия Банка при выборе объектов инвестирования среди ценных бумаг с фиксированной доходностью (облигаций, векселей) будет заключаться в сравнении следующих показателей9: 1. показатели надежности, т.е. раскрывающие возможности эмитента расплатиться по своим обязательствам или наличие иных форм гарантий; 2. показатели ликвидности рынка этих ценных бумаг, т. е. возможности продажи в любой момент без существенной потери стоимости. 3. доходность, которую обеспечивают ценные бумаги. Факторы, определяющие инвестиционную политику и структуру инвестиционного портфеля банка. Политика и структура инвестиционного портфеля банка напрямую зависит от целей инвестирования. К наиболее распространенным целям инвестирования относят: обеспечение роста капитала обеспечение ликвидной структуры капитала снижение инвестиционного риска за счет существенной диверсификации вложений (надежность) В зависимости от целей инвестирования необходимо выбрать соответствующую тактику управления портфелем инвестиций Банк должен стремиться придерживаться следующей тактики при управлении портфелем инвестиций: реализовывать основную стратегическую цель, поддерживая риск и ликвидность на приемлемом уровне; 9 Банковское дело: Учебник для вузов по экономическим специальностям / О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева и др.: Под. ред. О.И. Лаврушина. – М.: Финансы и статистика, 2000. – 573с. 17 изменять соотношение различных активов соответствии с конъюнктурой рынка, своего портфеля в чтобы обеспечить большую доходность капитала; реформировать портфель макроэкономических на основе показателей и ежеквартального анализа ежеквартального анализа хозяйственной деятельности предприятий; внимательно следить за корпоративными новостями и сигналами о возможном падении курсовой стоимости ценных бумаг, реагируя как можно раньше, когда результаты проявления еще незначительны; продавать акции предприятий, если нет оснований предполагать, что их стоимость может увеличиться в течение ближайших 12 месяцев. перераспределять средства в ценные бумаги рынка краткосрочных капиталов и другие денежные эквиваленты до тех пор, пока не будут найдены ценные бумаги предприятий, обеспечивающие требуемый доход и его рост; отдавать приоритет приобретению акций крупных, стабильно работающих предприятий, компаний и объединений; инвестировать часть средств в акции быстрорастущих компаний, но менее ликвидных компаний, имеющих хорошие перспективы для роста объема и прибыли в течение ближайших 5 лет; хеджировать активы с помощью инструментов срочного рынка; распределять сроки погашения приобретенных долговых бумаг таким образом, чтобы своевременно иметь необходимые денежные средства для приобретения высокодоходных ценных бумаг; регулярно изменять часть своего портфеля ценных бумаг, переключая внимание со слабой отраслевой группы ценных бумаг на более сильную, с переоцененных ценных бумаг на недооцененные внутри отраслей, с целью сохранения и повышения рентабельности вложений. 2. ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ СБЕРБАНКА РОССИИ 2.1 Сбербанк в банковской системе Сберегательный банк РФ – это универсальный коммерческий банк. Он предоставляет своим клиентам более 100 разнообразных услуг, как традиционных, связанных с привлечением средств во вклады, кредитованием, расчетно-кассовым обслуживанием, так и сравнительно новых для банка – дилинговых, операций с фондовыми ценностями, посреднических, страховых и т.д. Сберегательный банк осуществляет следующие банковские операции: -привлекает и размещает денежные средства юридических и физический лиц; -открывает и ведет банковские счета физических и юридических лиц, осуществляет расчёты по поручению клиентов, в том числе банковкорреспондентов; -инкассирует денежные средства, векселя платежные и расчётные документы и осуществляет кассовое обслуживание юридическких и физических лиц; -покупает и продаёт иностранную валюту в наличных и безналичных формах; -привлекает во вклады и размещает драгоценные металлы; -выдаёт банковские гарантии; Банк помимо перечисленных выше банковских операций осуществляет следующие сделки: -выдаёт поручительства за третьих лиц, предусматривающие исполнение обязательств в денежной форме; -приобретает права требования от третьих лиц исполнение обязательств в денежной форме; 19 -доверительно управляет денежными средствами и иным имуществом по договору с физическими и юридическими лицами; -осуществляет операции с драгоценными металлами и драгоценными камнями в соответствии с законодательством Р.Ф.; -предоставляет в аренду физическим и юридическим лицам специальные помещения или находящиеся в них сейфы для хранения документов и ценностей; -осуществляет лизинговые операции; -оказывает брокерские, консультативные и информационные услуги. Банк в праве осуществлять иные сделки в соответствии с законодательством РФ. По организационной структуре Сберегательный банк РФ является акционерным коммерческим банком. Он учрежден Центральным банком России как акционерное общество открытого типа и зарегистрирован в ЦБ РФ 20 июня 1991 г10. Органы управления Сбербанка включают: -общее собрание акционеров; -совет банка; -совет директоров банка; -президента банка. По состоянию на 01.01.04 общее количество подразделений Сбербанка составило 20 188 ед. (17 территориальных банков, 1 028 отделений, 19 143 внутренних структурных подразделения, из них: 3 452 дополнительных офиса (в том числе 57,3% – универсальных, 4,3% – специализированных по обслуживанию юридических лиц, 38,4% – специализированных по обслуживанию физических лиц), 15 691 операционная касса вне кассового узла). Кроме того, на начало текущего года функционировало 88 обменных пунктов, расположенных вне операционных подразделений банка. 10 Ветров М. Специфика процесса сбережений населения России // Экономист, 2003, № 9, с.4-7. 20 Акционерный коммерческий Сберегательный Банк Российской Федерации — крупнейший банк России, на долю которого приходится свыше 25% активов и 15% капитала банковской системы страны. Уровень концентрации активов и капитала в целом по российскому банковскому сектору в истекшем году несколько снизился. При этом доля 200 крупнейших по величине активов кредитных организаций в совокупных активах банковского сектора практически не изменилась и по состоянию на 01.01.04 составила 88,0% на 01.01.03 — 88,5%. Доля крупнейших банков в активах банковского сектора сократилась за тот же период с 44,2 до 42,9%, в основном за счет уменьшения удельного веса Сбербанка России (с 28,4 до 27,6%). Сбербанк на 61% принадлежит Центральному банку России (ЦБР), остальные доли собственности распределены среди большого числа акционеров. Его акции включены в листинг российской фондовой биржи РТС; это — единственный российский банк, чьи акции активно торгуются. ЦБР продолжает активно влиять на процесс управления Сбербанком и его коммерческую политику. Из 17 мест в Наблюдательном совете банка 11 принадлежат высокопоставленным сотрудникам ЦБР и представителям правительства, а возглавляет Совет глава ЦБР. Сбербанк — единственное российское финансовое учреждение, имеющее капитал и ресурсную базу, достаточные для того, чтобы предоставлять по-настоящему крупные ссуды отдельным заемщикам. Данное обстоятельство, а также мажоритарное участие государства в его капитале означают, что российское правительство потенциально может влиять на решения Сбербанка в отношении кредитования тех или иных компаний и проектов11. Несмотря на снижение доли Сбербанка России в совокупных активах банковского сектора за 2003 год с 28,4 до 27,6%, а доли в совокупном 11 Митрофанова И. Об инвестиционно-воспроизводственном потенциале сбережений россиян// Общество и экономика, 2003, №10, с.2- 4. 21 капитале банковского сектора — с 20,4 до 18,3%, он продолжает играть особую роль на рынке банковских услуг. Сбербанк России по-прежнему доминирует на рынке вкладов населения: его доля в общем объеме привлекаемых банковским сектором депозитов и прочих привлеченных средств физических лиц составила 63,3% на 01.01.04 (67,3% на 01.01.03). Сбербанк России играет основную роль на рынке долговых обязательств: его доля во вложениях в долговые обязательства Российской Федерации выросла с 68,0% на 01.01.03 до 71,9% на 01.01.04. Остается существенной роль Сбербанка России и в кредитовании реального сектора экономики, хотя его удельный вес в общем объеме кредитов, выданных банковским сектором нефинансовым предприятиям и организациям, несколько снизился (с 29,8% на 01.01.03 до 29,3% на 01.01.04). В 2003 году сократилась с 10,8 до 2,4% доля Сбербанка России в межбанковских кредитах, депозитах и иных размещенных средствах, предоставленных банкам. Банк обслуживает свыше 234 млн. счетов физических лиц и около 1,5 млн. счетов юридических лиц. Динамика основных параметров, определяющих состояние банковского сектора в 2003 году, свидетельствует о сохранении позитивных тенденций развития банковского сектора. Стратегической линией Сбербанка России является кредитование реального сектора экономики. Банк является одним из главных локомотивов российского экономического роста. Кредитный портфель банка составил более 300 млрд. руб., в том числе объем инвестиционных кредитов, выданных Сбербанком России, превысил 70 млрд. руб. Сбербанк РФ для получения прибыли проводит активные операции с фондовыми ценными бумагами других юридических лиц и государства. Участвуя в капитале других акционерных обществ, СБ РФ получает дивиденды на вложенный капитал, а также является совладельцем этих АО. СБ РФ - дилер по приобретению и размещению ГКО, облигаций 22 федерального займа и государственного сберегательного займа. Все это обеспечивает Сбербанку стабильно высокий доход и позволяет поддерживать высокую ликвидность. Высока активность банка в проведении дилинговых операций – финансовых операций покупки, продажи, а также размещения валютных средств с целью получения прибыли и регулирования ликвидности. Основная часть операций приходится на конверсионные валютные операции, при которых банк осуществляет конвертацию средств из одной валюты в другую по поручению клиента, а также спекулирует на изменении валютного курса для получения арбитражной прибыли. Эти конверсионные операции типа доллар/рубль проводятся главным образом через Московскую межбанковскую валютную биржу и незначительно при покупке/продаже валюты для собственных целей на межбанковском рынке. Благодаря своим ведущим позициям в банковской системе и исходя из решаемых им задач Сбербанка РФ является учредителем ряда других кредитно – финансовых учреждений: Промышленного коммерческого «АвтоВАЗбанка», Внешторгбанка РФ, Корпорации «Жилищная инициатива», финансово – торговой компании «Совфинтрейд», Международного Московского банка и др. Кроме того, Сбербанк РФ является членом Московской межбанковской валютной биржи, Московской и Санкт – Петербургской фондовых бирж, Ассоциации Сберегательных банков и Ассоциации Российских банков, Международного института сберегательных банков (Швейцария), ряда обществ и ассоциаций по распространению пластиковых карт (Ассоциации VISA International, Великобритания), Общества Международных Межбанковских Финансовых Телекоммуникаций – СВИФТ (Бельгия). 2.2 Сбербанк как главный инвестор экономики России Сбербанк России является старейшим и крупнейшим предприятием национального банковского сектора. Благодаря своему положению, Сбербанк 23 осуществляет ряд государственных инвестиционных и социальных программ. В 2003 году Сбербанк существенно увеличил объемы вложений в реальный сектор экономики с 495,0 млрд. рублей до 710,1 млрд. рублей, что составляет 82,3% от общего остатка ссудной задолженности. Увеличение потребностей данного сегмента в кредитных ресурсах позволило банку расширить объемы операций и укрепить сотрудничество с крупными предприятиями, импортерами, федерально-значимыми а также структурами, экспортерами и наиболее инвестиционно - предприятиями привлекательных отраслей промышленности12. За 2003 год имел место рост ссудной задолженности по всем отраслям: в промышленности на 52,7 млрд. рублей до 361,1 млрд. рублей (удельный вес в портфеле юридических лиц уменьшился с 56,8 до 48,8%), в сельском хозяйстве на 8,5 млрд. рублей до 31,3 млрд. рублей (удельный вес не изменился – 4,2%), в строительстве на 2,1 млрд. рублей до 20,5 млрд. рублей (падение удельного веса с 3,4 до 2,8%), в торговле и общественном питании на 57,7 млрд. рублей до 148,6 млрд. рублей (рост удельного веса с 16,7 до 20,1%), в транспорте и связи на 30,5 млрд. рублей до 69,6 млрд. рублей (рост с 7,2 до 9,4%) (Рисунок 1). Изменения, произошедшие за 2003 год в структуре вложений в различные отрасли промышленности, указывают, что Сбербанк России, являясь банком кредитованием общенационального предприятий наиболее масштаба, не ограничивается высокоприбыльных экспортно- ориентированных отраслей, а формирует свой портфель сбалансированно по отношению ко всем отраслям экономики, отдавая приоритет тем проектам, которые направлены на переключение экономики с экспортно-сырьевой 12 Митрофанова И. Об инвестиционно-воспроизводственном потенциале сбережений россиян// Общество и экономика, 2003, №10, с.2- 4. 24 модели на модель, ориентированную на устойчивый экономический рост, основанный на внутреннем спросе. 14,7 9,4 48,8 2,1 2,8 4,2 Промышленность Строительство Транспорт Сельское хозяйство Торговля и общественное питание Прочие отрасли Рис. 1. Отраслевая структура кредитного портфеля с учетом межбанковского кредитования13 Так, вложения в топливную промышленность сократились как в абсолютном выражении с 91,1 млрд. рублей до 70,0 млрд. рублей, так и в относительном с 16,8 до 9,5% кредитного портфеля юридических лиц. При этом вложения в угольную промышленность, ориентированную на внутренний рынок, выросли в 2 раза с 4,1 млрд. рублей до 8,2 млрд. рублей, увеличив свой удельный вес в портфеле юридических лиц c 0,8 до 1,1%. Сбербанк традиционно активно сотрудничает с предприятиями обороннопромышленного комплекса России (ОПК) по широкому спектру банковских операций, в том числе в области кредитования для осуществления текущей деятельности, финансирования проектов в области военно-технического сотрудничества и выполнения государственного оборонного заказа. В число клиентов и заемщиков Банка входит большинство крупнейших предприятий ОПК России. По состоянию на 01.01.04 остаток ссудной задолженности предприятий ОПК составил 44,4 млрд. рублей или 6% совокупного объема кредитного портфеля юридических лиц. 13 www.cbr.ru 25 Банк продолжил наращивать объемы кредитных вложений в предприятия агропромышленного комплекса. За 2003 год они увеличились на 37,3%, составив на конец года 31,3 млрд. рублей. Доля указанных кредитов в ссудном портфеле юридических лиц Сбербанка сохранилась на уровне 4,2%. В 2003 году банком предоставлено более 10,6 тыс. кредитов на общую сумму 33,1 млрд. рублей, по которым в рамках государственной поддержки сельскохозяйственных товаропроизводителей, организаций АПК, фермерских хозяйств и т.д. производилось возмещение из бюджетов различных уровней части затрат на уплату процентов по кредитам, в том числе по 6,2 тыс. кредитов на общую сумму 22,7 млрд. рублей компенсация части процентов за кредит производилась в соответствии с постановлениями Правительства РФ, а по 4,4 тыс. кредитов на сумму 10,4 млрд. рублей – в соответствии с постановлениями субъектов РФ и муниципальных образований. Несмотря на снижение потребности крупной корпоративной клиентуры в кредитных ресурсах вследствие благоприятной конъюнктуры на рынке продукции сырьевых отраслей, банку удалось удержать и нарастить совокупный объем ссудной задолженности крупной клиентуры, как за счет привлечения новых клиентов, так и за счет поддержания объемов кредитования ранее сложившегося круга клиентов14. В 2003 году Сбербанк продолжил сотрудничество с ОАО «Газпром» и крупнейшими компания», нефтяными ОАО «НК компаниями: «Роснефть». ОАО Увеличен «Тюменская объем нефтяная кредитования предприятий группы «Русский алюминий» (крупнейшего производителя алюминия в России), ОАО «СибирскоУральская энергетическая компания». Укрепилось долгосрочное сотрудничество банка с предприятиями РАО «ЕЭС России» и аффилированными структурами. Начато сотрудничество с ГП РВО «Зарубежнефть», ФГУП ПО «Севмаш», ЗАО «Севморнефтегаз», а также с Финансово-промышленной группой «ИНТЕРРОС», в рамках которого были 14 Россия в цифрах, 2003 г. М.: Финансы и статистика, 2003. 26 предоставлены кредитные средства для осуществления уставной деятельности ЗАО «ИНТЕРРОС ЭСТЕЙТ». Значительные объемы кредитных ресурсов были предоставлены ФГУП «Всероссийская государственная телевизионная и радиовещательная компания» на осуществление уставной деятельности и для пополнения оборотных средств компании. Банк продолжил участие в финансировании производственных программ ОАО «ТВЭЛ» – крупнейшего предприятия в системе ядерного комплекса Минатома Российской Федерации. В прошедшем году получили дальнейшее развитие партнерские отношения банка с холдингом «Евроцемент» – одним из крупнейших в России производителей и дистрибьюторов цементной продукции. Продолжилось сотрудничество между Сбербанком и ОАО «Аэрофлот – российские авиалинии» – крупнейшей авиакомпанией Российской Федерации, сохраняющей лидирующее положение на рынке авиаперевозок. В течение 2003 года осуществлялось кредитование предприятия как в рублях, так и в иностранной валюте. Увеличен объем кредитования ОАО «Московская городская телефонная сеть» (МГТС). В 2003 году банк продолжил сотрудничество с компанией «Акрон» – крупнейшим производителем азотных и комплексных минеральных удобрений15. Резко обострившаяся в конце 2002 – начале 2003 года конкуренция на российском кредитном рынке со стороны банков-нерезидентов, главным конкурентным преимуществом которых стала процентная и залоговая политика, а также активное замещение российскими компаниями, в т.ч. и заемщиками Сбербанка России, кредитов облигационными займами, размещаемыми на российских и зарубежных рынках, потребовали от Банка проведения комплекса мероприятий по повышению привлекательности кредитных продуктов Сбербанка России для действующих и потенциальных заемщиков. В целях усиления конкурентных позиций Сбербанка России на 15 Казьмин А. И. Сбербанк России – надежность и динамизм // Деньги и кредит, 2003, № 6, с. 14-19. 27 рынке кредитования юридических лиц, а также выполнения задач по наращиванию объемов кредитного портфеля, банком утвержден ряд нормативных документов, направленных на либерализацию условий кредитования клиентов банка. Финансирование инвестиционных и строительных проектов Банк последовательно реализует стратегию по наращиванию объемов операций долгосрочного кредитования предприятий различных отраслей экономики, за счет повышения гибкости условий кредитования, расширения продуктового ряда, учета индивидуальных потребностей клиента. Ссудная задолженность Сбербанка в части инвестиционного кредитования, проектного финансирования и финансирования строительных проектов за 2003 год увеличилась в рублевом эквиваленте в 1,6 раза и достигла к началу 2004 года 153,0 млрд. рублей, из них 88,7 млрд. рублей (58,0%) и 2,2 млрд. долларов США (42,0%). В целях расширения спектра кредитных операций и удлинения сроков кредитования в условиях растущей конкуренции среди финансовых структур, в 2003 году Банк начал финансировать проекты с привлечением средств на международных финансовых рынках под гарантии национальных экспортных кредитных агентств (Рисунок 2). 140 129 120 100 79,1 80 60 44,1 40 20 0 21,5 10 1999 2000 2001 2002 2003 28 Рис.2. Динамика инвестиционного кредитования и проектного финансирования (млрд. руб.)16 Всего в 2003 году было одобрено финансирование пяти инвестиционных проектов на общую сумму, эквивалентную 62,5 млн. долларов США. В кредитной работе Банк делает особый акцент на ускоренное развитие операций инвестиционного кредитования и проектного финансирования предприятий, осуществляющих модернизацию, реконструкцию, расширение и создание новых производств, которые будут выпускать конкурентоспособную продукцию17. Среди новых инвестиционных проектов, финансирование которых началось в 2003 году, можно выделить наиболее значимые: расширение Балтийской трубопроводной системы ОАО «АК «Транснефть»; инвестиционная программа ОАО «Связьинвест» 2003 года; проект ФГУП «Космическая связь» по модернизации и расширению российской национальной спутниковой группировки; развитие сетей мобильной связи ОАО «МегаФон»; проект ОАО «Московская сотовая связь» по созданию сети сотовой связи стандарта CDMA-2000 в Московском регионе; проект ОАО «Сибирская нефтегазовая компания» по обустройству Берегового газоконденсатного месторождения; модернизация и техническое перевооружение производства ОАО «Северсталь», позволяющее заменить устаревшие производство технологии стали «Таркосаленефтегаз» на современное и мартеновским по освоению экологически способом; и проект обустройству безопасное ОАО «НК Восточно- Таркосалинского месторождения; развитие энергетического хозяйства ОАО «НижнеТагильский металлургический комбинат»; проект ОАО «ТАИФ» по строительству комплекса каталитического крекинга вакуумного газойля в Республике Татарстан; модернизация технологического оборудования по 16 17 www.cbr.ru Казьмин А. И. Сбербанк России – надежность и динамизм // Деньги и кредит, 2003, № 6, с. 14-19. 29 конверсии метанола на ОАО «Метафракс»; строительство международного пассажирского терминала в аэропорту «Внуково»; приобретение ЗАО «РГ Лизинг» нефтеналивных цистерн для последующей передачи в лизинг компании ООО «ММК-Транс»; модернизация бумагоделательной машины ОАО «Сегежский ЦБК»; приобретение новых производственных активов ОАО «Мебельная компания «Шатура», в рамках данного проекта были выданы конкурсная гарантия (новый вид гарантии) и гарантия надлежащего исполнения контракта, которые позволили МК «Шатура» выиграть конкурс на приобретение активов ЗАО «ЕМК»; проект ЗАО «Сахарный завод «Свобода» по увеличению производства сахара; реконструкция масложиркомбината «Краснодарский». В рамках долгосрочного кредитования в 2003 году банк продолжил активное сотрудничество с компаниями по финансированию проектов в области жилищного строительства, строительства торговых комплексов, развития торговых сетей, строительства многофункциональных и офисных комплексов, обеспечил кредитования предпосылки предприятий для строительного дальнейшего комплекса продвижения на и рынок финансирования строительных проектов. Общая площадь объектов, строительство которых финансируется за счет кредитных ресурсов Сбербанка, увеличилась по сравнению с аналогичным периодом предыдущего года в 2,6 раза и по состоянию на 01.01.04 составила почти 4,0 млн. кв. м, из них на долю жилья приходится 55,0% всех площадей – 2,2 млн. кв. м. В 2003 году осуществлялось финансирование строительных проектов в большинстве регионов Российской Федерации. В Москве начато финансирование строительства торгового комплекса «Екатериновский» (ЗАО «Центурион Альянс»), жилого комплекса «Гранд-Парк» (ЗАО «МИЭЛЬНедвижимость»), двух гипермаркетов сети «МОСМАРТ» (ООО «Гиперцентр»). Среди наиболее крупных можно выделить проекты в сфере строительства жилья в городах: Ростов-на-Дону (ООО «Мария» – строительный концерн «ВАНТ»), Новосибирск (промышленно-строительный 30 концерн «Сибирь» и ЗАО «Новиком»), Самара (ЗАО «Волгатрансстрой») и Нижний Новгород (ЗАО «Капиталл-НН»). В отчетном году начато финансирование строительства торговых комплексов в городах Белгород (ЗАО Корпорация «ГРИНН»), Астрахань (ООО «Электротехническая компания»), Новокузнецк (ЗАО «Южкузбасстрой») и Иркутск (ОАО «Иркутский торговый дом»), а также офисного центра в Челябинске (ЗАО «Соцпоставка»), гостиничных комплексов в Санкт-Петербурге (ЗАО «Петербургские отели») и Южно-Сахалинске (ООО «Сфера») и центра лыжного спорта в Ярославской области (ООО Центр лыжного спорта «ДЕМИНО»). 31 ЗАКЛЮЧЕНИЕ Инвестиционные операции банков – это операции по размещению реально привлеченных зависимости от банком характера средств этих в различные источников источники, можно в произвести классификацию инвестиционных операций, проводимых банком. Инвестиционные операции банков классифицируются прежде всего, по основным группам заемщиков: на инвестиции в государственные органы власти (государственные ценные бумаги), инвестиции в коммерческие банки (межбанковские кредиты), инвестиции в промышленность и сельское хозяйство (коммерческие кредиты), а также инвестиции в корпоративные ценные бумаги. При принятии решения о том, куда вкладывать средства Банк использует три вида анализа: макроэкономический анализ, сравнительный анализ, микроэкономический анализ. Сберегательный Банк России является старейшим и крупнейшим предприятием страны согласно доле в банковском секторе, величине активов, привлечённых вкладов населения, размеру филиальной сети, а также по ряду других показателей. Сбербанк России — это социально значимый банк. Являясь единственным банковским учреждением, предоставляющим услуги на всей территории России, банк осуществляет ряд государственных и социальных программ, оказывает поддержку развитию национальной науки и культуры Стратегия Сбербанка России, предусматривающая активное кредитование российской экономики успешно выполняется. Кредитование реального сектора - основной источник получения банком столь высокой прибыли. Кредитный портфель банка составил более 300 млрд. руб., в том числе объем инвестиционных кредитов, выданных Сбербанком России, превысил 70 млрд. руб. 32 Кредиты Сбербанка России направляются на дальнейшее развитие базовых и наукоемких отраслей промышленности, на создание и модернизацию новых производств, на освоение новых технологий, на подъем агропромышленного комплекса страны. Примечательно, что объем инвестиций Сбербанка в реальную экономику превышает объем финансовых вложений Германии - крупнейшего кредитора России за последние пять лет. Изменения, произошедшие за 2003 год в структуре вложений в различные отрасли промышленности, указывают, что Сбербанк России, являясь банком кредитованием общенационального предприятий масштаба, наиболее не ограничивается высокоприбыльных экспортно- ориентированных отраслей, а формирует свой портфель сбалансированно по отношению ко всем отраслям экономики, отдавая приоритет тем проектам, которые направлены на переключение экономики с экспортно-сырьевой модели на модель, ориентированную на устойчивый экономический рост, основанный на внутреннем спросе. Банк последовательно реализует стратегию по наращиванию объемов операций долгосрочного кредитования предприятий различных отраслей экономики, за счет повышения гибкости условий кредитования, расширения продуктового ряда, учета индивидуальных потребностей клиента. Ссудная задолженность Сбербанка в части инвестиционного кредитования, проектного финансирования и финансирования строительных проектов за 2003 год увеличилась в рублевом эквиваленте в 1,6 раза и достигла к началу 2004 года 153,0 млрд. рублей, из них 88,7 млрд. рублей (58,0%) и 2,2 млрд. долларов США (42,0%). 33 СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ Федеральный закон “О Центральном банке Российской Федерации (Банке России)” от 27.06.2002 г. Федеральный закон “О банках и банковской деятельности” от 23.12.2003 г. № 181-ФЗ. Инструкция Банка России “О порядке регулирования деятельности банков” от 1.10.1997 г. № 1 (редакция от 28.09.2000 г.). Федеральный Закон РФ «О рынке ценных бумаг» от 08.07.1999г. №139ФЗ. Федеральный закон от 9 июля 1999 г. N 160-ФЗ «Об иностранных инвестициях в Российской Федерации» (с изменениями от 21 марта, 25 июля 2002 г.) Указ Президента РФ от 01.08.1996г. №1008 “Концепция развития рынка ценных бумаг в Российской Федерации”. Алексеев М.Ю. Рынок ценных бумаг. — М.: Финансы и статистика 1999. — 352 с. Алехин Б.И. Рынок ценных бумаг. Введение в фондовые операции. — С. СамВен, 1999. — 160 с. Аскинадзи В.М. Рынок ценных бумаг / Моск. гос. ун-т экономики, статистики и информатики. - М., - 2001. - 43с. Банки и банковские операции: Учебник для вузов по специальности “Финансы и кредит” / Е.Ф. Жуков, Л.М. Максимова, О.М. Маркова и др.; Под. ред. Е.Ф. Жукова; Всерос. заоч. фин.- экон. ин-т. – М.: Банки и биржи: ЮНИТИ, 1997. – 471с.: ил. Банковское дело / под ред. Лаврушина О.И. - М.: Финансы и статистика, 2000. Банковское дело: Учебник для вузов по экономическим специальностям / О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева и др.: Под. ред. О.И. Лаврушина. – М.: Финансы и статистика, 2000. – 573с. 34 Баринов Э.А., Хмыз О.В. Рынки: валютные и ценных бумаг.- М.: Экзамен, 2001. Бердникова Т.Б. Рынок ценных бумаг и биржевое дело. – М.: ИНФРА-М, 2000. Ветров М. Специфика процесса сбережений населения России // Экономист, 2003, № 9, с.4-7. Жуков Е.В. Инвестиционные институты. – М.: ЮНИТИ, 1998. Казьмин А. И. Сбербанк России – надежность и динамизм // Деньги и кредит, 2003, № 6, с. 14-19. Кидуэлл Д.С., Петерсон Р.Л., Блэкуэлл Д.У. Финансовые институты, рынки и деньги. - СПб: Издательство «Питер», 2000. Коллективные инвесторы в современной России. Под ред. д.э.н. Михайлова С.А.- М., 1999. Концепция развития Сберегательного банка до 2005 г.// Деньги и кредит, 2003, №9 с.12-20. Костенко К.Р. Россия на мировом рынке инвестиций// Экономист, № 5, 2000 Курс экономики: Учебник. — 2-е изд., доп./Под ред. Райзберга Б.А.. — М.: ИНФРА. 1999. — 716 с. Митрофанова И. Об инвестиционно-воспроизводственном потенциале сбережений россиян// Общество и экономика, 2003, №10, с.2- 4. Моисеев С. Инвестиционные загадки России // Финансист, 1998, № 5, с. 11-12. Россия в цифрах, 2003 г. М.: Финансы и статистика, 2003. Савицкий К.Л., Перцев А.П., Капитан М.Е. Инструментарий инвестора. – М.: ИНФРА-М, 2000. Стратегия развития коммерческого банка / Стрельцова Н.Т., Кравченко Н.А., Новоселов А.С. и др.; Под ред. А.С. Маршаловой, Н.А. Кравченко. – Новосибирск: ЭКОР, 1996. – 299с. 35 Усоскин В.М. Современный операции. — М., 1994. www.sbrf.ru -Сбербанк РФ коммерческий банк: Управление и