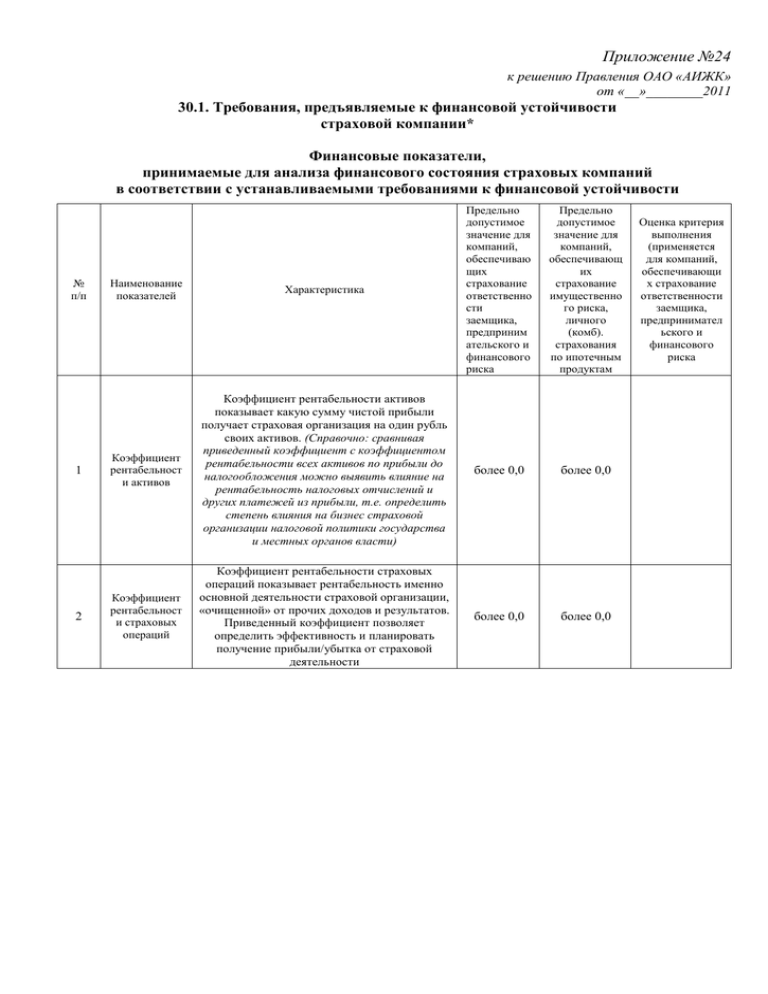

30.1. Требования, предъявляемые к финансовой устойчивости

реклама

Приложение №24 к решению Правления ОАО «АИЖК» от «__»________2011 30.1. Требования, предъявляемые к финансовой устойчивости страховой компании* Финансовые показатели, принимаемые для анализа финансового состояния страховых компаний в соответствии с устанавливаемыми требованиями к финансовой устойчивости № п/п 1 2 Наименование показателей Характеристика Предельно допустимое значение для компаний, обеспечиваю щих страхование ответственно сти заемщика, предприним ательского и финансового риска Предельно допустимое значение для компаний, обеспечивающ их страхование имущественно го риска, личного (комб). страхования по ипотечным продуктам Коэффициент рентабельност и активов Коэффициент рентабельности активов показывает какую сумму чистой прибыли получает страховая организация на один рубль своих активов. (Справочно: сравнивая приведенный коэффициент с коэффициентом рентабельности всех активов по прибыли до налогообложения можно выявить влияние на рентабельность налоговых отчислений и других платежей из прибыли, т.е. определить степень влияния на бизнес страховой организации налоговой политики государства и местных органов власти) более 0,0 более 0,0 Коэффициент рентабельност и страховых операций Коэффициент рентабельности страховых операций показывает рентабельность именно основной деятельности страховой организации, «очищенной» от прочих доходов и результатов. Приведенный коэффициент позволяет определить эффективность и планировать получение прибыли/убытка от страховой деятельности более 0,0 более 0,0 Оценка критерия выполнения (применяется для компаний, обеспечивающи х страхование ответственности заемщика, предпринимател ьского и финансового риска 3 Показатель уровня страховых выплат (Claims Level Ratio) Соотношение оплаченных убытков -нетто перестрахование к страховым премиям-нетто перестрахование показывает зависимость роста или уменьшения страховой деятельности от страхового возмещения. Увеличение значений коэффициента может свидетельствовать о неправильной тарифной политике, значение показателя ниже 0,4 может свидетельствовать о стремлении компании не производить выплаты менее 0,7 менее 0,8 4 Уровень расходов (Expenses Ratio) Коэффициент соотношения расходов страховой компании к заработанной премии -нетто показывает насколько эффективно компания обеспечивает свою доходность и качественно осуществляет политику по управлению своей деятельностью менее 0,3 менее 0,5 5 Коэффициент доходности инвестирован ного капитала Коэффициент доходности инвестированного капитала показывает насколько эффективно страховая организация управляет инвестированным капиталом для получения максимального объема доходов. (В ходе проведения комплексного анализа необходимо сравнить изменения значений темпов роста и прироста полученного результата от инвестиционной деятельности в сравнении с изменениями значений темпов роста и прироста величины инвестированного капитала, а также в сравнении с темпами роста и прироста коэффициента в целом.) более 0,0 более 0,0 6 Соотношение резерва убытков, страховых выплат и объема собранных премий Коэффициент соотношения резерва убытков, страховых выплат и объема собранных премий указывает какой объем собранных страховых премий направлен на формирования резерва убытков и страховые выплаты менее 0,7 менее 0,8 7 Соотношение заемного и собственного капитала Коэффициент показывает зависимость компании от привлеченных средств и забалансовой долговой нагрузки. Чем меньше значение этого коэффициента, тем большей финансовой устойчивостью обладает страховая компания. Принципиально важно иметь значение этого коэффициента менее 0,8. Низкое значение коэффициента подтверждает высокий уровень платежеспособности страховой организации в части погашения своих обязательств, не относящихся в страховой защите клиентов. менее 0,6 менее 0,8 8 Соотношение резерва незаработанно й премии к собственным средствам Коэффициент соотношения резерва незаработанной премии к величине собственных средств показывает насколько устойчива позиция компании на рынке и отражает ее способность осуществлять деятельность в перспективе. Увеличение данного показателя свидетельствует о высокорисковой финансовой политике и высоком уровне ответственности. менее 1,5 менее 2,0 обязательное обязательное 9 10 Коэффициент текущей ликвидности Коэффициент текущей ликвидности отражает достаточность оборотных активов страховой организации для погашения своих текущих обязательств. Рекомендуемая величина коэффициента текущей ликвидности должна быть более 1,0. Это обусловлено тем, что у страховой организации сумма оборотного капитала должна быть достаточной для погашения своих краткосрочных обязательств. более 1,0 более 1,0 обязательное Соотношение ликвидных активов и страховых резервов Коэффициент соотношения ликвидных активов к величине страховых резервов раскрывает отношение ликвидной части оборотного капитала - денежных средств в кассе и на счетах организации, гос. ценных бумаг, депозитов, других ликвидных активов к страховым резервам, т.е. показывает какую часть страховых обязательств компания может выполнить срочно. Чем выше значение данного показателя, тем большей финансовой устойчивостью обладает компания. более 0,8 более 0,7 обязательное а)Коэффициент участия перестраховщи ков в страховой премии 11-13 Используется в расчете б)Коэффициен т участия перестраховщи ков страховом возмещении Показатель уровня перестраховоч ной защиты 14 Наличие выданных гарантий и залоговых обеспечений Коэффициент участия перестраховщиков в страховой премии показывает долю страховых премий переданных пере страховщикам в общем объеме страховых премий. менее 0,5 и более 0,2 менее 0,5 и более 0,2 Коэффициент участия перестраховщиков в страховом возмещении показывает долю перестраховщиков в выплатах в общей сумме выплат по страховой ответственности. Снижение данного показателя указывает на увеличение суммы оплаченных убытков и низкую эффективность собственной деятельности Оценивается выполнение соотношения: Коэффициент участия перестраховщиков в страховой премии за минусом Коэффициента участия перестраховщиков страховом возмещении объем переданных в перестрахование должна быть меньше или равно 20%) а –б < или =20% а –б < или =20% Показатель забалансовой долговой нагрузки и/ или потерь по отношению к инвестированным активам. Оценивает возможность поддерживать достаточный уровень портфеля инвестиций менее 0,2 менее 0,3 обязательное * В случае если Страховая компания не имеет рейтинга ни одного рейтингового агентства, то все указанные требования к показателям финансовой устойчивости должны быть выполнены. При наличии рейтинга, не ниже минимально установленного уровня, допускается несоблюдение не более 6 показателей на отчетную дату.